Le vendredi 1er décembre, les prix de l’or ont atteint des records : 2072 dollars et 1903 euros l’once. Le lundi suivant, le 4 décembre, l’or remettra cela en dépassant en dollar ce nouveau record, en atteignant atteint 2135 dollars l’once. Ces récents cours étonnent la plupart des commentateurs.

Cependant, les banques centrales, notamment dans des pays en marge des grandes puissances, achètent de plus en plus d’or. Selon le World Gold Council :

“La demande d’or par les banques centrales ne s’est pas relâchée au troisième trimestre, ce qui complète une première moitié de l’année déjà record. Les réserves d’or officielles ont grimpé de 337 tonnes, soit une hausse 120 % plus élevée que le trimestre précédent, et le second trimestre d’achats les plus importants depuis le troisième trimestre de 2022. Sur l’année, les banques centrales ont acheté pour une somme nette incroyable de 800 tonnes, soit 14 % de plus que sur la même période de l’année dernière.”

Les investisseurs particuliers, par contre, vendent de l’or, ce qui entraîne une baisse des réserves d’or dans les fonds d’investissement :

“Au mois de novembre, les retraits depuis les fonds d’investissement en or ont continué, si bien qu’ils ont perdu 14 milliards de dollars sous gestion pour l’année. Les fonds européens connaissent le plus gros des retraits. L’Amérique du Nord connaît aussi de fortes pertes de fonds sous gestion dans l’or. L’Asie est la seule région où l’arrivée d’investissements sur l’or continuent de dépasser les retraits.”

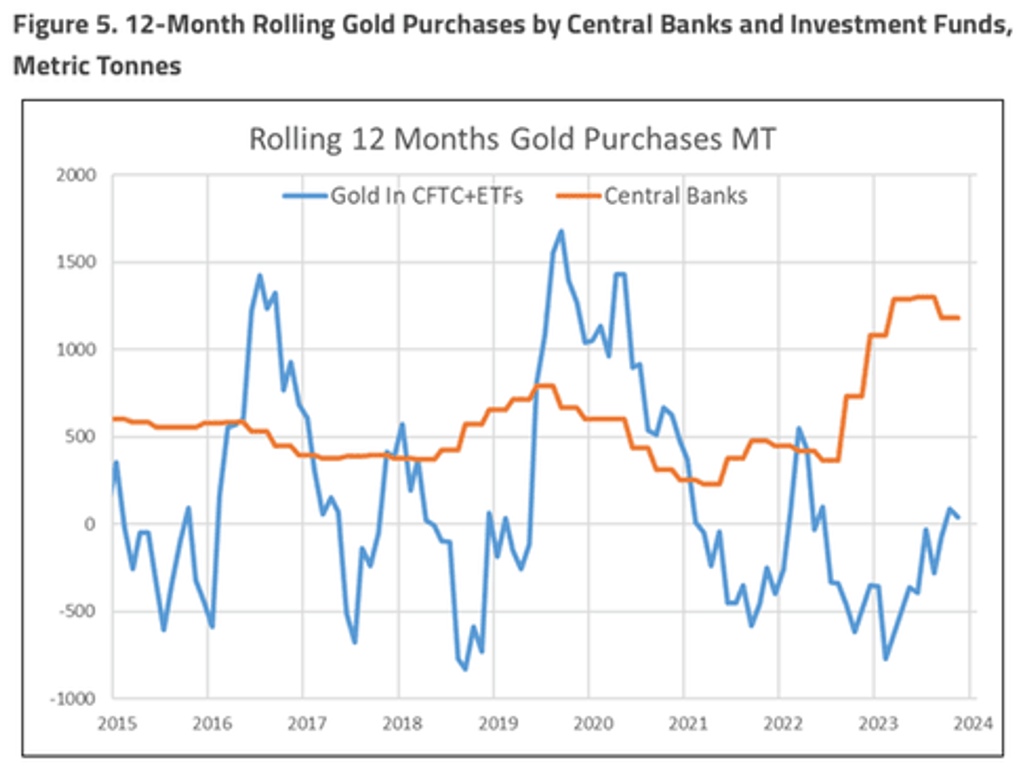

Ci-dessous, vous pouvez voir un graphique émanant d’un spécialiste, le fonds Sprott. Vous y avez les achats d’or par les fonds d’investissement (en bleu) et les banques centrales (en orange), en tonnes.

Le graphe est assorti de ce commentaire :

« Sur 12 mois glissants, les banques centrales ont acheté à un rythme de 1225 tonnes tandis que les fonds et les intervenants sur les marchés à terme ont vendu à un rythme de 288 tonnes, ce qui est l’écart le plus important depuis que ces données sont disponibles. Nous notons aussi qu’historiquement, les comportements des investisseurs et des banques centrales sont très différents. »

Mais évidemment, ce ne sont pas Jerome Powell ou Christine Lagarde qui achètent de l’or… Ces achats proviennent de pays en marge des grandes puissances.

Dans son édition papier du mardi 5 décembre, Le Figaro publie une page consacrée à l’or et titrée « Tensions géopolitiques et espoirs de baisses des taux font flamber l’or ». Le quotidien cite les principales banques centrales acheteuses d’or – Chine, Inde, Russie, Turquie, Égypte, Qatar, Ouzbékistan – et oublient commodément de citer quelques pays moins exotiques, comme la Pologne…

L’or, protection contre les déboires de la devise

Les intervenants cités sont plutôt haussiers sur l’or mais Le Figaro conseille à ses lecteurs d’avoir seulement 1% à 2% de son patrimoine consacré à l’or comme « protection contre les crises ». Eh oui : la presse évite de faire la promotion de l’or… et met en avant des positions de sécurité comme les assurances-vie, l’immobilier, ou des livrets à taux garanti.

C’est logique : le pouvoir (dont la presse est une des courroies de transmission) souhaite contrôler la monnaie. L’or a le terrible défaut d’être une monnaie indépendante du pouvoir.

Mon groupe et moi vous conseillons d’avoir bien plus d’or que 1% ou 2% dans votre patrimoine financier. C’est votre assurance contre l’érosion inévitable des grandes devises fiduciaires sous l’effet des « politiques monétaires ». Cette érosion va sans doute connaître un emballement.

Jerome Powell, Christine Lagarde, et compagnie reviennent déjà à leurs penchants naturels à la facilité : baisse des taux et reprise de la création monétaire sont au menu. En somme, la quantité d’argent en circulation, dans les devises comme l’euro et le dollar, repartent vers la hausse.

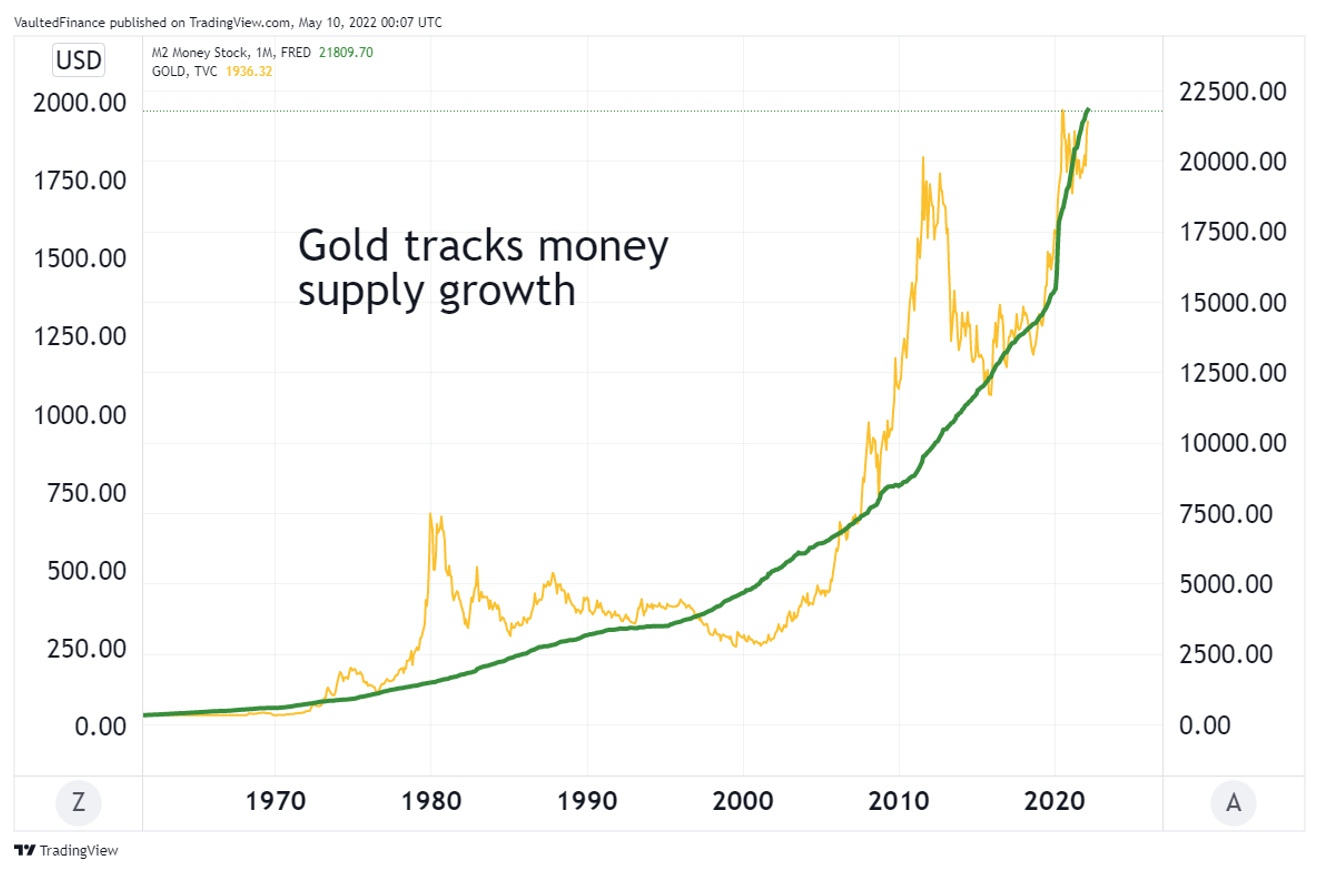

Le prix de l’or suit en général la création monétaire, comme vous le voyez ci-dessous pour la quantité de dollars (en vert) – au sens de l’agrégat M2 – et le prix de l’or (en jaune).

Regonflement de la bulle des crédits

Des prétextes pour la dépense apparaissent tout le temps dans la presse, souvent de la part de Think Tanks et ONGs en ligue avec le gouvernement. Par exemple, le gouvernement annonce 110 milliards d’euros de dépenses en rapport avec les frayeurs climatiques – dirigées vers les ménages, les entreprises, et le gouvernement – à partir de 2030. Pourtant, le gouvernement n’hésite pas à mentir de façon détendue en prétendant que ces dépenses sont en fait des économies !

Un groupe d’analyse publie un rapport sur les coûts du dérèglement du climats. L’étude fait partie d’une commande par le gouvernement. Sans surprise, elle soutient les dépenses ; l’agence ADEME chiffre à 260 milliards d’euros par an le coût du problème des émissions de carbone, pour l’économie en France. Voilà un rapport qui tombe à pic, puisqu’il justifie opportunément l’ampleur des dépenses sur le climat…

Des ONGs, Think Tanks, et la presse continuent donc les encouragements à la dépense – pour les renouvelables, pour les aides et les protections à l’industrie, ou pour les soutiens aux ménages. La COP, par exemple, termine avec des promesses de dépenses et financements – de la part des participants – à hauteur de 83 milliards de dollars, selon Les Echos. Les projets dans les renouvelables comptent sur un regonflement de la bulle de crédits, via l’assouplissement des taux.

En somme, le gouvernement français prépare le terrain aux déficits sur la durée.

Comme le rapporte Marianne :

“La France exigera à Bruxelles que soit introduite « une flexibilité » dans le rythme de réduction des déficits publics excessifs pour les pays membres de l’Union européenne 5(UE), a annoncé le ministre de l’Économie et des Finances lors d’un point presse ce 7 décembre.”

En-dehors du gouvernement, la plupart des entreprises tirent profit d’un accès à des crédits. La dette des entreprises américaines qui arrive à maturité, chaque année, devrait doubler à 2025, pour atteindre 1.000 milliards de dollars. En zone euro, elle devrait doubler pour atteindre environ 400 milliards d’euros, selon Oxford Economics. La pression en faveur de la création d’argent, via les déficits, l’endettement, et l’abaissement des taux, monte chez les entreprises et dans la presse.

En pratique, le record du prix de l’or, comme le rebond du Bitcoin, reflètent ces attentes de création d’argent dans un avenir proche.

Henry Bonner

Aucun commentaire:

Enregistrer un commentaire

Remarque : Seul un membre de ce blog est autorisé à enregistrer un commentaire.