« Les morts sont quatorze fois plus nombreux que les vivants, et nous ignorons l’expérience accumulée d’une si grande majorité de l’humanité à nos risques et périls. » – Niall Ferguson sur les leçons de l’histoire.

« L’histoire ne se répète jamais. L’homme le fait toujours. » – Voltaire

« L’histoire ne se répète jamais. L’homme le fait toujours. » – Voltaire

Les leçons les plus importantes de l’histoire sont celles qui sont si larges qu’elles peuvent s’appliquer à d’autres domaines, d’autres époques et d’autres personnes. C’est là que les leçons ont un effet de levier et sont le plus susceptibles de s’appliquer à votre propre vie.

Mais il faut creuser un peu pour trouver ces éléments, qui se trouvent souvent à plusieurs niveaux sous l’histoire principale.

La Grande Dépression a commencé par un krach boursier. Le 24 octobre 1929. C’est l’histoire qu’on raconte, du moins.

C’est une bonne histoire parce que c’est un événement spécifique à un jour spécifique. Mais si vous deviez retourner en octobre 1929, pendant le krach, l’Américain moyen pourrait sembler indifférent. Seulement 2,5% des Américains possédaient des actions en 1929.

L’immense majorité des Américains ont assisté, stupéfaits, à l’effondrement du marché, et ont peut-être perdu l’espoir de pouvoir eux aussi, un jour, gagner de l’argent à Wall Street. Mais c’est tout ce qu’ils ont perdu : un rêve. Ils n’ont pas perdu d’argent car ils n’avaient pas investi.

La vraie douleur est venue près de deux ans plus tard, lorsque les banques ont commencé à faire faillite.

Un peu plus de 500 banques américaines ont fait faillite en 1929. 1 300 ont fait faillite en 1931.

Lorsque les banques font faillite, les gens perdent leurs économies. Quand ils perdent leurs économies, ils arrêtent de dépenser. Lorsqu’ils cessent de dépenser, les entreprises font faillite. Quand les entreprises font faillite, les banques font faillite. Quand les banques font faillite, les gens perdent leurs économies. Et ainsi de suite sans fin.

Le krach boursier n’était pas une leçon pertinente pour la grande majorité des Américains, qui ne possédaient pas d’actions en 1929 et n’en posséderaient probablement jamais. Mais les faillites bancaires ont bouleversé la vie quotidienne de dizaines de millions d’Américains. C’est la véritable histoire du début de la Dépression.

En regardant la Dépression 90 ans plus tard, on pourrait penser que la principale leçon est « ne laissez pas les banques faire faillite ». Et c’est une bonne leçon.

Mais c’est aussi une leçon qui n’est pas utile à beaucoup de gens aujourd’hui.

Je ne suis pas un banquier ou un régulateur. Alors que puis-je faire avec une leçon comme « ne laissez pas les banques faire faillite » ?

Je ne sais pas.

Et cela s’applique-t-il même aux régulateurs bancaires en 2019, alors que des éléments tels que l’assurance FDIC réduisent désormais les chances de répéter le type de panique des consommateurs que nous avons connu dans les années 1930 ?

Un peu seulement, je dirais.

Le fait est que plus une leçon de l’histoire est spécifique, moins elle est pertinente. Cela ne veut pas dire qu’elle n’est pas pertinente. Mais les leçons les plus importantes de l’histoire sont des choses qui sont si fondamentales pour les comportements de tant de gens qu’elles sont susceptibles de s’appliquer à vous et aux situations auxquelles vous serez confronté au cours de votre propre vie.

Permettez-moi de vous présenter l’une de ces leçons tirées de la Grande Dépression. Je pense que c’est l’une des leçons les plus importantes de l’histoire :

Leçon n° 1 : les personnes souffrant de difficultés soudaines et inattendues sont susceptibles d’adopter des points de vue qu’elles jugeaient auparavant impensables

L’un des aspects les plus fascinants de la Grande Dépression n’est pas seulement l’effondrement de l’économie, mais la rapidité avec laquelle les opinions des gens ont changé après cet effondrement.

Les Américains ont élu Herbert Hoover en 1928 avec l’un des plus grands succès de l’histoire (444 voix du collège électoral). Ils l’ont chassé en 1932 par un glissement de terrain dans l’autre sens (59 votes du collège électoral).

Puis les grands changements ont commencé.

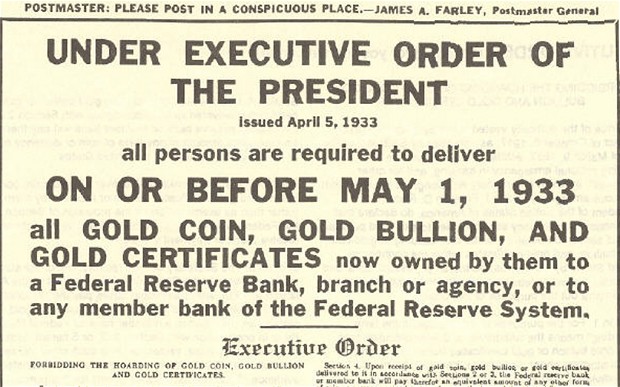

L’étalon-or disparaît. La possession d’or est devenue illégale.

Les travaux publics ont augmenté.

Les tentatives d’instaurer une assurance vieillesse financée par les contribuables n’ont pas progressé pendant des décennies, et les partisans ont été arrêtés sur la pelouse du Capitole lors de la tentative la plus sérieuse après la Première Guerre mondiale. La Dépression a pratiquement fait sauter le verrou : une idée marginale a soudainement été adoptée. La loi sur la sécurité sociale est adoptée en 1935 par 372 voix contre 33 à la Chambre des représentants et 77 voix contre 6 au Sénat.

De l’autre côté, un prétendu coup d’État mené par de riches hommes d’affaires a été tenté pour renverser Franklin Roosevelt, un général des Marines nommé Smedley Butler prenant sa place comme dictateur, à l’instar des tendances fascistes qui balayaient l’Europe à l’époque.

Ce n’est pas le genre de choses qui se produisent lorsque les gens dorment bien et ont un emploi stable. Ce n’est que lorsque votre vie est bouleversée, vos espoirs anéantis, vos rêves incertains que les gens commencent à prendre au sérieux des idées qu’ils n’avaient jamais considérées auparavant.

Ce phénomène n’a jamais été aussi puissant qu’en Allemagne, où la Grande Dépression a été précédée d’une hyperinflation dévastatrice qui a détruit toutes les richesses en papier monnaie.

Le livre « What We Knew » interroge des civils allemands après la Seconde Guerre mondiale, cherchant à comprendre comment l’une des cultures les plus civilisées a pu prendre un virage aussi brusque, aussi rapidement, et commettre les pires atrocités de l’histoire :

[Interviewer] : Au début de cette interview, vous avez dit que la plupart des adultes accueillaient favorablement les mesures d’Hitler.

[civil allemand] : Oui, clairement. Il faut se rappeler qu’en 1923, nous avons eu l’inflation… personne n’avait rien, tout le monde était malheureux. Puis Adolf est arrivé au pouvoir avec sa nouvelle idée. Pour la plupart, c’était effectivement mieux. Les gens qui n’avaient pas eu de travail pendant des années ont eu un travail. Et puis les gens étaient tous pour le système. Quand quelqu’un vous aide à sortir d’une situation d’urgence et à avoir une vie meilleure, alors vous allez lui apporter votre soutien. Pensez-vous que les gens diraient alors : « C’est de la foutaise. Je suis contre ça » ? Non. Cela ne se produit pas. La façon dont les choses ont été faites par la suite est autre chose. Mais à l’époque, les gens étaient heureux, voire enthousiastes, et ils ont tous participé.

Ce sont les exemples les plus extrêmes qui existent. Mais l’idée que les personnes stressées adoptent rapidement des idées et des objectifs qu’elles n’auraient jamais adoptés en période de calme a laissé ses empreintes tout au long de l’histoire.

En matière d’investissement, dire « je serai avide quand les autres seront craintifs » est plus facile à dire qu’à faire, car les gens sous-estiment à quel point leurs opinions et leurs objectifs peuvent changer lorsque les marchés s’effondrent.

La raison pour laquelle vous pouvez adopter des idées et des objectifs qui vous semblaient autrefois impensables en période de récession est que les changements qui surviennent pendant les périodes de récession ne se limitent pas aux prix des actifs.

Si, aujourd’hui, j’imagine comment je réagirais à une chute de 30 % des actions, je m’imagine un monde où tout est comme en 2019, sauf les valorisations des actions, qui sont 30 % moins chères.

Mais ce n’est pas comme ça que le monde fonctionne.

Les ralentissements ne se produisent pas de manière isolée. Si les actions peuvent chuter de 30 %, c’est parce que de grands groupes de personnes, d’entreprises et de politiciens ont fait des erreurs, et ces erreurs peuvent miner ma confiance dans notre capacité à nous rétablir. Mes priorités d’investissement pourraient donc passer de la croissance à la préservation. Il est difficile de contextualiser ce changement mental lorsque l’économie est en plein essor. C’est pourquoi les gens sont plus nombreux à dire qu’ils seront avides lorsque les autres auront peur qu’à le faire réellement.

La même idée s’applique aux entreprises, aux carrières et aux relations. Les périodes difficiles poussent les gens à faire et à penser des choses qu’ils n’auraient jamais imaginées quand tout est calme.

Leçon n° 2 : Le retour à la moyenne se produit parce que les personnes suffisamment persuasives pour faire évoluer quelque chose n’ont pas le genre de personnalité qui leur permet de s’arrêter avant d’aller trop loin

Quel genre de personne parvient à se hisser au sommet d’une entreprise prospère ou d’un grand pays ?

Quelqu’un de déterminé, d’optimiste, qui n’accepte pas le « non » comme réponse et qui a une confiance inébranlable dans ses propres capacités.

Quel genre de personne est susceptible d’aller trop loin, de mordre plus qu’elle ne peut mâcher et d’ignorer des risques qui sont pourtant évidents pour les autres ?

Une personne déterminée, optimiste, qui n’accepte pas le « non » comme une réponse et qui a une confiance inébranlable dans ses propres capacités.

Le retour à la moyenne est l’une des histoires les plus courantes de l’histoire. C’est le personnage principal des économies, des marchés, des pays, des entreprises, des carrières – de tout.

Ce phénomène s’explique en partie par le fait que les mêmes traits de personnalité qui poussent les gens au sommet augmentent également les chances de les faire basculer.

Cela est vrai pour les pays, en particulier pour les empires. Un pays déterminé à s’étendre en acquérant davantage de terres a peu de chances d’être dirigé par une personne capable de dire : « OK, ça suffit. Soyons reconnaissants pour ce que nous avons et arrêtons d’envahir d’autres pays. » Ils continueront à pousser jusqu’à ce qu’ils rencontrent leur match (généralement la Russie).

Il en va de même pour les entreprises. Le type de culture d’entreprise qui permet aux sociétés de dominer un secteur n’est pas favorable aux personnes qui disent : « Je pense que nous avons grandi trop vite. Nous devrions peut-être ralentir. » Elles continueront à pousser jusqu’à ce qu’elles soient obligées de faire des coupes douloureuses.

C’est la même chose pour les investisseurs. Le type de personnalité prêt à prendre suffisamment de risques pour obtenir des rendements exceptionnels n’est généralement pas compatible avec le type de personnalité prêt à tout transférer dans des obligations municipales une fois qu’il a gagné suffisamment d’argent. Ils continueront à prendre des risques jusqu’à ce que ces risques se retournent contre eux. C’est pourquoi la liste Forbes des milliardaires connaît une rotation de 60 % par décennie.

Le succès à long terme dans n’importe quelle entreprise nécessite deux tâches : Obtenir quelque chose, et le garder. S’enrichir et rester riche. Obtenir des parts de marché et les conserver.

Non seulement ces tâches sont distinctes, mais elles exigent souvent des compétences contradictoires. Obtenir quelque chose requiert souvent une prise de risque et de la confiance. Pour le conserver, il faut souvent conserver une marge d’erreur et être paranoïaque. Parfois, une personne maîtrise les deux compétences – Warren Buffett en est un bon exemple. Mais c’est rare. Il est beaucoup plus fréquent qu’une personne connaisse un grand succès parce qu’elle possédait un ensemble de caractéristiques qui ont également un coût direct pour conserver son succès. C’est pourquoi le retour à la moyenne est un thème récurrent dans l’histoire.

Prenez le meilleur exemple actuel : Elon Musk.

Quel genre de jeune de 32 ans pense pouvoir s’attaquer à GM, Ford et la NASA en même temps ? Le genre de personne qui pense que les contraintes normales ne s’appliquent pas à elle – non pas de manière égoïste, mais de manière authentique, en y croyant dur comme fer. C’est aussi le genre de personne qui ne s’inquiète pas, par exemple, des décisions de la SEC concernant votre étiquette sur Twitter.

Le genre de personne qui affirme qu’il y a 99,9999 % de chances que l’humanité soit une simulation informatique n’est pas le genre de personne qui s’inquiète de faire des promesses intenables aux actionnaires.

Une personne capable de consacrer une fortune personnelle à la colonisation de Mars n’est pas le genre de personne qui s’inquiète des inconvénients de l’hyperbole.

Musk est un génie visionnaire. C’est un ingénieur extraordinaire. Il a fait beaucoup de choses étonnantes. Mais les mêmes traits qui ont alimenté le succès ont des côtés contraires qui font que conserver ce succès est un défi, ce qui explique en partie l’état actuel de Tesla.

L’histoire est pleine de ces choses à des degrés divers. À un certain niveau, elles s’appliquent à chacun d’entre nous, car les succès que nous remportons – à tous les niveaux – déclenchent des comportements qui peuvent rendre difficile le maintien de ces succès. Confiance excessive. L’excès d’optimisme. Le tri sélectif.

Jason Zweig l’a si bien résumé : « Avoir raison est l’ennemi pour rester dans le vrai, car cela vous conduit à oublier la façon dont le monde fonctionne. »

Leçon n°3 : les choses non durables peuvent durer plus longtemps que vous ne le prévoyez

Il y a une longue histoire de chefs militaires suivant une logique qui va comme suit : « L’ennemi est en infériorité numérique. Ils ne sont pas armés. Nous gagnons du terrain chaque jour. Leur moral va bientôt s’effondrer et, acceptant la réalité, ils se rendront. »

Et puis cet ennemi en infériorité numérique et en armes à feu continue de se battre, et de se battre, et de se battre. Parfois jusqu’au dernier homme.

Une personne rationnelle pourrait regarder cela et dire : « Pourquoi se battent-ils encore ? C’est insoutenable, et ils doivent le savoir. »

Mais les guerres ne sont souvent pas régies par des feuilles de calcul et des raisonnements propres. Pendant la guerre du Vietnam, Ho Chi Minh l’a dit sans ambages : « Vous tuerez dix d’entre nous, et nous tuerons l’un d’entre vous, mais c’est vous qui vous fatiguerez en premier. »

Identifier que quelque chose n’est pas durable ne fournit pas beaucoup d’informations sur le moment où cette chose s’arrêtera. Pour faire le lien avec la précédente leçon : savoir qu’il y aura un retour à la moyenne ne signifie pas que vous savez quand les choses vont revenir. Les choses non durables peuvent durer longtemps.

Il y a deux raisons à cela. L’une est l’incitation. L’autre est la narration.

Si vous regardiez le marché immobilier américain en 2003 et que vous disiez : « Les prix sont trop élevés. La croissance est alimentée par des taux d’intérêt bas qui vont bientôt augmenter. C’est insoutenable », vous aviez raison à 100 %.

Mais le marché immobilier a continué à progresser pendant quatre ans. Les banquiers ont continué à prêter, les acheteurs ont continué à acheter.

Pourquoi ?

Mettez-vous à la place d’un courtier en prêts hypothécaires à risque en 2003. Votre travail consistait à faire des prêts. Pour nourrir votre famille, vous deviez faire des prêts. Et si vous ne faisiez pas ces prêts, quelqu’un d’autre le ferait, alors démissionner en signe de protestation ne fait que diminuer votre salaire et vous blesse plus que quiconque. En plus, ce salaire était énorme. Règle du pouce : Plus une industrie est insoutenable, plus elle compte sur des travailleurs inexpérimentés issus d’industries moins prospères pour se développer. Exposés à des salaires dont ils ne pouvaient pas rêver auparavant, ces travailleurs deviennent plus susceptibles de détourner le regard lorsque leur secteur déraille.

L’histoire vraie d’un type que je connaissais bien : Un livreur de pizza qui est devenu banquier spécialisé dans les prêts hypothécaires à risque en 2005. Du jour au lendemain, il a pu gagner plus par jour que ce qu’il gagnait par mois en livrant des pizzas. La barre est incroyablement haute pour qu’il dise : « Ce n’est pas viable, alors je vais démissionner et livrer des pizzas à nouveau ». Elle le serait pour la plupart d’entre nous. Je ne lui en voulais pas à l’époque, et je ne lui en veux pas non plus maintenant. Beaucoup de gens ont merdé pendant la crise financière. Mais j’ai une opinion impopulaire selon laquelle la plupart d’entre nous sous-estiment la mesure dans laquelle nous agirions de la même manière si nous nous retrouvions dans le même bassin d’incitation.

Tout au long de la chaîne alimentaire, du courtier au PDG, en passant par les investisseurs, l’évaluateur immobilier, l’agent immobilier, le vendeur de maisons, le politicien et le banquier central, les incitations sont fortement axées sur la nécessité de ne pas faire de vagues. Ainsi, tout le monde continue à pagayer longtemps après que le marché soit devenu insoutenable.

Ensuite, il y a le storytelling.

Si suffisamment de personnes croient que quelque chose est vrai, les idées non viables peuvent être maintenues en vie de manière durable.

Les histoires sont plus puissantes que les statistiques car elles demandent moins d’efforts à votre cerveau pour contextualiser des questions complexes.

« Les prix du logement par rapport aux revenus médians sont désormais supérieurs à leur moyenne historique et ont tendance à s’inverser » est une statistique.

« Jim vient de gagner 300.000 dollars en retapant des maisons, il peut maintenant prendre une retraite anticipée et sa femme le trouve formidable » est une histoire. Et c’est beaucoup plus persuasif sur le moment.

C’est plus convaincant parce que l’écart entre ce qui fonctionne dans une feuille de calcul et ce qui est pratique dans la vie réelle peut être très large. Ce n’est généralement pas parce que nous ne connaissons pas les statistiques. C’est parce que les feuilles de calcul sont froides et rationnelles, mais que la vie réelle est désordonnée et implique toutes sortes de variables provenant de différentes parties du monde, qu’il est facile de laisser de côté dans les feuilles de calcul et facile de raconter dans des histoires.

Sur le papier, ou pour des observateurs extérieurs, les décisions doivent être prises sur la base de faits. En réalité, pour ceux qui sont sur le terrain, elles sont prises avec des faits contextualisés avec des éléments tels que le signal social, l’horizon temporel, la politique de bureau, la politique gouvernementale, les objectifs de primes de fin d’année, le rattrapage des erreurs passées, le traitement des insécurités, etc. Il y a tellement d’éléments mobiles que la façon la plus simple de répondre à la question « Que dois-je faire ? » est de se laisser guider par une histoire qui a du sens pour vous. Pas une statistique, ni un fait. Une bonne histoire.

Ce n’est pas idéal. Mais c’est réaliste et raisonnable. Et cela aide à expliquer pourquoi les gens continuent à faire des choses longtemps après qu’elles soient devenues insoutenables dans les faits.

La solution consiste à connaître la différence entre les attentes et les prévisions. Les premières sont bonnes, les secondes doivent être utilisées avec parcimonie. La différence entre « Cela ne semble pas viable et je ne veux pas en faire partie » et « Cela ne semble pas viable et je vais parier que cela prendra fin au premier trimestre 2020 » est énorme.

Leçon n°4 : les progrès sont trop lents pour être remarqués ; les revers sont trop rapides pour être ignorés

Il y a beaucoup de tragédies du jour au lendemain. Il y a rarement des miracles du jour au lendemain.

Le 5 janvier 1889, le Detroit Free Press a repoussé le rêve longtemps caressé que l’homme puisse un jour voler comme un oiseau. Les avions, écrit le journal, « semblent impossibles » :

Le poids le plus faible possible d’une machine volante, avec le carburant et le mécanicien nécessaires, ne pourrait être inférieur à 300 ou 400 livres… mais il existe une limite inférieure de poids, certainement pas beaucoup plus de cinquante livres, au-delà de laquelle il est impossible pour un animal de voler. La nature a atteint cette limite, et malgré tous ses efforts, elle n’a pas réussi à la dépasser.

Six mois plus tard, Orville Wright abandonne ses études secondaires pour aider son frère, Wilbur, à bricoler une presse à imprimer dans la remise de leur jardin. C’est le premier projet commun des deux frères. Ce ne sera pas le dernier.

Si vous deviez dresser une liste des inventions les plus importantes du 20e siècle, l’avion figurerait au moins dans le top 5, si ce n’est le numéro 1. L’avion a tout changé. Il a déclenché des guerres mondiales, il a mis fin à des guerres mondiales. Il a connecté le monde, comblant les fossés entre les villes et les communautés rurales, les océans et les pays.

Mais l’histoire de la quête des frères Wright pour construire le premier avion a une tournure fascinante. Après qu’ils aient conquis le vol, personne n’a semblé le remarquer. Personne ne semblait s’en soucier.

Dans son livre de 1952 sur l’histoire américaine, Frederick Lewis Allen écrit :

Plusieurs années se sont écoulées avant que le public ne comprenne ce que les Wright étaient en train de faire ; les gens étaient tellement convaincus que voler était impossible que la plupart de ceux qui les ont vus voler autour de Dayton [Ohio] en 1905 ont décidé que ce qu’ils avaient vu devait être un truc sans importance – un peu comme la plupart des gens aujourd’hui considéreraient une démonstration de, disons, télépathie. Ce n’est qu’en mai 1908 – près de quatre ans et demi après le premier vol des Wright – que des journalistes expérimentés ont été envoyés pour observer ce qu’ils faisaient, que des rédacteurs en chef expérimentés ont accordé tout leur crédit aux dépêches enthousiastes de ces journalistes et que le monde s’est enfin rendu compte que le vol humain avait été accompli avec succès.

Même après avoir compris le miracle de l’avion, les gens l’ont sous-estimé pendant des années.

D’abord, il a été vu principalement comme une arme militaire. Puis comme le jouet d’une personne riche. Puis, peut-être, utilisé pour transporter quelques personnes.

Le Washington Post écrivait en 1909 : « Il n’y aura jamais de cargos aériens commerciaux. Le fret continuera à traîner son lent poids sur la terre patiente. » Le premier avion cargo a décollé cinq mois plus tard.

Maintenant, comparez cette lente prise de conscience, qui a duré des années, à la rapidité avec laquelle les gens prêtent attention à une faillite d’entreprise.

Ou une guerre majeure.

Ou un accident d’avion. Certaines des premières mentions de l’avion de Wright datent de 1908, lorsqu’un lieutenant de l’armée nommé Thomas Selfridge a été tué lors d’un vol de démonstration.

La croissance est alimentée par la capitalisation, qui prend toujours du temps. La destruction est motivée par des points de défaillance uniques, qui peuvent survenir en quelques secondes, et par la perte de confiance, qui peut survenir en un instant.

L’ironie est que la croissance – si vous pouvez supporter les aléas sur le chemin – est une force plus puissante, parce qu’elle se compose. Mais les revers attirent davantage l’attention parce qu’ils surviennent soudainement.

Si vous voulez mesurer les progrès de la médecine, l’examen de la dernière année ne vous sera guère utile. Une seule décennie ne fera pas beaucoup mieux. Mais si vous examinez les 50 dernières années, vous constaterez quelque chose d’extraordinaire : le taux de mortalité par habitant dû aux maladies cardiaques, ajusté en fonction de l’âge, a diminué de plus de 70 % depuis 1965, selon le National Institute of Health. Une baisse de 70 % des décès dus aux maladies cardiaques est suffisante pour sauver environ un demi-million de vies américaines par an. Imaginez la population d’Atlanta sauvée chaque année. Mais comme ce progrès s’est produit si lentement, il retient moins l’attention que les pertes rapides et soudaines comme le terrorisme ou les accidents d’avion. Nous pourrions avoir un ouragan Katrina cinq fois par semaine, chaque semaine – imaginez l’attention que cela susciterait – et cela ne compenserait pas le nombre de vies annuelles sauvées par le déclin des maladies cardiaques au cours des 50 dernières années.

La même chose s’applique aux entreprises, où il faut des années pour réaliser l’importance d’un produit ou d’une société, mais où les échecs peuvent survenir du jour au lendemain.

Il en va de même pour les marchés, où une baisse de 40 % survenue en six mois donnera lieu à des enquêtes du Congrès, alors qu’un gain de 140 % survenu en six ans peut passer pratiquement inaperçu.

Et dans les carrières, où il faut toute une vie pour construire une réputation et un seul courriel pour la détruire.

Comprendre les différences de vitesse entre la croissance et la perte explique beaucoup de choses, de la raison pour laquelle le pessimisme est séduisant à la raison pour laquelle il est si difficile de penser à long terme.

Leçon n° 5 : Les blessures guérissent, les cicatrices durent

Plus de trente millions de personnes – soit environ la population de la Californie – sont mortes en quatre ans sur le front de l’Est pendant la Seconde Guerre mondiale. La douzaine de territoires qui constituaient la république soviétique représentaient environ 10% de la population mondiale en 1940. En 1945, 13,7 % de ce groupe était mort. Quarante mille villages ont été complètement détruits.

Mais la plupart des dommages physiques ont été nettoyés et reconstruits avant 1960. On raconte que des gens trouvent encore aujourd’hui des os, des balles et des bombes. Mais les dommages physiques de la guerre ont été nettoyés. Les industries ont été reconstruites. Les gens se sont réorganisés. La population soviétique totale a dépassé son niveau d’avant-guerre moins d’une décennie après la fin de la guerre.

Cette tendance était plus forte au Japon, dont l’économie s’est ouverte aux marchés mondiaux après la guerre. En 1946, le Japon produisait suffisamment de nourriture pour fournir seulement 1.000 calories par jour à sa population. En 1960, il était l’une des économies à la croissance la plus rapide au monde. Son PIB est passé de 91 milliards de dollars en 1965 à 1.100 milliards de dollars en 1980, la technologie et l’industrie manufacturière rivalisant avec celles de toutes les autres régions du monde, voire les dépassant.

Il en va de même pour les récessions : les choses guérissent. Et les marchés – les choses se rétablissent. Et pour les entreprises, les erreurs du passé sont oubliées.

Ceux qui survivent aux calamités – une distinction importante – ont une remarquable capacité d’adaptation et de reconstruction. Cette capacité est souvent bien plus grande que celle à laquelle vous vous attendez à la fin de la catastrophe.

Mais il y a une grande différence entre une blessure qui guérit et une cicatrice qui reste.

Il existe une longue histoire de personnes qui s’adaptent et se reconstruisent alors que les cicatrices de leur épreuve restent à jamais, modifiant leur façon d’envisager le risque, la récompense, les opportunités et les objectifs aussi longtemps qu’elles vivent.

Une étude portant sur 20 000 personnes originaires de 13 pays et ayant vécu la Seconde Guerre mondiale a révélé que le risque de diabète à l’âge adulte était supérieur de 3 % et que le risque de dépression était supérieur de 6 %. Par rapport à ceux qui ont évité la guerre, ils étaient moins susceptibles de se marier et moins satisfaits de leur vie à l’âge adulte.

En 1952, Frederick Lewis Allen a écrit au sujet de ceux qui ont vécu la Grande Dépression :

Ils étaient rongés par une peur constante de ce qui pourrait arriver de pire, et dans de trop nombreux cas, ils ont même souffert de la faim, mais parce que ce qui leur arrivait semblait sans rime ni raison.

La plupart d’entre eux avaient été élevés dans l’idée que si vous travailliez dur et bien, et que vous vous comportiez bien, vous seriez récompensé par la chance. Or, voici que l’échec, la défaite et le besoin visitent les énergiques et les insouciants, les capables et les incapables, les vertueux et les irresponsables. Ils trouvaient leurs fortunes imbriquées avec celles d’un grand nombre d’autres personnes dans un schéma complexe dépassant leur compréhension, et se développant apparemment sans raison ni justice.

Même s’ils essayaient de cacher leur désarroi, leurs enfants le sentaient et en étaient marqués. Les rédacteurs de Fortune ont écrit en 1936 : « La génération universitaire actuelle est fataliste… elle ne veut pas se mouiller. Elle garde son pantalon boutonné, son menton relevé et sa bouche fermée. Si nous prenons la moyenne comme étant la vérité, c’est une génération prudente, contenue, peu aventureuse. . . . »

Au fil du temps, les Américains, jeunes et vieux, étaient toujours enclins à considérer d’un œil cynique la vieille formule d’Horatio Alger pour le succès ; à hésiter à prendre des risques pour l’ambition ; à considérer d’un œil favorable un emploi sûr mais peu aventureux, les régimes d’assurance sociale, les régimes de retraite. Ils avaient appris de l’expérience amère à rechercher la sécurité.

« Ils avaient appris par une expérience amère à rechercher la sécurité ». Ce texte a été écrit dans les années 1950, alors que l’économie américaine était florissante et que le taux de chômage atteignait un niveau record de moins de 3 %.

Il est trop facile d’examiner l’histoire et de dire : « Écoutez, si vous vous accrochez et si vous avez une vision à long terme, les choses vont se rétablir et la vie va continuer », sans se rendre compte que les mentalités sont plus difficiles à réparer que les bâtiments et les flux de trésorerie.

Nous pouvons voir et mesurer à peu près tout dans le monde, sauf l’humeur, les peurs, les espoirs, les rancunes, les objectifs, les déclencheurs et les attentes des gens. C’est en partie pour cela que l’histoire est une chaîne continue d’événements déroutants, et qu’elle le sera toujours.

Morgan Housel

Aucun commentaire:

Enregistrer un commentaire

Remarque : Seul un membre de ce blog est autorisé à enregistrer un commentaire.