Après la déclaration de faillite d’Atos, les créanciers et actionnaires proposent une résolution : selon Le Figaro, les créanciers soutiennent le plan à près de 100%. Les actionnaires votent aussi à 75 % pour le projet. Ils attendent à présent l’accord des autorités. Dans celui-ci, la participation des actionnaires passe aux mains des créanciers, en guise de remboursement d’une partie de la dette.

Les dépenses et acquisitions à coups de dette créent, au début, une illusion de richesse – et une source de revenus pour des cadres, salariés, et fournisseurs d’entreprises…

Ainsi, Ynsect, la startup de farines à base d’insectes, a par exemple plus de 300 salariés. Après 13 ans d’existence et 550 millions d’euros de levées de fonds – pour des revenus quasiment nuls – le groupe finit par faire faillite. En somme, le projet réduit la richesse dans l’économie, et les fortunes des financiers.

En revanche, le gâchis crée – dans le temps moyen – des revenus pour des centaines de salariés, pour les constructeurs et fournisseurs de l’installation de son usine – que vous pouvez voir ci-dessous (tiré de la page Facebook du groupe) :

En fait, cette destruction de capitaux crée dans l’immédiat des revenus pour beaucoup de gens ! À terme, en revanche, ces échecs réduisent la richesse des participants – en particulier des financiers et des actionnaires.

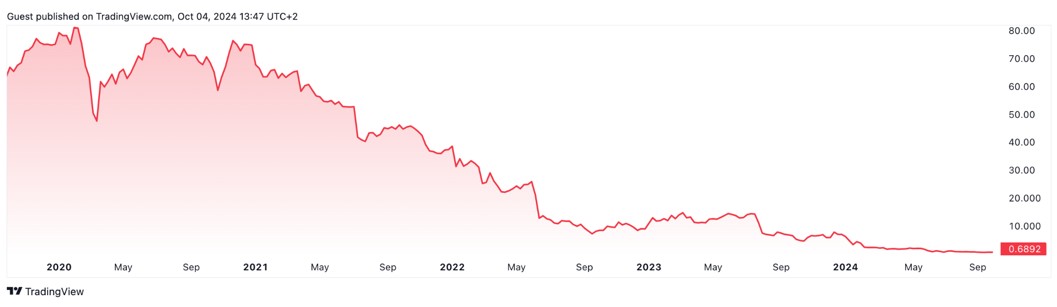

Atos, la société d’informatique, chute en Bourse depuis les confinements et vaut à présent moins de 100 millions d’euros au total… contre 10 milliards d’euros environ en 2020 (voir cours du titre ci-dessous).

La perte de trésorerie atteint 1,9 milliards d’euros sur la première moitié de l’année, en dépit d’une marge de 2,3 % sur les opérations. Cet effondrement, en termes de trésorerie, provient d’une réévaluation de la valeur des actifs en portefeuille… et le besoin d’une augmentation du fonds de roulement en conséquence.

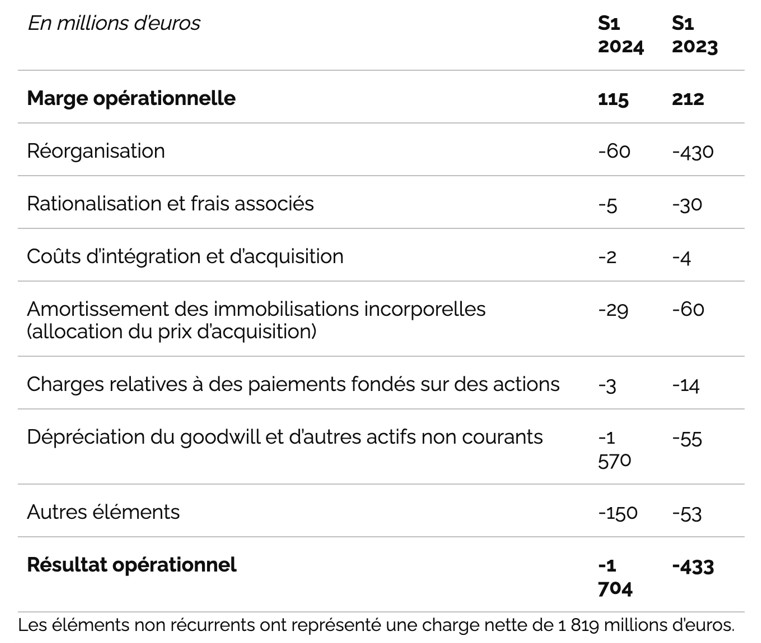

Le tableau ci-dessous de la présentation aux actionnaires montre la dégradation de la situation. Le bénéfice des opérations baisse de moitié par rapport à 2023 – à 115 millions, contre 212 millions d’euros. La baisse de trésorerie a lieu, avant tout, en raison de la “dépréciation du goodwill et d’autres actifs non courants”, pour un impact à hauteur de 1,570 milliards d’euros.

La dépréciation et les coûts de réorganisation, en préparation à la faillite, tirent le résultat opérationnel dans le négatif, à -1,704 milliards d’euros.

La perte de valeur des actifs a comme conséquence un besoin de renflouement de la trésorerie. En effet, les fournisseurs du groupe font moins crédit, et demandent le paiement des factures avec moins de délai. De plus, les banques demandent le renflouement des fonds de roulement, en raison de risques d’impayés de la part de clients.

Ainsi, la perte sur la valeur des actifs – même en-dehors de frais de fonctionnement – génère un recours à des crédits, une forme de perte du point de vue des flux de trésorerie (le cash-flow). Enfin, le groupe effectue aussi sur la période des investissements dans les activités. Au total, la trésorerie baisse de 1,9 milliards d’euros sur la première moitié de l’année… et augmente ainsi la taille de la dette.

L’accord entre créanciers et actionnaires, pour l’issue de la faillite, contient un transfert des actifs de la société aux mains des créanciers – pour l’élimination de dette – … puis une émission de plus de titres, pour une levée de fonds à hauteur d’environ 1,5 milliards d’euros.

Entre la participation des créanciers, et l’émission de titres, Le Figaro évalue la perte de participation des actionnaires, au cours du plan de sauvegarde, à 2.000 fois ! La valeur en Bourse de l’entreprise, d’environ 80 millions d’euros à présent, reflète l’élimination de la participation des actionnaires d’avant la faillite.

Le plan de sauvegarde évoque aussi la possibilité de cessions d’activités à l’avenir – une source de rentrées de fonds.

Par contre, depuis l’apparition des soucis de dette, les activités du groupe génèrent moins de bénéfices. Les activités ont ainsi moins de valeur pour un acquéreur.

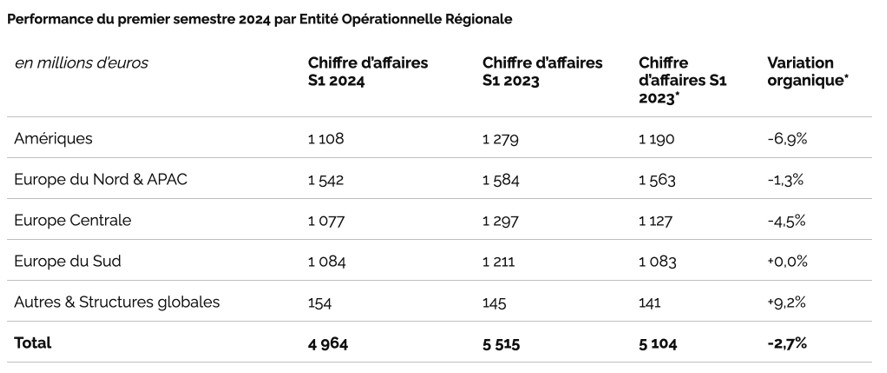

Le tableau ci-dessous (issu de la même présentation aux actionnaires) montre le déclin du chiffre d’affaires, par région, à la mi-2024, contre l’année d’avant.

Les deux colonnes de gauche montrent les résultats en euros sans ajustement. La troisième colonne montre les chiffres de mi-2023, avec un ajustement pour les scissions et mises à l’arrêt d’activités, et les variations de change. La dernière colonne montre la variation, après ajustement : la baisse des ventes atteint 6,9 % dans les Amériques, 1,3 % en Europe du Nord et Asie, et 4,5 % en Europe Centrale. Les ventes restent à l’équilibre en Europe du Sud.

Constructeurs de voitures : erreurs en raison de quotas

De la même façon qu’une destruction de richesses s’opère lorsque les dettes deviennent insoutenables, cette destruction de richesse a aussi lieu en conséquence de régulations, de subventions, et de quotas. Ainsi, la perte de vitesse dans les ventes de voitures provient de la menace d’amendes en cas de manquement aux quotas.

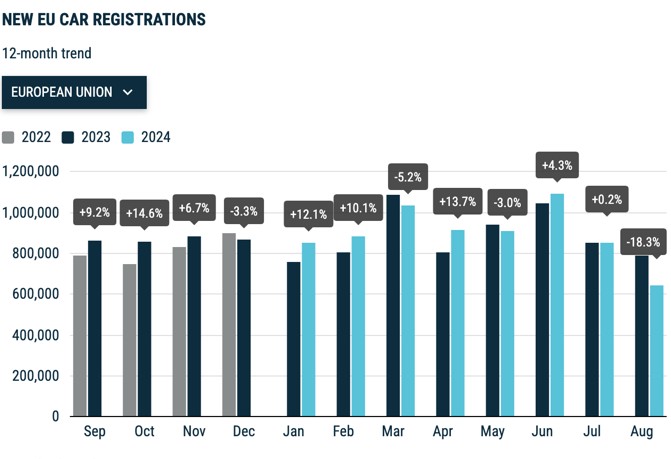

Le graphique ci-dessous de l’association des entreprises du secteur montre l’évolution des immatriculations par mois, par rapport à l’année d’avant. Elles chutent au mois d’août, de 18 % sur 1 an.

Le déclin atteint la totalité du continent, en raison en partie du retrait de subventions – la fin du leasing social, par exemple.

L’association explique ainsi :

“En août 2024, les nouvelles immatriculations de voitures dans l’UE ont connu une forte baisse (-18,3 %), comprenant des résultats négatifs dans les quatre marchés les plus importants de la région : des baisses à double-chiffres en Allemagne (-27,8 %), en France (-24,3 %), en Italie (-13,4 %), et une baisse sur le marché espagnol de 6,5 %.”

Le déclin touche en particulier l’électrique, en raison du manque de demande par les consommateurs.

L’association continue :

“En août, les voitures électriques ont compté pour 14,4 % du marché de la voiture de l’UE, en baisse par rapport à 21 % l’année précédente. Cela représente le quatrième mois de baisse consécutive cette année, ce qui contraste fortement avec des hausses régulières l’année dernière.”

Le déclin du nombre d’achats de voitures touche aussi les voitures thermiques… signe de difficultés pour le secteur.

Selon GlobalData, un groupe de recherche cité par Forbes, le déclin des ventes provient – comme pour Stellantis sur le marché des États-Unis – d’un problème de prix… au-dessus des moyens des acheteurs.

Ils expliquent :

“Les volumes d’achats font face à une combinaison de facteurs adverses, qui devraient continuer dans l’immédiat. Les taux d’intérêt restent élevés, même si les premières phases d’une baisse de taux ont démarré … Les prix restent élevés – en dépit du fait que le manque de production, à l’origine d’une hausse des prix des voitures dans les dernières années, ait pris fin – et nous ne voyons pas de signes de baisses des prix dans l’avenir proche. Pendant ce temps, le marché des voitures électriques perd en vigueur. Les résultats de l’année devraient à peine dépasser ceux de 2023.”

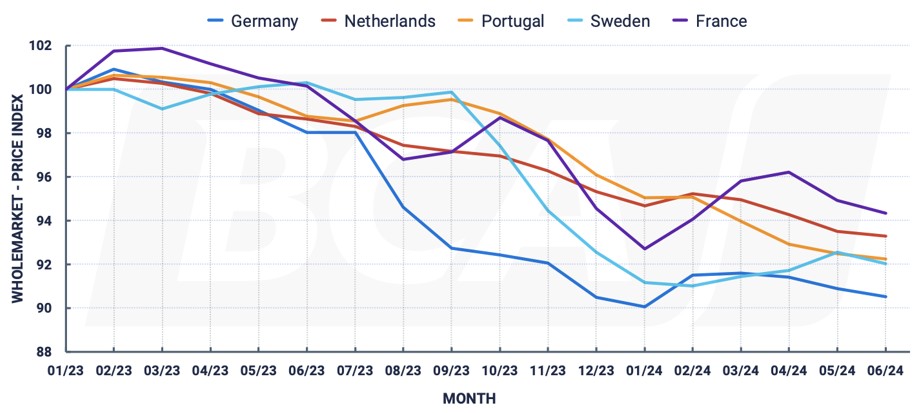

Le graphique ci-dessous du groupe BCA montre la baisse des prix des voitures sur le marché de l’occasion, sur le continent, le signal d’une réduction de la demande, par rapport à l’offre.

En principe, l’écoulement des inventaires des constructeurs requiert des baisses de prix. En revanche, en cas de rebond des ventes de voitures thermiques, les constructeurs courent le risque d’amendes à partir de l’année prochaine. Dès lors, les constructeurs cherchent des solutions face aux quotas.

Stellantis a par exemple conclu un partenariat avec Leapmotor. Il évite ainsi (en principe) les taxes sur les importations – au moyen d’usines d’assemblage sur le continent.

L’atteinte des objectifs de l’Union européenne requiert une hausse des achats des voitures électriques par les consommateurs. En l’absence de demande pour les voitures électriques, les quotas forcent les constructeurs à une réduction de voitures thermiques…

Les quotas sur la part de voitures électriques, tout comme les erreurs de stratégie chez Atos ou Ynsect, créent des apparences de progrès dans l’immédiat, et une destruction de richesse à terme. Dans mon blog sur l’investissement, je publie plus d’analyses de ce genre.

Suivez-moi gratuitement pour des idées d’investissement à contre-courant ; je vous enverrai gratuitement une poignée de nos idées de placements pour vous protéger, voire profiter des déboires de la devise, et la dégradation de l’économie par les politiciens.

Henry Bonner

Aucun commentaire:

Enregistrer un commentaire

Remarque : Seul un membre de ce blog est autorisé à enregistrer un commentaire.