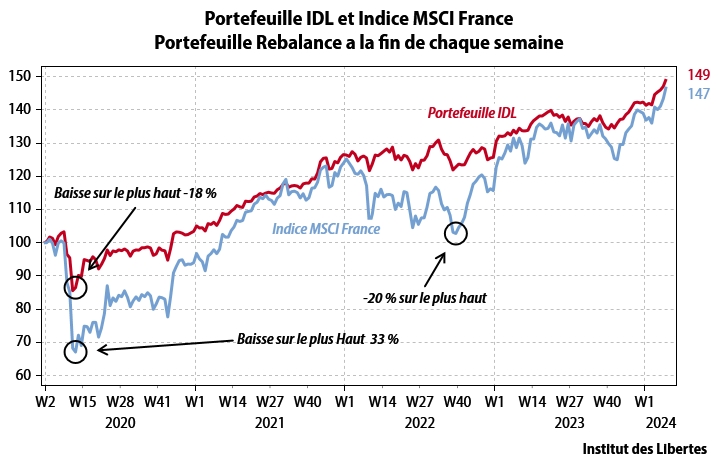

Depuis plusieurs années, je constate une constante détérioration de la situation financière de la France. Pour aider les lecteurs à traverser une période qui s’annonçait difficile, je leur avais proposé de constituer un portefeuille. Ce portefeuille en voici les résultats, base 100 au 1/ 1 2020.

Ce portefeuille est investi à 50 % dans 10 sociétés qui n’ont rien à voir avec l’Etat Français et à 50 % dans des valeurs dites anti fragiles (2/3 en obligations Chinoises, 1/3 en Or) et il est rebalancé sur les pourcentages initiaux à la fin de chaque semaine. Ce portefeuille a performé à ma satisfaction, mais nombre de lecteurs me demandent pourquoi les actions françaises ont fait aussi bien, alors même que la situation de notre pays est catastrophique.

Voici la réponse.

Dans le monde des actifs « cotés » sur les marchés financiers, il y a deux sortes d’actifs :

- Les actifs réels tels que l’or, les matières premières, le pétrole et les actions représentant des sociétés industrielles et commerciales. Ces sociétés ont une valeur indépendamment de la monnaie dans laquelle elles sont cotées. Prenez par exemple ma société favorite Air Liquide, cotée à Paris en Euros. Imaginons que l’Euro vienne à disparaitre, la société gardera sa valeur même si la monnaie dans laquelle elle est cotée n’existe plus. Ce qui donne de la valeur à Air Liquide, ce n’est pas la monnaie dans laquelle elle est cotée mais les centaines d’usines qu’elle a dans le monde. Dans ce cas, le cours de la valeur, le prix, n’est qu’une estimation de sa valeur.

- Ce qui m’amène à la deuxième catégorie d’actifs, les actifs financiers mesurés dans la monnaie nationale : Obligations, Cash. Il s’agit la d’actifs purement conceptuels qui n’ont aucune valeur réelle. Ils servent à la formation des prix et à la mesure du risque présenté par le temps et le crédit dans l’économie. Ils ont un prix, mais pas de valeur. Et l’embêtant est que comme ils sont purement conceptuels, ils ne coutent rien à produire…

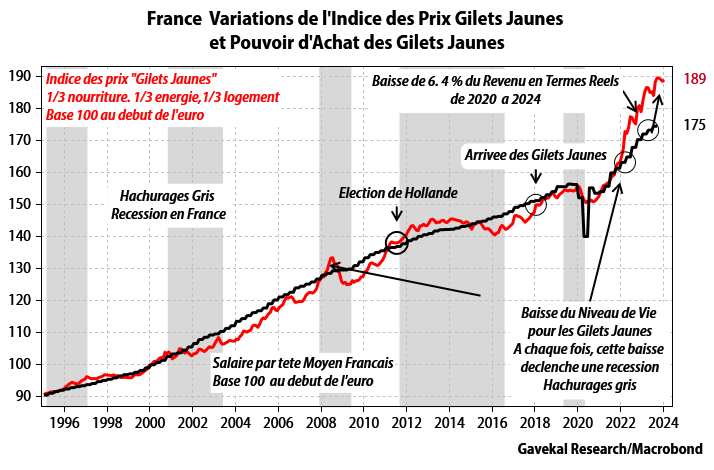

Et donc, le problème est que l’on mesure la création de richesse dans l’économie reelle en utilisant des outils virtuels, mais que si l’on produit trop de ces outils virtuels, les variations de valeurs dans l’économie réelle ne veulent plus rien dire, tout le monde s’appauvrit.

Que le lecteur veuille bien considérer le cas suivant. Dans un pays existe un ensemble de tres belles sociétés qui valent 100 en l’an T 0, en utilisant la monnaie locale pour arriver à cette évaluation. Les profits de ces sociétés doublent en 10 ans et donc ces sociétés, toutes choses égales par ailleurs devraient valoir 200 à T 10. Mais qu’est qui se passe si la quantité de monnaie, à la place de doubler pour suivre l’économie, a quadruplé ? Eh bien, il est probable que ces sociétés vaudront 400, 200 d’augmentation de valeur et 200 « d’illusion monétaire… »

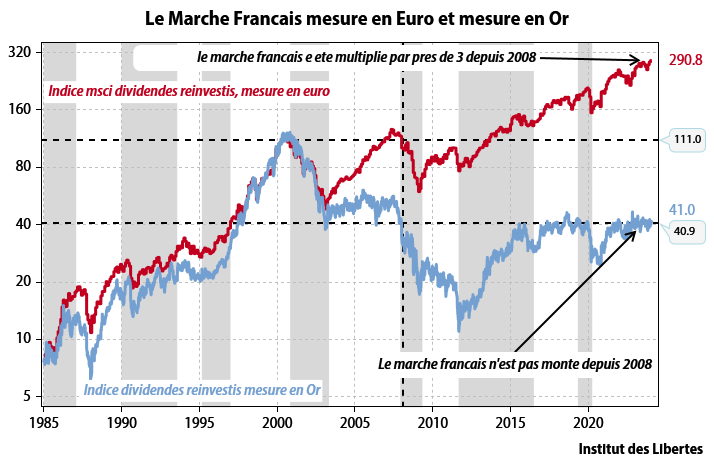

C’est ce que montre le deuxième graphique, dans lequel j’utilise deux étalons de valeur, la monnaie locale et l’or.

De 1985 à 2000, nous avons une vraie hausse de la valeur des sociétés cotées à Paris. Depuis 2003, nous avons eu en fait une baisse de la valeur de la monnaie beaucoup plus qu’une hausse des actions…

Ce que je suis en train de dire est assez simple.

Le monde de la monnaie, des dettes, de tous les placements à revenu fixe est un monde absolument virtuel et qui n’existe que parce que les gens ont confiance que les quantités d’actifs créés dans cet univers ne vont pas exploser par rapport à la quantité d’actifs réels existant dans le système réel.

Ce qui revient à dire que ce monde ne doit pas être géré par un Etat qui voudrait vivre perpétuellement au-dessus de ses moyens.

Si, par malheur, l’Etat se met à produire des quantités excédentaires de faux actifs, la population va vendre ces faux actifs aussi vite qu’elle le pourra pour acheter des actifs réels dont les prix vont monter, ce qui ne sera qu’une illusion.

C’est ce qu’il est convenu d’appeler « la fuite devant la monnaie ».

Pour que cette fuite devant la monnaie cesse, il faut et il suffit que la création de la fausse monnaie cesse et pour cela, il faut que les prix de la monnaie (les taux d’intérêts) montent fortement.

Ce qui en général déclenche une baisse du prix des actifs réels et virtuels et une récession dans l’économie

Et c’est la que j’ai un problème.

La situation de notre pays interdit toute hausse des taux d’intérêts et exige qu’une quantité gigantesque de faux actifs continue à être émise.

En termes simples, nous avons atteint un tel niveau de dépenses publiques et d’endettement qu’un retour vers des prix de marché pour les taux d’intérêts garantirait une crise financière immédiate d’une ampleur jamais connue depuis les années trente.

Et donc :

- Si les bonnes mesures sont prises, nous allons avoir une crise épouvantable.

- Et si elles ne sont pas prises, nous allons aussi avoir une crise épouvantable.

Voici quelques chiffres.

Les ressources fiscales de notre pays, le plus imposé au monde, sont de 288 milliards d’euros tandis que les dépenses se montent à…459 milliards.

Les recettes couvrent seulement 60 % des dépenses.

Il faut donc financer sur les marchés la différence, soit 171 milliards, et ces milliards viendront s’ajouter à la dette existante.

Mais ce n’est pas tout.

A ces 171 milliards viendront s’ajouter aussi les obligations émises il y a quelques années et qui arrivent à échéance en 2024, soit environ 70 milliards.

Nous en sommes déjà à 241 milliards auquel il faudra ajouter enfin une charge de taux d’intérêts en hausse puisque les taux d’intérêts sont plus élevés aujourd’hui qu’il y a sept ans, soit une trentaine de milliards.

Nous en sommes à 270 milliards.

Cette récession va réduire les recettes et augmenter les dépenses, ce qui veut dire que le déficit budgétaire va s’accroitre d’au moins 70 milliards…

Bref, il me semble que le Trésor Français va devoir lever dans les 12 mois qui viennent plus de 300 milliards d’euro sur les marchés financiers soit environ 10 % du PIB et 20 % du PIB du secteur privé (le seul qui peut rembourser les dettes), ce qui ne passera pas dans les marchés.

Et je n’ai pas la moindre idée de ce qui se produira alors.

Mais instruit par les évènements récents, je ne m’attends pas à ce que mes droits fondamentaux, et en particulier mes droits de propriété soient respectés dans cette crise.

Et donc, ne changez rien à votre portefeuille mais sortez autant de cash que vous le pouvez de votre banque et mettez le dans une boite à chaussures à la maison. Je crains que les banques ne restent fermées le temps nécessaire pour prélever sur vos comptes les 300 milliards nécessaires au fonctionnement de notre Etat. Et comme je le dis souvent, si vous avez du cash à la banque, il n’est pas à vous, légalement vous l’avez prêté à la banque.

Dans une boite à chaussures, il est à vous.

Aucun commentaire:

Enregistrer un commentaire

Remarque : Seul un membre de ce blog est autorisé à enregistrer un commentaire.