Le CAC 40 baisse un peu sur un mois. Les perspectives pour les taux d’intérêt mènent le jeu. À présent, la direction des taux sur les obligations change de direction : ils grimpent depuis le Nouvel An, et les taux sur les obligations à 10 ans de maturité du Trésor français passent de 2,4% le 27 décembre à 2,8% à date du 18 janvier.

D’autre part, des turbulences dans l’économie se fond déjà sentir du côté des prix : actuellement, les salaires grimpent, et compensent une partie de la perte de pouvoir d’achat de l’euro. En revanche, cette hausse s’ajoute ainsi aux autres facteurs derrière les hausses de prix. En effet, la majorité des gens travaillent dans les services… et les sociétés de services facturent les hausses de salaires aux clients.

La progression des prix en décembre augmente par rapport à novembre.

Les données retardent peut-être le retour des plans de relance, via les baisses de taux et rachats d’obligations. Le prix de l’or baisse un peu, mais l’once reste au-dessous des 2.000 $ l’once. Les particuliers prennent refuge sur l’or en temps de détresse.

Par contre, en périodes de crise, les actifs subissent les conséquences du dégonflement de bulles dans les marchés. Par exemple, le dégonflement de la bulle dans le lithium – et autres métaux de batteries – déclenche l’attention des journaux.

Ainsi dans les Echos, on trouve ceci :

“La chute a été aussi brutale et rapide que l’envolée. Les cours du lithium ont dégringolé de 80 %, passant de 75.000 dollars à 13.500 dollars en 2023. Le prix avait même atteint 84.500 dollars en novembre 2022. L’or blanc a été pris en tenaille par le ralentissement de la hausse de la demande, lié à un coup de frein sur le marché des voitures électriques en Chine et un déstockage massif des industriels chinois.”

Ce dégonflement touche la totalité des métaux liés aux énergies “renouvelables”.

Le graphique ci-dessous montre la performance de l’indice Sprott de minières de Lithium (LITP), en baisse de 50 % sur un an. L’indice Wisdom Tree des métaux de batteries (WATT), composé surtout de l’aluminium, le cuivre, le nickel, et le zinc, baisse de 29 % sur la période.

Une dévaluation de la devise revient à une hausse de la quantité d’argent en circulation, et tire en général les prix vers le haut. En revanche, beaucoup de secteurs et d’actifs perdent tout de même pied, lorsque vous prenez en compte la valeur de la devise. En effet, la consommation baisse en raison de la perte de pouvoirs d’achat, et les entreprises souffrent des hausses de prix des matériaux et de la main-d’œuvre. Pour cette raison, les actions en Bourse et la plupart des matières premières peuvent en fait baisser en valeur dans une dévaluation…

L’or fait partie des recommandations prioritaires de mon équipe. Il ne souffre pas du risque d’une perte de consommation dans l’économie, puisqu’il sert d’outil d’épargne.

La période de Stagflation, de 1964 à 1980 environ, montre en particulier l’avantage de l’or sur d’autres types d’actifs, au cours d’une dévaluation.

Avantage de l’or sur les actions en Bourse

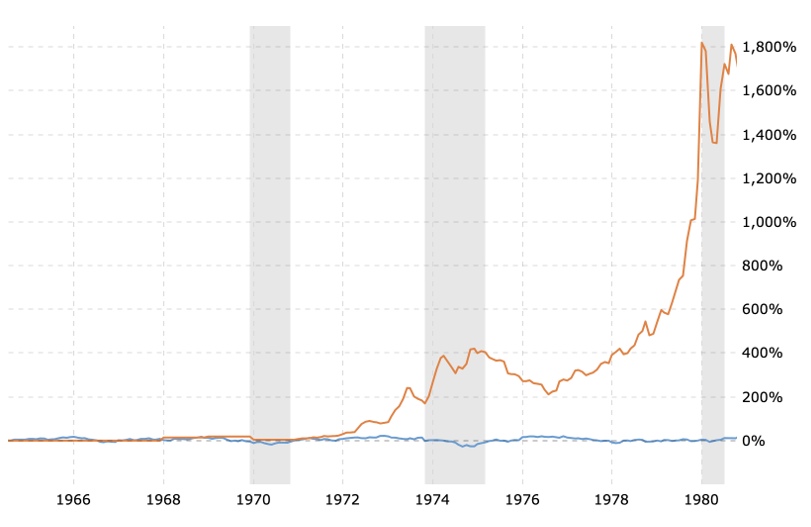

Le graphique ci-dessous montre la performance du Dow Jones (en bleu), et du prix de l’once d’or (en orange), sur la période de Stagflation, de 1964 à 1980. L’once d’or finit en hausse de 1770 %.

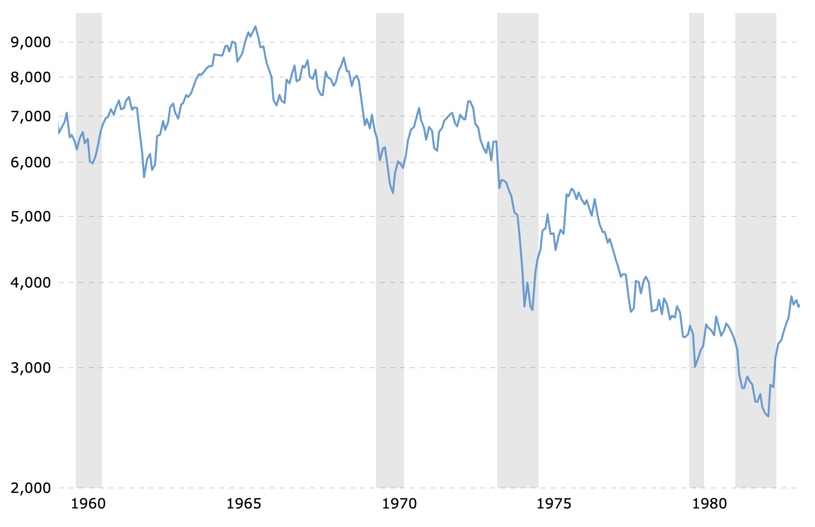

L’indice des actions, le Dow Jones, finit en hausse de 10 % sur la période, sans tenir compte de la dévaluation du dollar. En réalité, la performance des actions revient à une chute de plus de moitié de leur valeur sur la période, lorsque vous prenez en compte la chute de la valeur du dollar. Le graphique ci-dessous montre le Dow Jones, lorsque vous ajustez pour la hausse de l’indice des prix.

Dans le cas d’un retour aux conditions des années 70, avec un ralentissement de l’économie, et une dévaluation des devises en raison des déficits et plans de relance, le prix de l’or a des gains en vue.

Depuis le début de l’année, je parle aux lecteurs de ma lettre gratuite, d’un certain type d’action pour les paris sur l’or : les sociétés de royalties.

Des actions de “royalties” sur l’or

Des entreprises d’investissement achètent des royalties chez des sociétés d’exploration ou de minage. Elles ont alors droit à un pourcentage des revenus ou de la production de minerai sur une zone de terrain en particulier, ou d’un gisement.

L’avantage de fonds derrière les contrats de royalties provient de l’absence de coûts ou de la possibilité de pertes pour l’acquéreur. En effet, dans le pire des cas, la mine ne produit pas de minerais, ou ne génère pas assez de revenus par rapport au coût d’acquisition du contrat. En revanche, le détenteur n’a pas besoin de mettre plus d’argent en jeu au fil du temps. Contre un paiement à l’instant présent, il peut bénéficier de revenus, qui grimpent avec le rythme de production et la hausse des prix des métaux, à perpétuité.

La plupart des actifs financiers ont aussi des coûts de maintenance, qui signifient que le détenteur fait parfois faillite, ou doit contracter de la dette, en attendant l’arrivée de revenus. Par exemple, le propriétaire d’un immeuble porte des coûts de main-d’œuvre, d’assurances, de chauffage et d’électricité, en plus de la charge des crédits pour l’acquisition. Il a besoin de mettre en location son bâtiment aussi rapidement que possible pour couvrir les frais.

Le détenteur du contrat de royalty, en revanche, n’a pas de coûts au fil du temps. Il ne participe pas aux coûts de maintenance ou d’opération. En général, le contrat donne droit à un pourcentage de la production, en volume. Ainsi, la hausse des coûts d’opération – en raison de l’augmentation des salaires, assurances, énergies, et prix du matériel – ne réduit pas le rendement du contrat de royalty.

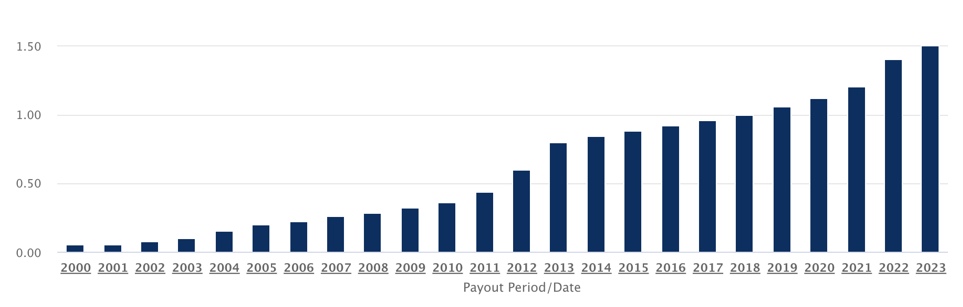

Par exemple, Franco-Nevada, la plus grosse société du secteur, génère plus de 900 millions $ de bénéfice en 2023, avec seulement 45 employés. Les géants du secteur, comme Franco-Nevada, Wheaton Precious Metals, et Royal Gold, génèrent des marges de l’ordre de 70 ou 90 % sur les opérations, ce qui leur permet de payer des dividendes en hausse au fil du temps. Vous pourrez voir l’historique des dividendes de Royal Gold, par exemple, ci-dessous. Le dividende grimpe chaque année depuis l’an 2000, sans exception.

Ces types d’opportunités font partie des thèmes dont je parle dans ma lettre quotidienne, qui est gratuite. En vous inscrivant ici, je vous enverrai aussi notre dossier gratuit avec nos recommandations pour vous placer sur l’or.

Henry Bonner

Aucun commentaire:

Enregistrer un commentaire

Remarque : Seul un membre de ce blog est autorisé à enregistrer un commentaire.