Ce jeudi, la Banque Centrale Européenne (BCE) doit rendre son traditionnel oracle en matière de taux directeur. En réalité, la décision sera probablement sans surprise, après les chiffres de l’inflation américaine qui sont à la hausse, et après les précédentes déclarations de Christine Lagarde, notamment à Jackson Hole, évoquées dans le Courrier, qui ne laissent guère planer de doute sur le nouveau relèvement qui se prépare pour combattre l’inflation. Par acquit de conscience, nous examinons les deux possibilités : statu quo et relèvement, pour en montrer les conséquences compliquées pour votre épargne.

Ce jeudi, à Francfort, Christine Lagarde présidera la réunion des gouverneurs de la Banque Centrale Européenne, qui doit prendre une position sur le renouvellement ou non des taux directeurs de la Banque. Nous avons déjà évoqué l’intervention de concert, lors du sommet annuel de Jackson Hole, de Christine Lagarde et de Jerome Powell sur la nécessité de lutter longuement contre l’inflation, c’est-à-dire de ne pas baisser les taux d’intérêt avant un bon bout de temps. Dans la pratique, on sait que les taux ne baisseront pas avant la mi-2024. Le Courrier soutient même qu’ils ne baisseront pas avant 2030. Mais, ce jeudi, les taux vont-ils encore monter ? ou bien la banque va-t-elle les laisser inchangés ?

Ce qui plaide pour un nouveau relèvement

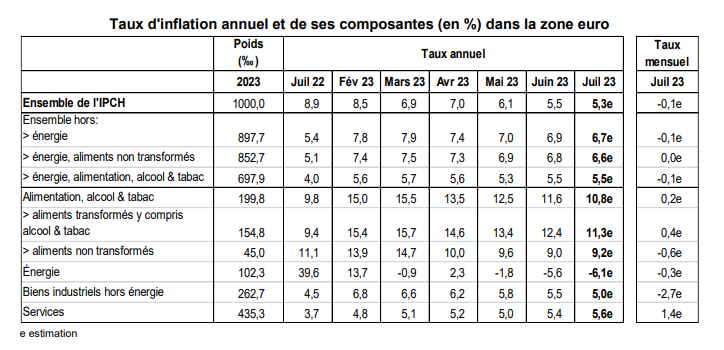

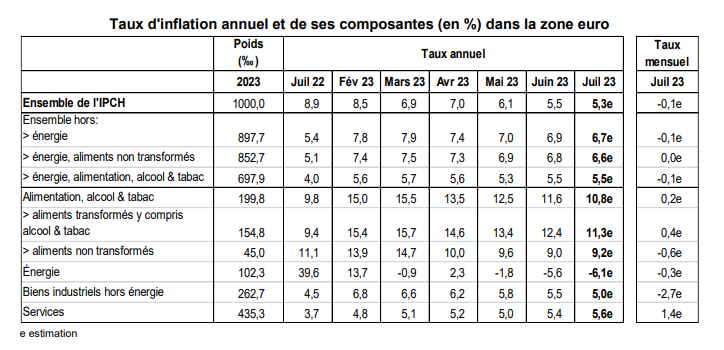

Dans la pratique, la décision de la BCE devrait être fortement influencée par ce tableau publié récemment par Eurostat :

On y voit que si l’indice des prix à la consommation n’a augmenté que de 5,3% en juillet 2023, contre 8,9% en juillet 2022, ce qui plaide pour un ralentissement de l’inflation… l’indice des prix hors énergie a pour sa part augmenté de 6,7% en juillet 2023, contre 5,4% en juillet 2022. Autrement dit, l’inflation hors énergie, ce qu’on appelle l’inflation sous-jacente, reste à des niveaux très supérieurs aux 2% fixés par le traité sur l’Union, et semblent globalement sur une tendance haussière. Certes, cette inflation sous-jacente s’est tassée depuis le pic de mars 2023, mais on ne peut guère parler d’une décélération complètement évidente.

Donc, il faut combattre la hausse, surtout que la transition énergétique, comme nous l’avons dit, devrait durablement produire des effets inflationnistes. Acheter une voiture électrique coûte plus cher qu’une voiture thermique. Cette augmentation des prix devrait se produire dans la durée, et la Banque Centrale ne l’ignore pas. C’était même le propos de Christine Lagarde à Jackson Hole.

Dans cette hypothèse d’un renouvellement, faites attention aux effets de bord, notamment en matière d’assurance-vie. Nous avons déjà largement expliqué la mécanique de la crise obligataire qui menace ce type de placement.

Ce qui plaide pour une pause

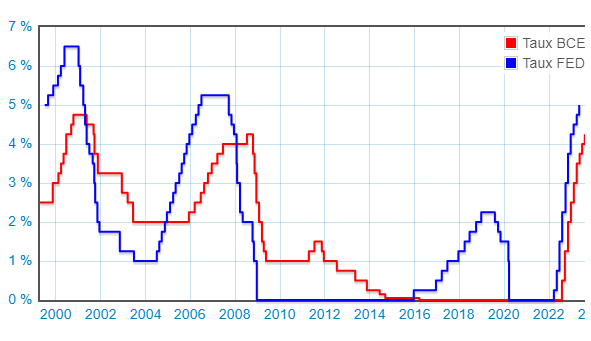

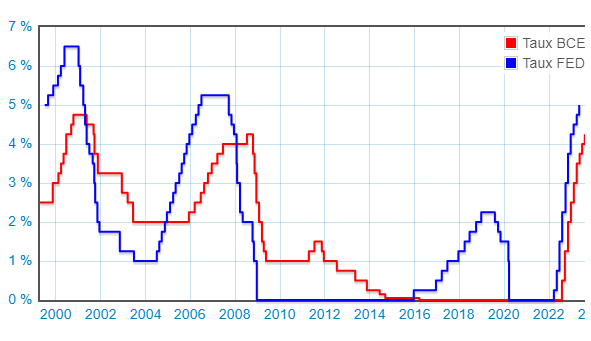

Tous les emprunteurs ont toutefois pu mesurer les dégâts causés par cette politique de taux d’intérêt élevés dont nous rappelons l’historique :

Pour la BCE, les taux s’approchent de sommets majeurs, avec leur lot d’argent faible, qui a un impact direct sur le marché de l’immobilier et de la construction. Concrètement, emprunter pour acheter son logement ou pour le faire construire se fait à des taux prohibitifs, dont nous évoquons déjà les dégâts aux USA, en Grande-Bretagne, et qu’on voit poindre en France. Les professionnels soulignent la vague de faillites qui touche déjà le secteur.

Plus globalement, la politique de l’argent cher est faite pour décourager la consommation… et ça marche ! Inévitablement, le resserrement du crédit engendre une crise de la demande, sur laquelle Black Rock et Amundi tirent déjà la sonnette d’alarme. Les prévisions de croissance en Europe sont également revues à la baisse.

Un nouveau relèvement intensifierait le ralentissement en cours.

Ce jeudi, à Francfort, Christine Lagarde présidera la réunion des gouverneurs de la Banque Centrale Européenne, qui doit prendre une position sur le renouvellement ou non des taux directeurs de la Banque. Nous avons déjà évoqué l’intervention de concert, lors du sommet annuel de Jackson Hole, de Christine Lagarde et de Jerome Powell sur la nécessité de lutter longuement contre l’inflation, c’est-à-dire de ne pas baisser les taux d’intérêt avant un bon bout de temps. Dans la pratique, on sait que les taux ne baisseront pas avant la mi-2024. Le Courrier soutient même qu’ils ne baisseront pas avant 2030. Mais, ce jeudi, les taux vont-ils encore monter ? ou bien la banque va-t-elle les laisser inchangés ?

Ce qui plaide pour un nouveau relèvement

Dans la pratique, la décision de la BCE devrait être fortement influencée par ce tableau publié récemment par Eurostat :

On y voit que si l’indice des prix à la consommation n’a augmenté que de 5,3% en juillet 2023, contre 8,9% en juillet 2022, ce qui plaide pour un ralentissement de l’inflation… l’indice des prix hors énergie a pour sa part augmenté de 6,7% en juillet 2023, contre 5,4% en juillet 2022. Autrement dit, l’inflation hors énergie, ce qu’on appelle l’inflation sous-jacente, reste à des niveaux très supérieurs aux 2% fixés par le traité sur l’Union, et semblent globalement sur une tendance haussière. Certes, cette inflation sous-jacente s’est tassée depuis le pic de mars 2023, mais on ne peut guère parler d’une décélération complètement évidente.

Donc, il faut combattre la hausse, surtout que la transition énergétique, comme nous l’avons dit, devrait durablement produire des effets inflationnistes. Acheter une voiture électrique coûte plus cher qu’une voiture thermique. Cette augmentation des prix devrait se produire dans la durée, et la Banque Centrale ne l’ignore pas. C’était même le propos de Christine Lagarde à Jackson Hole.

Dans cette hypothèse d’un renouvellement, faites attention aux effets de bord, notamment en matière d’assurance-vie. Nous avons déjà largement expliqué la mécanique de la crise obligataire qui menace ce type de placement.

Ce qui plaide pour une pause

Tous les emprunteurs ont toutefois pu mesurer les dégâts causés par cette politique de taux d’intérêt élevés dont nous rappelons l’historique :

Pour la BCE, les taux s’approchent de sommets majeurs, avec leur lot d’argent faible, qui a un impact direct sur le marché de l’immobilier et de la construction. Concrètement, emprunter pour acheter son logement ou pour le faire construire se fait à des taux prohibitifs, dont nous évoquons déjà les dégâts aux USA, en Grande-Bretagne, et qu’on voit poindre en France. Les professionnels soulignent la vague de faillites qui touche déjà le secteur.

Plus globalement, la politique de l’argent cher est faite pour décourager la consommation… et ça marche ! Inévitablement, le resserrement du crédit engendre une crise de la demande, sur laquelle Black Rock et Amundi tirent déjà la sonnette d’alarme. Les prévisions de croissance en Europe sont également revues à la baisse.

Un nouveau relèvement intensifierait le ralentissement en cours.

Une stratégie de l’écorché vif ?

Reste à savoir si la BCE se montrera sensible à ces préoccupations macro-économique (auquel cas elle repoussera une nouvelle hausse de trois mois), ou bien si elle considère que l’inflation sous-jacente est une préoccupation supérieure (auquel cas elle réaugmentera). Dans la première hypothèse, les “faucons” pourront obtenir des mesures compensatrices, comme une diminution du bilan de la Banque, qui n’est pas non plus une excellente nouvelle pour les épargnants.

Quoiqu’il advienne, la décision sera douloureuse : si les taux restent stables, l’inflation continuera à semer le trouble et à diminuer le niveau de vie des consommateurs et la valeur réelle des patrimoines. Si les taux montent, l’accès à la propriété finira d’être un luxe ruineux…

Source : https://lecourrierdesstrateges.fr/2023/09/13/ce-jeudi-la-bce-va-t-elle-etrangler-ou-ecorcher-les-epargnants-vifs/

Aucun commentaire:

Enregistrer un commentaire

Remarque : Seul un membre de ce blog est autorisé à enregistrer un commentaire.