En général, le gouvernement à tout intérêt et désire donc voir la plus grande quantité d’argent possible en circulation. Il souhaite ainsi plus de crédits aux acheteurs d’immobilier, et plus d’aides aux industries ou aux startups. Sans surprise, les mouvements boursiers découlent notamment des incitations gouvernementales en faveur de l’octroi du crédit.

Le lien entre spéculation et interventions des dirigeants sur les marchés s’observe depuis des siècles. Ainsi, la “bulle des chemins de fer” des années 1840, la “bulle du Mississippi” qui a éclaté en 1720, ou même la célèbre “bulle des bulbes de tulipes” des années 1630, ont toutes eu lieu peu après la mise en place d’incitations ou de soutiens à l’endettement, en général par la banque centrale.

De nos jours, après un interlude de resserrement des taux, la pression retourne en faveur des assouplissements. Suite au ralentissement de l’activité aux États-Unis, la Fed envisage à présent un arrêt aux hausses de taux jusqu’à la fin de l’année, au minimum.

Les Echos relatent ainsi :

“D’après le baromètre FedWatch, qui s’appuie sur les contrats à terme sur les fonds fédéraux, la Fed devrait laisser ses taux dans la fourchette de 5,25%-5,5% lors de ses trois dernières réunions de l’année.”

L’interruption d’une hausse de taux mène la plupart du temps à un bond dans le marché des actions. Ci-dessous, vous pouvez voir le bilan de la relation entre les interruptions d’une période de hausse de taux et les retours sur 1 an de la Bourse :

- 1984 … 18,8 %

- 1989 … 16,9 %

- 1995 … 39,2 %

- 2000 … -11,3 %

- 2006 … 20,3 %

- 2018 … 33,2 %

Ainsi, à l’exception de la crise de 2000, l’interruption d’une tendance de hausses par la banque centrale mène à un essor de la Bourse sur l’année suivante, depuis au moins 1984. Une détente dans le rythme des hausses de taux fournit donc de l’optimisme aux marchés-actions.

Des signaux de difficultés en Chine

Les nouvelles de Chine augmentent les chances de relance des mesures de soutien dans le pays : ainsi, le marché de l’immobilier menace d’implosion depuis des années et les promoteurs d’immobilier plongent donc à nouveau en Bourse.

Les sociétés d’immobilier ont beaucoup de dette, et beaucoup d’actifs sur le papier. Cependant, la valeur des actifs dépend de la santé du marché de la pierre. Les autorités chinoises cherchent donc à maintenir cette valeur de l’immobilier afin de liquider les inventaires et de réduire les dettes.

Evergrande, le plus gros promoteur du pays, a par exemple une dette à 340 milliards de dollars, et les actifs à moins de 260 milliards de dollars. En l’absence d’une envolée de la valeur des actifs en portefeuille, ou de plus de mesures de soutien à la dette, une faillite semble difficilement évitable.

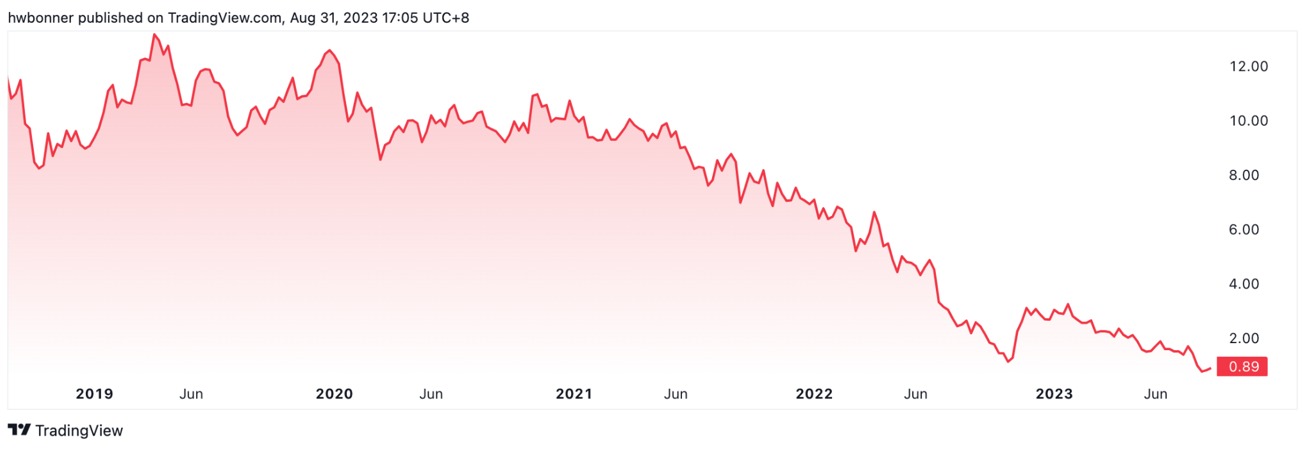

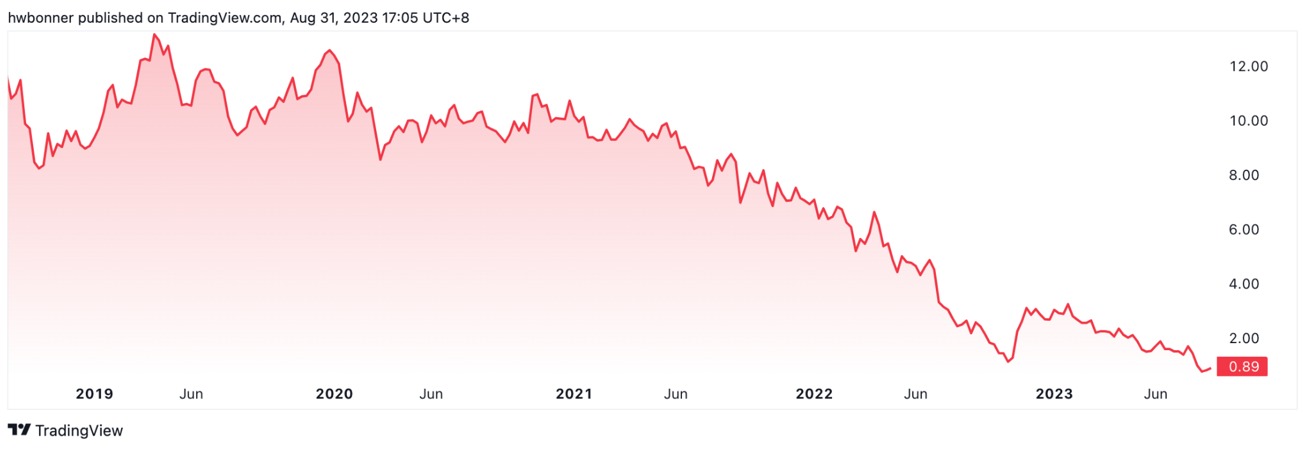

D’autres groupes d’immobilier en Chine ont les mêmes ennuis : le groupe Country Garden perd 92 % en Bourse sur une période de 5 ans. Le groupe a 190 milliard de dollars de dette. En principe, il détient des actifs, en particulier de l’immobilier, pour une valeur de 260 milliards de dollars. Cependant, le marché a des doutes sur la valeur des actifs en cas de liquidation, après des pertes sur les opérations l’an dernier.

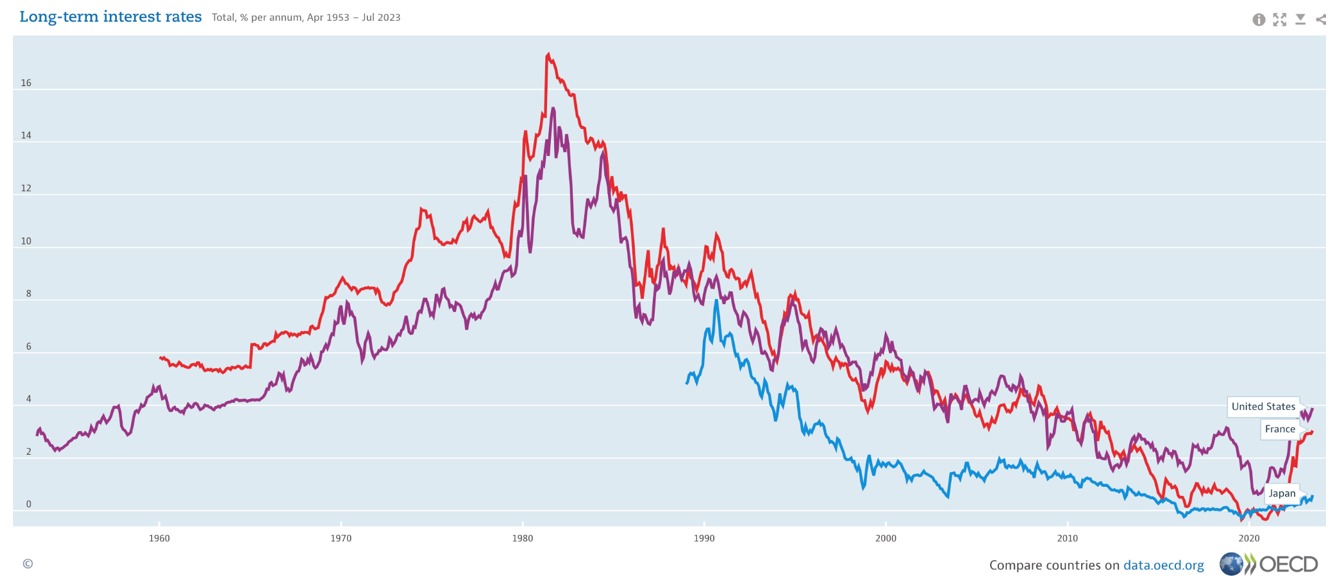

Cependant, le retournement de la tendance dans les taux d’intérêt prend du temps. Le point le plus bas de tous les temps pour les taux d’intérêt a eu lieu en 2020. La plupart des pays de l’Union Européenne avaient alors des taux inférieurs à 0 % sur leur émission de dette.

Le retournement de la tendance, vers des hausses de taux d’intérêts, vient juste d’entrer en scène.

Les particuliers, les entreprises et les gouvernements continuent de croire au retour à la tendance des 40 dernières années, avec des taux d’intérêts en baisse, et peu de hausses des prix.

Cycles sur les taux d’intérêt : des tendances sur des décennies

Pourtant, de la Seconde Guerre mondiale jusqu’en 1981, les taux d’intérêts connaissent une période de hausse. Par la suite, les taux entament un repli, jusqu’à aujourd’hui.

Bien sûr, en raison de la longueur des cycles, le changement n’a pas lieu du jour au lendemain. De plus, les Banques Centrales tentent de combattre les changements de cycle. Elles font à présent une pause dans les hausses de taux et envisagent le retour des assouplissements à l’avenir. Le comportement des épargnants, de même, indique une foi dans la valeur de la devise, en particulier dans les produits de rendement des banques et assurances-vie.

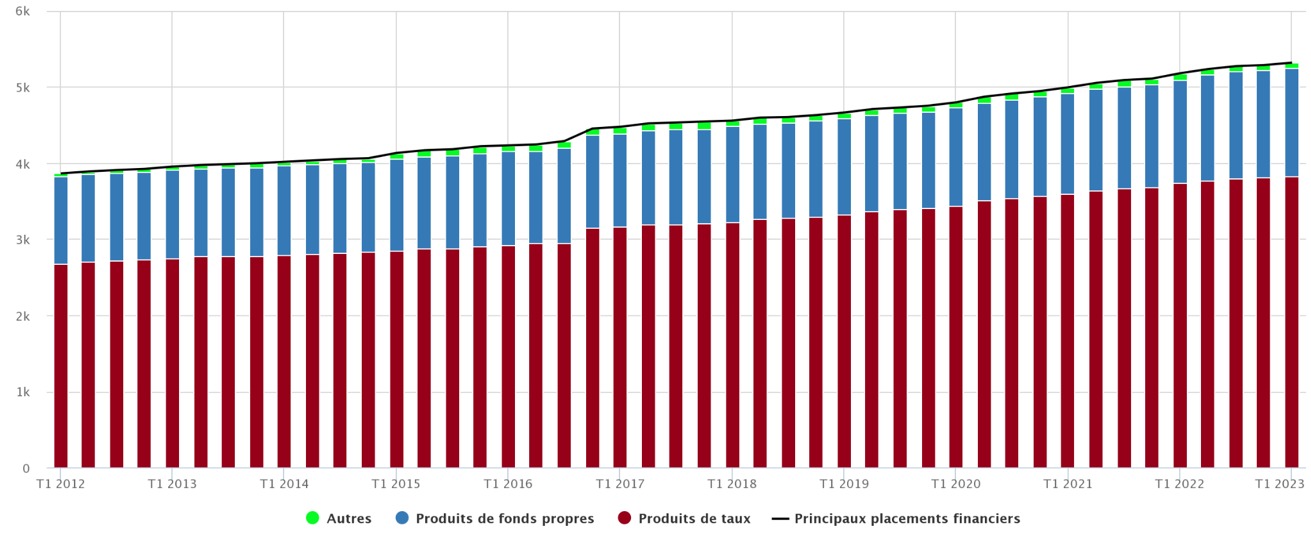

Les chiffres du gouvernement sur l’épargne des Français montrent une hausse d’année en année et sans répit, et ce en dépit de la dévaluation de l’euro – la hausse des prix autour de nous.

Par exemple, l’encours des placements à base d’actions (compte-titres, PEA, ou assurance-vie en unités de compte) grimpe de 140 milliards d’euros sur le premier trimestre de 2023. Dans les produits de rendement tels que les dépôts à terme, l’encours grimpe de 30 milliards d’euros au premier trimestre, selon la Banque de France.

Le Monde donne des détails :

“En 2022, ce patrimoine [d’épargne] s’était alourdi de 146 milliards, contre 100 milliards seulement en 2019. Non seulement les ménages n’ont pas touché à leur cagnotte « Covid », qui atteint la somme rondelette de 240 milliards d’euros, accumulés pendant la pandémie faute de pouvoir consommer, mais ils ont même accru leurs efforts pour mettre de l’argent de côté.”

Les épargnants n’ont pas pris peur de dévaluation de la devise : ils mettent de plus en plus d’argent sur les produits de rendement, malgré des taux d’intérêts moins élevés que le rythme de la hausse des prix. L’obligation du Trésor français paie un peu plus de 3 % d’intérêts. Le Livret A rapporte 3 %. Pourtant, les prix grimpent de plus de 4 % par an.

Les gouvernements, sans cesse en quête de ressources et de financements pour les déficits, souhaitent à tout prix le maintien de la confiance, et la détente des conditions d’octroi du crédit.

La Banque du Japon, par exemple, poursuit les rachats d’obligations. Pourtant, les prix grimpent de 3 % par an, au-dessus des objectifs de la banque centrale. Les rachats d’obligations par la Banque du Japon ont porté la part des obligations du Trésor sur les bilans de la Banque Centrale à plus de 50 % en décembre dernier ! Cette Banque Centrale détient plus de la moitié de la dette du gouvernement. La part continue de croître, et atteint 53 % à présent. En comparaison, la BCE détient environ 20 % de la dette du gouvernement français.

Pour le moment, la foi des épargnants dans les devises réduit donc les dégâts sur la valeur des monnaies…

Les particuliers, au Japon comme en France, laissent leur épargne sur les comptes bancaires ou les produits d’épargne, ce qui réduit la circulation de l’argent dans l’économie.

À l’inverse, dans une période de hausses des prix et des taux d’intérêts, les particuliers prennent peur d’une dévaluation de leur devise. En général, les taux d’intérêts ne compensent pas cette perte de valeur de la devise et les particuliers sortent alors l’argent des produits d’épargne. L’argent circule dans l’économie, et les prix partent à la hausse.

Les dirigeants espèrent un retour de bonnes conditions pour un assouplissement et une stabilisation des prix. Ils souhaitent le regonflement de la bulle, et l’accès à plus de crédits. Mais le retournement du marché du crédit, après 40 ans de détente, risque de mettre fin à la source de demande pour les obligations du gouvernement, et entraîner une fuite devant la devise.

Vous pouvez suivre mes commentaires et analyses gratuitement. Dans les prochains jours, je révèle des détails d’un secteur en particulier. Nous parions sur l’un des effets imprévus de la réouverture, qui crée un déséquilibre dans les marchés. Cliquez ici pour nous rejoindre.

Henry Bonner

Aucun commentaire:

Enregistrer un commentaire

Remarque : Seul un membre de ce blog est autorisé à enregistrer un commentaire.