Comme chacun devrait le savoir, une monnaie a trois fonctions :

- Étalon de valeur (pour permettre les comparaisons de prix)

- Instrument d’échange (pour éviter le troc)

- Réserve de valeur (pour incorporer le temps dans le calcul économique.)

Dans un système NATIONAL de monnaie « FIAT » chaque monnaie a deux prix.

- Le taux de change qui permet une comparaison géographique des prix des différentes monnaies FIAT.

- Le taux d’intérêt qui fait rentrer le temps dans le calcul économique.

Enfin, historiquement tout au moins, chaque monnaie papier était adossé sur un Etat qui en assurait la bonne marche. La monnaie était de fait le symbole même de la souveraineté.

Elon Musk compare le système que je viens de décrire à un logiciel qui serait plaqué sur le système de production pour en assurer le fonctionnement, et c’est une idée brillante.

Hélas, comme tous les logiciels, le système monétaire connait des « bugs » et ces bugs peuvent avoir des conséquences très graves sur le système de valorisation des actifs dans lesquels j’investis.

En principe, il doit y avoir une relation stable entre les valeurs « ‘réelles » créées par le système économique sous-jacent et les valeurs « ‘monétaires » créées par le logiciel.

Le bug qui revient le plus souvent dans le cas des monnaies papier est le suivant : l’état qui a le monopole de la création monétaire trouve ça bien pratique et se met à imprimer tellement de papier monnaie que la valeur monétaire créée par le logiciel n’a plus rien à voir avec la valeur créée par le système économique.

Dans ce cas précis, la valeur de la monnaie se met à tomber vis-à-vis des autres monnaies (taux de change qui baisse), vis-à-vis des produits réels (inflation) et enfin vis-à-vis du temps (hausse des taux d’intérêts) pour incorporer la hausse des prix dans le calcul.

Et ce dérèglement peut être si important que le système passe en hyperinflation, pendant laquelle la valeur de la monnaie se met à tomber beaucoup plus vite que le gouvernement ne peut en imprimer. Et tombe asymptotiquement vers zéro.

Il y a eu de tres nombreux cas dans l’histoire depuis que le papier monnaie a été inventé par les Chinois il y a onze siècles : les Assignats en France, la République de Weimar en Allemagne, la Chine dans les années 40, l’Argentine a plusieurs reprises, le Zaïre récemment … l’Europe et les USA demain ?

Et pour moi en tout cas, la question essentielle que posent ces périodes est : comment le citoyen de base peut-il éviter de voir son patrimoine détruit pendant ces cataclysmes monétaires ?

J’ai donc décidé de regarder ce qui s’était passé en Turquie depuis une dizaine d’années. La Turquie a des caractéristiques tres intéressantes pour faire cette comparaison.

- Elle n’est pas vraiment en hyperinflation, mais plutôt dans une période de forte hausse des prix.

- Il y a eu une grande stabilité politique dans ce pays dont l’appareil de production n’a pas été détruit, par une guerre par exemple.

- L’appareil productif s’est développé normalement

Bref, tout a été normal en Turquie, si ce n’est la forte inflation.

Comment fallait-il investir en Turquie dans les dix dernières années ?

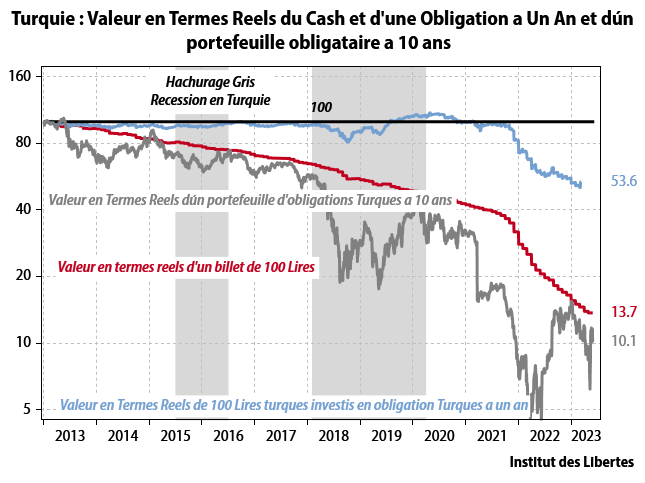

Première conclusion : Il fallait éviter comme la peste de garder son épargne en cash, en bons du trésor a court terme ou en obligations Turques.

Le ‘’ RENTIER ‘’Turque classique qui aurait gardé des billets dans son matelas aura perdu 84 % de son pouvoir d’achat, celui qui aurait détenu un portefeuille obligataire à duration constante en serai à avoir perdu 90 %, et celui qui s’en sort le moins mal est le détenteur de papiers à court terme Turc, qui commence à perdre du pouvoir d’achat simplement à partir de la fin 2018.

Conclusion 1 : Si vous devez rester en revenu fixe dans une période inflationniste, restez en durations aussi courtes que possibles. Vous perdrez, mais vous perdrez moins que les autres.

Conclusion 2. L’inflation en Turquie a cessé d’être sous contrôle (relatif, voire le précèdent graphique). On passe sous les 100, les taux d’intérêts ne compensent plus la hausse des prix en 2019. C’est donc à partir de 2019 que je vais commencer mes graphiques suivants.

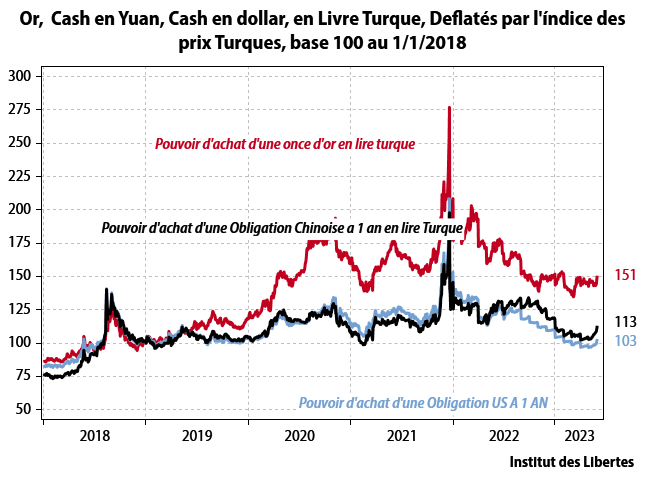

La bonne stratégie, si vous le pouvez, c’est d’acheter avec vos lires des monnaies étrangères qui ne seraient pas inflationnistes et/ ou de l’Or.

Si le lecteur Turque de l’IDL (il doit bien y en avoir un) a suivi cette stratégie, voici quels auraient été ses résultats., en termes réels locaux, c’est-à-dire déflatés par l’índice du cout de la vie Turque.

Le moins fatigant et le plus profitable pour ce lecteur aurait été d’acheter de l’or ce qui est normal car les taux courts étaient tres bas aussi bien aux USA qu’en Chine.

Pour l’instant, rien de bien révolutionnaire.

Imaginons maintenant qu’en Turquie, il eût été interdit de vendre de la lire turque contre de l’or ou contre des devises étrangères.

Comment le lecteur de cet infortuné pays pourra t’il protéger son patrimoine financier ?

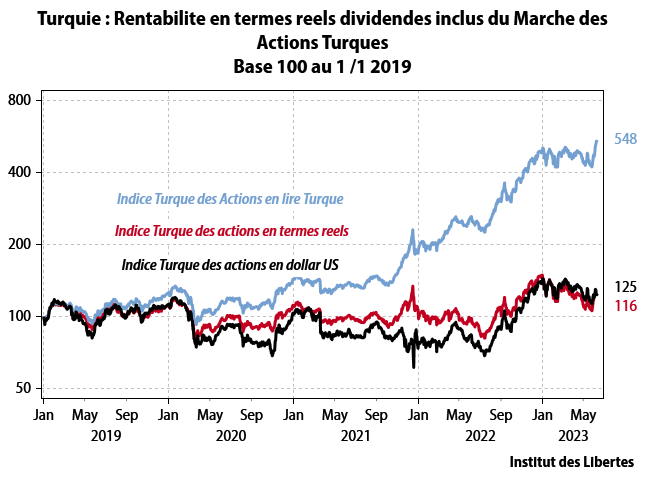

C’est là qu’interviennent les actions qui sont les actifs du système productif sous-jacent, cotés dans la monnaie du logiciel ?

Regardons en prenant l’exemple Turque.

Il est toujours merveilleux de voir à quel point les marchés fonctionnent, pour peu qu’on les laisse tranquilles.

Le marché des actions Turques est finalement complétement indifférent aux malheurs de la monnaie Turque et continue à vous donner imperturbablement les 4 % REELS auxquels vous avez droit en tant que propriétaire, et aussi une rémunération en dollar ou en euro tout à fait satisfaisante

CONCLUSION

Imaginons que les génies qui nous gouvernent réussissent dans leur tentative de créer une forte vague inflationniste aux USA et en Europe.

Que faire pour se protéger contre cette éventualité très probable en utilisant les leçons que vient de nous donner l’expérience Turque ?

La réponse est évidente.

- Mette une partie en or

- Mettre une partie en obligations Chinoises

- Mettre le reste en actions qui n’ont rien à voir avec le gouvernement local

C’est rigolo. Mais ça ressemble beaucoup au portefeuille IDL

Un hasard, surement.

Aucun commentaire:

Enregistrer un commentaire

Remarque : Seul un membre de ce blog est autorisé à enregistrer un commentaire.