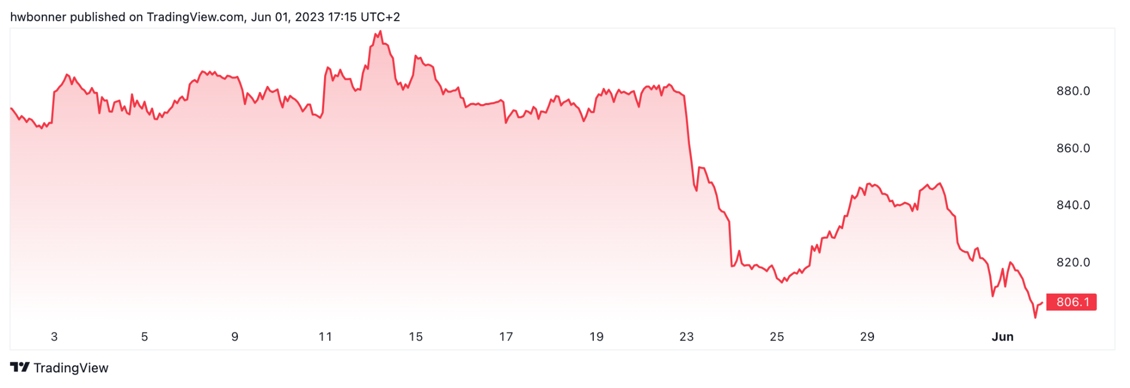

L’envolée de Nvidia ramène un sentiment d’euphorie aux actions, mais des nuages sombres continuent de semer le trouble. Ainsi, l’action de LVMH, vendeur de sacs à main, bijoux, parfums et produits de mode ou de beauté, dégringole suite à un avertissement de la part des analystes de Deutsche Bank, et perd 8 % sur un mois, en raison de cet avertissement (vous voyez qu’après une tentative de rebond, fin mai, l’action repart à la baisse).

L’analyste Matt Garland écrit par exemple aux clients de la banque d’affaires :

“Aux États-Unis, les ventes cessent de croître et entament même des baisses. La demande de la part des clients plus sensibles économiquement semble commencer à ralentir.”

En bref, le consommateur américain, l’une des sources des ventes records de LVMH et d’autres marques de luxe, perd de l’appétit pour les produits du groupe.

Un rapport récent du groupe McKinsey précise que cette tendance touche toute l’économie, et non seulement dans la mode ou le luxe. En chiffres ajustés de l’inflation, la croissance de la consommation a chuté au cours des deux dernières années : en janvier 2022, le rythme de croissance annuel dépassait 10 % ; à présent, il chute sous les 0 %, pour atteindre -0,7 %.

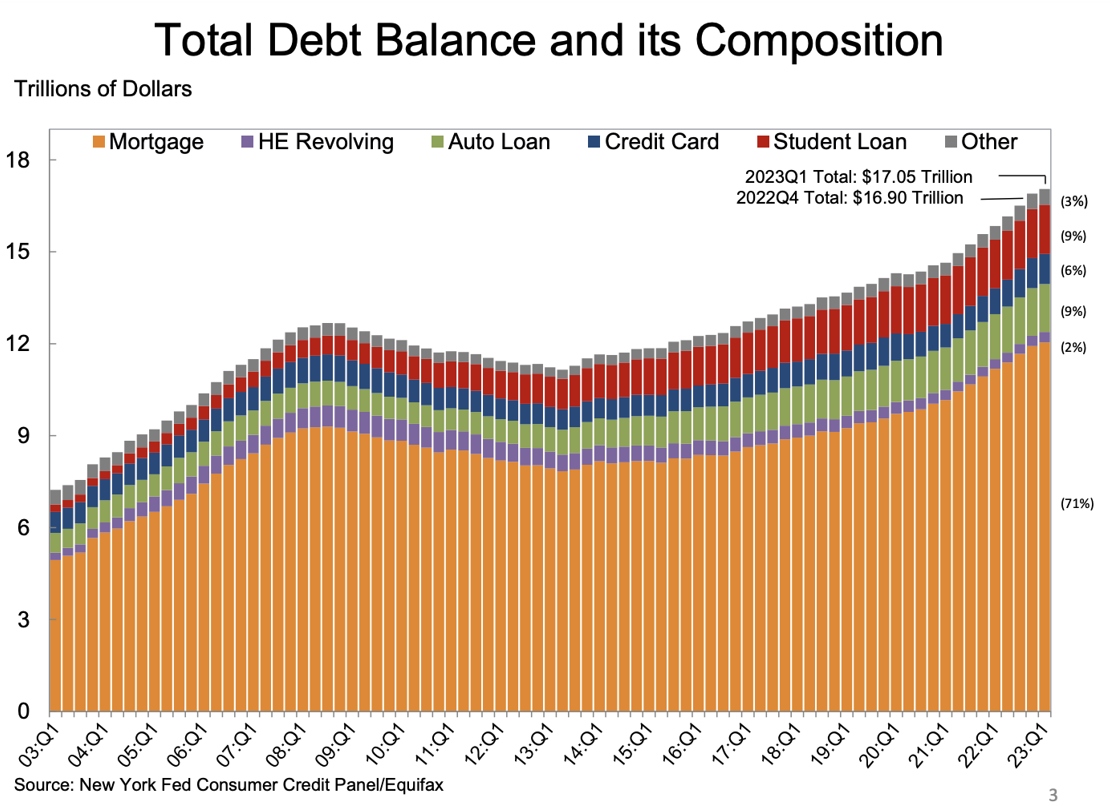

Le graphique ci-dessous, de la branche de New York de la Fed, vous montre les grandes lignes des deux dernières décennies, aux États-Unis.

En somme, un accès facile au crédit déclenche un gonflement de la consommation et des actifs financiers jusqu’en 2008. Le krach du marché-actions coïncide avec des faillites d’entreprises et de particuliers, ce qui réduit la quantité de crédit jusqu’en 2014.

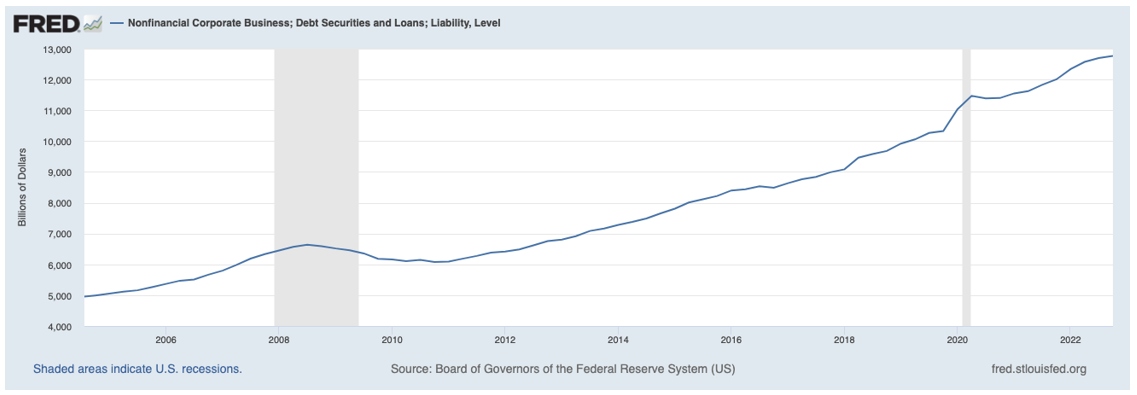

Quant au graphique ci-dessous de la dette des entreprises non-financières, il montre que la dette privée des entreprises a chuté, comme celle des ménages, en raison de la crise 2008 (bande grise). La tendance touche le fond dès 2010, et remonte la pente par la suite, 4 ans avant la remontée des crédits aux particuliers.

En bref, les marchés des crédits aux entreprises et aux particuliers ont tendance à évoluer à l’unisson. Les contractions du crédit reviennent à des baisses de la consommation. Elles touchent aussi les valorisations du marché actions.

Elles mènent à des faillites, même dans des secteurs qui n’ont rien à voir avec la finance. Par exemple, plusieurs dizaines de lignes aériennes commerciales ont cessé les opérations en 2008 et 2009. Le chiffre d’affaires de l’industrie a baissé de 15 %, et les pertes du secteur ont atteint 10 milliards $, pendant deux ans d’affilée.

Une contraction de la création de crédit signale donc l’avènement d’une crise financière – un krach boursier et des faillites d’entreprises – et d’une récession, avec des pertes d’emploi et des baisses de revenus. Elle mène à des pertes de revenus pour des entreprises comme LVMH, qui dépendent du pouvoir d’achat du consommateur.

En dépit des succès de l’IA, des signes de tension surviennent dans les paris sur la technologie. Par exemple, le milliardaire Richard Branson vient de mettre fin à son projet de satellites, Virgin Orbital. Après une introduction en Bourse en 2021, la société procède à la liquidation et met fin aux opérations. D’autres paris de la sorte connaissent aussi des difficultés. L’autre société d’exploration de l’espace de M. Branson, Virgin Galactic, baisse de moitié par rapport à son prix d’introduction en 2019, comme vous le voyez ci-dessous.

Les pertes grimpent en continu. La société perd 210 millions $ en 2019, 270 millions $ en 2020, 350 millions $ en 2021, et 500 millions $ l’an dernier.

Dans une période d’augmentation de la disponibilité du crédit, pour les particuliers et les entreprises, ce genre de projet peut trouver des soutiens. Parfois, des paris sur la technologie portent fruit. L’un des exemples les plus connus est le cas de Tesla. La société a fait des pertes pendant 10 ans d’affilée. Mais depuis 2021, ses bénéfices annuels dépassent les 10 milliards $. Certes, Tesla n’arrivera peut-être pas à la hauteur des attentes des actionnaires qui donnent une valorisation de plus de 500 milliards $ au titre. Néanmoins, Tesla ne court pas à la ruine, et ne semble pas avoir besoin de plus de capitaux. Des projets comme Virgin Galactic, par contre, risquent d’arriver à bout de la patience et de l’enthousiasme des investisseurs avant d’atteindre la rentabilité.

Le resserrement du crédit va faire des dégâts chez un grand nombre de projets de la sorte.

Je présente en ce moment plusieurs opérations que nous recommandons à nos lecteurs.

Nous pensons qu’en dépit de la baisse des prix depuis septembre, le secteur de l’énergie a des raisons de décoller de nouveau.

À la différence de paris sur la technologie, des entreprises que nous regardons dans l’énergie génèrent parfois des rendements de 16 % et des dividendes de 25 % (aux chiffres actuels, qui bénéficient toujours de l’aubaine des prix élevés en 2022).

Aucun commentaire:

Enregistrer un commentaire

Remarque : Seul un membre de ce blog est autorisé à enregistrer un commentaire.