Imaginez : vous êtes un PDG de banque, vous gagnez un salaire de plusieurs millions de dollars par an, vous pouvez faire partie des meilleurs “country clubs” de Californie et envoyer vos enfants dans les meilleures écoles. De façon soudaine, votre banque commence à perdre des clients, des dizaines de milliards de dollars quittent les comptes à vue car les gens ne croient pas en votre capacité à honorer les dépôts. De plus, votre cours en Bourse se met à plonger, ce qui élimine votre capacité à émettre des titres pour renflouer vos caisses.

Voilà que votre banque fait faillite : vous devez accepter un rachat par un concurrent qui bénéficie d’un soutien clair de la Réserve fédérale.

Maintenant, de nouveaux choix se présentent à vous : soit tenter de tirer les leçons de l’échec, de manière à éviter de subir un autre du même genre si vous êtes à nouveau à la tête d’une banque (ou autre groupe qui gère des dépôts à l’avenir), soit trouver des boucs-émissaires à poursuivre en justice, afin de donner l’impression que votre échec n’a rien à voir avec vos propres décisions.

Si vous faites attentions aux journaux, les banques américaines Silicon Valley Bank, First Republic Bank, et Signature ont heurté cet écueil en mars. Et sans surprise, trois petits cochons sont arrivés à Washington cette semaine pour plaider leur cause devant le Sénat américain et pour les ex-directeurs des banques en faillite, c’est évident : ils n’ont pas causé leur échec. Eh non : en fait, ces faillites ont été causées par le laxisme du gouvernement vis-à-vis des marchés et des plateformes de communication (Twitter, Facebook, etc.) !

Pourtant, l’indice des banques américaines est en dépression depuis mars. Et les dernières faillites n’ont pas assaini la situation.

Ainsi, une autre banque, Pacific Western, révèle récemment avoir perdu 10 % des dépôts (des milliards de dollars) en une semaine. Malgré un regain de confiance en avril, les banques chutent à nouveau en Bourse.

Devant cette débâcle, les élus américains pourraient prendre au sérieux les propos d’une bande de banquiers pourtant responsables de l’effondrement des institutions sous leur contrôle. Le raisonnement des banquiers déchus consiste à expliquer qu’ils ont subi les manipulations de spéculateurs, armés de comptes Facebook et Twitter pour disséminer des désinformations au sujet des banques.

Quelle ironie : ces banquiers répètent le point de vue que tentent de populariser des défenseurs du système bancaire – via les réseaux sociaux ! Par exemple, Bob Elliott, le gérant d’un fonds en obligations, écrit à son audience de 90.000 personnes sur Twitter :

“La ‘crise’ des banques régionales, n’est plus un cas des pertes de dépôts qui mènent à des chutes des cours, mais de spéculateurs qui créent des chutes en Bourse afin de générer la fuite des dépôts.

Cette nouvelle phase n’a rien à voir avec les fondamentaux, et crée une crise qui se métastase, ce qui rémunère ceux qui spéculent…

Depuis la semaine dernière, il existe une pression baissière importante sur des banques régionales, dont PacWest et Western Alliance Bancorp.Pourquoi les baisses ont-elles lieu ? En raison des ventes à découvert…

En pratique, il n’en faut pas beaucoup pour créer des mouvements importants sur les cours, étant donné que les valorisations des banques ne sont que de 1 ou 2 milliards de dollars. Soit de minuscules entreprises relatives à leur impact au niveau macro en ce moment …

On dirait que les spéculateurs essaient de créer une panique.”

Voyez : les gens comme M. Elliott, qui détiennent des fonds en obligations, ou les ex-patrons des banques qui se présentent au Sénat cette semaine, profitent des déformations de marché par la Fed. Les rachats d’obligations ou les sauvetages de banques tendent à soutenir leurs portefeuilles. Ils les approuvent donc sans hésitation !

Ils n’ont rien non plus contre les déclarations de la Fed sur ses futures mesures de soutien, qui reviennent à encourager le marché à payer plus cher les obligations.

En revanche, des gens qui partagent une opinion négative sur Twitter ou Facebook sont des acteurs dangereux, qui manipulent le marché.

Fox News rapporte :

“Les ex-PDGs de trois banques qui ont subi d’importants retraits de dépôts dans les derniers mois disent que les réseaux sociaux ont joué un rôle important pour créer la ‘panique’ qui a poussé les dépositaires à retirer les fonds.”

Un élu du Sénat américain leur a demandé si les réseaux sociaux pouvaient “avoir le genre d’effet susceptible de créer un impact ou une crise” dans le système bancaire. L’ex-dirigeant de la Silicon Valley Bank, M. Becker, leur a répondu que “nous en voyons en effet des indices, et je pense que c’est quelque chose sur lequel il faut se pencher pour voir par quel moyen s’en protéger.”

L’Association bancaire américaine a pris le même point de vue que les banquiers tels que M. Becker : elle a rédigé une lettre aux représentants, sans craindre l’hypocrisie, et y félicite le gouvernement d’être intervenu pour pousser le marché à remonter, affirmant qu’il a “réussi en grande partie à regagner la confiance des marchés.” Tout en demandant bien sûr des lois et des poursuites contre les gens à l’origine – selon eux – de la baisse !

“Nous souhaitons que la SEC s’interroge sur les outils ou mesures qui pourraient réduire le recours aux spéculations abusives, afin de redonner confiance aux investisseurs,” explique la lettre.

Les Banques Centrales déforment les marchés beaucoup plus que n’importe qui intervenant sur Facebook… Mais les patrons n’acceptent pas de faire partie des perdants dans le cycle de destruction créatrice. Ils ont l’impression qu’ils méritent, en dépit de tout, de faire partie des country clubs coûteux, d’être admirés, et d’envoyer leurs enfants aux écoles privées les plus chères. Pour cela, ils en appellent à la Fed et au Sénat américains pour rectifier la situation, leur permettant de conserver leur statut et leur crédibilité, tout en créant des lois et des restrictions contre des millions d’autres gens.

Et apparemment, le contingent de mauvais chefs d’entreprise qui voient une injustice à leurs échecs va croître d’autant que les problèmes, en particulier pour les banques, ne sont toujours pas résolus.

Deux indicateurs que des soucis approchent

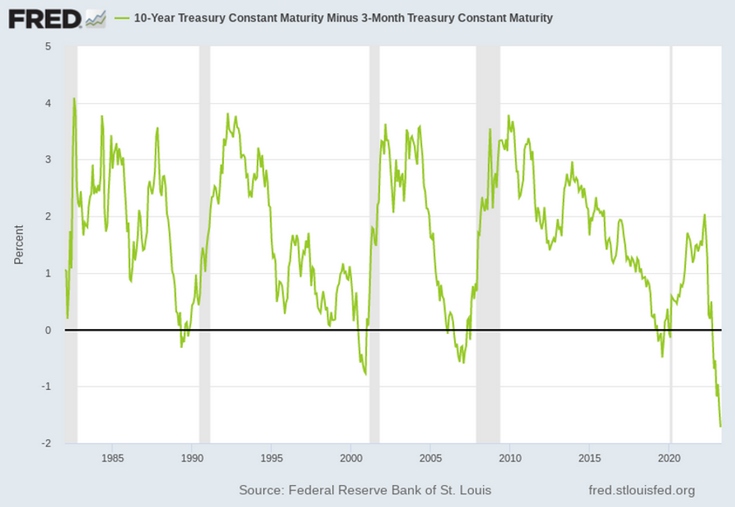

Le graphique ci-dessous montre l’écart entre les taux sur la dette américaine à 10 ans de maturité, et la dette à 3 mois de maturité. En général, le taux sur un prêt augmente avec la durée, le risque augmentant avec la durée de maturité. Cependant, vous constaterez ci-dessous que cet écart vire de temps à autres au négatif, c’est-à-dire que les obligations de courte durée paient alors plus d’intérêts que les obligations à longue durée.

Cette “inversion des taux” semble toujours signaler une récession. Vous noterez, ci-dessous, un écart négatif juste avant les récessions de 1981, 1992, de 2000, et de 2008 (les parties grisées du graphique). De plus, vous noterez que depuis au moins 1980, l’inversion n’a jamais été aussi importante.

Les taux sur la dette de longue durée restent faibles, ce qui semble indiquer que les marchés prévoient un fort déclin de l’inflation – ce qui peut arriver en cas de dépression.

Le graphique suivant montre les attentes pour le niveau moyen de l’inflation sur 5 ans aux États-Unis, déduit des marchés pour les créances. Après un pic au mois de mars de l’année dernière, les attentes de l’inflation reviennent presque aux niveaux de 2018.

Les attentes sur l’inflation moyenne des 5 prochaines années sont de 2,16 % aujourd’hui, soit moins de la moitié de l’inflation actuelle aux États-Unis. Les marchés prévoient donc un plongeon de l’inflation vers des niveaux bien en-dessous de cette moyenne au cours des 5 prochaines années.

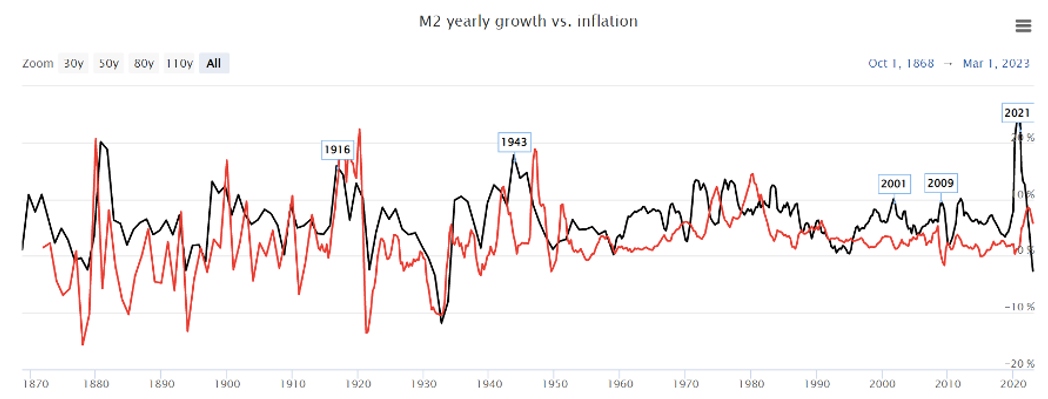

Le second signal de crise, aussi à un niveau inédit depuis des décennies, est le rythme de la création d’argent (via l’émission de crédits) aux États-Unis. Dans le graphique suivant, on peut constater un plongeon sous les 0 % en ce moment. Il faut remonter aux années 30 pour observer un rythme de création de crédit aussi négatif !

Bien sûr, l’avenir peut réserver des surprises. Mais ces indicateurs, et les problèmes des banques en ce moment, pointent vers un danger de récession – peut-être d’une sévérité importante – à l’horizon.

Recherche de spéculations

Dans mes écrits, j’informe mes lecteurs de moyens de se protéger – et tenter d’en profiter.

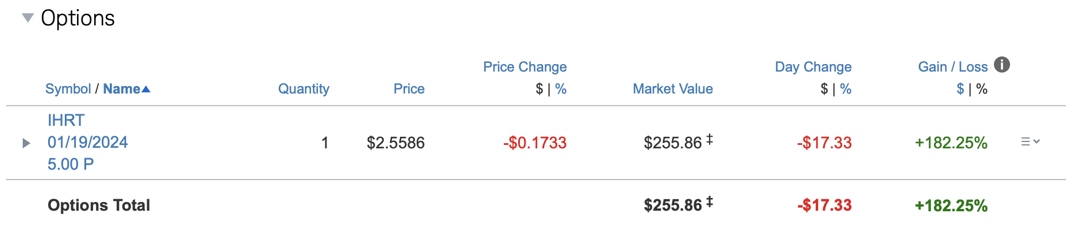

Par exemple, j’ai acheté en septembre dernier une option contre l’action cotée d’une société surendettée et vouée à l’échec (d’après mes collaborateurs)… une société de médias nommée iHeartMedia. J’ai fait d’autres paris. Tous n’ont pas marché. Mais dans le cas de iHeartMedia, l’action a dévissé de 75 %. Dans mon compte personnel, cela a généré un retour de 182 % à ce jour (j’y ai placé uniquement une petite somme pour présenter le concept à mes lecteurs).

Je continue d’explorer les manières de profiter et de se protéger des déboires d’autres acteurs que nous pensons voués à l’échec. Si ce genre de stratégie vous intéresse, rejoignez ma lettre quotidienne gratuite, dans laquelle j’en parlerai prochainement.

Henry Bonner

Aucun commentaire:

Enregistrer un commentaire

Remarque : Seul un membre de ce blog est autorisé à enregistrer un commentaire.