Au milieu des années 70, le monde arabe croulait sous les dollars en raison des augmentations des prix du pétrole qui venaient d’avoir lieu. L’un de mes amis qui travaillait dans une grande banque française à l’époque, fût envoyé en Arabie Saoudite pour offrir les services de son employeur aux autorités. Il y fit une présentation technique fort brillante, et le dignitaire local lui dit à la fin de son exposé : ‘’ C’était passionnant, et comme vous m’êtes très sympathique, je vais vous poser une question. Pourriez vous m’expliquer la différence entre une action et une obligation ? »

Compte tenu de certains commentaires que j’ai eu sur mon site, je me dis que nombre de lecteurs n’en savent peut être guère plus sur ce sujet que le dignitaire arabe de l’anecdote. Je vais donc expliquer ce qu’est une obligation et comment sa valeur bouge avec le temps et les taux d’intérêts.

Question : Qu’est qu’une obligation du point de vue juridique ? Réponse, c’est un contrat de location entre un préteur et un emprunteur, le préteur louant son capital à l’emprunteur. Pour ce service, l’emprunteur va s’engager à payer un loyer (un taux d’intérêt) tous les ans, dont les termes (taux d’intérêts, durée, garanties etc…) sont fixés dans le contrat, et à lui rembourser son capital à l’échéance du dit contrat. Ce genre de contrat existe depuis la nuit des temps (Sumer) mais, à partir du moyen âge, les européens prirent l’habitude de coter sur un marché ouvert ces contrats de façon à en assurer la liquidité. Si le préteur avait d’un seul coup besoin de son argent, il pouvait vendre ce contrat à un autre préteur qui prenait sa place pour le reste de la duration du contrat.

Ce fût une invention immense puisque cela permettait de donner une valeur de marché au temps et cette invention ne fût possible que grâce à l’arrivée du zéro et au développement des mathématiques. Les premières obligations qui furent cotées furent celles des grands états souverains (Grande-Bretagne, Espagne, France) et des cotations similaires apparurent au cours des deux derniers siècles au bénéfice d’entités du secteur privé (sociétés immobilière, sociétés financières (canal de suez), sociétés industrielles etc.)

Venons-en maintenant à la seconde partie de ce papier. Je vais essayer d’expliquer comment le cours d’une obligation , c’est-à-dire son prix, bouge en fonction de la variation des taux d’intérêts et du temps pendant lequel ces intérêts doivent être versés .

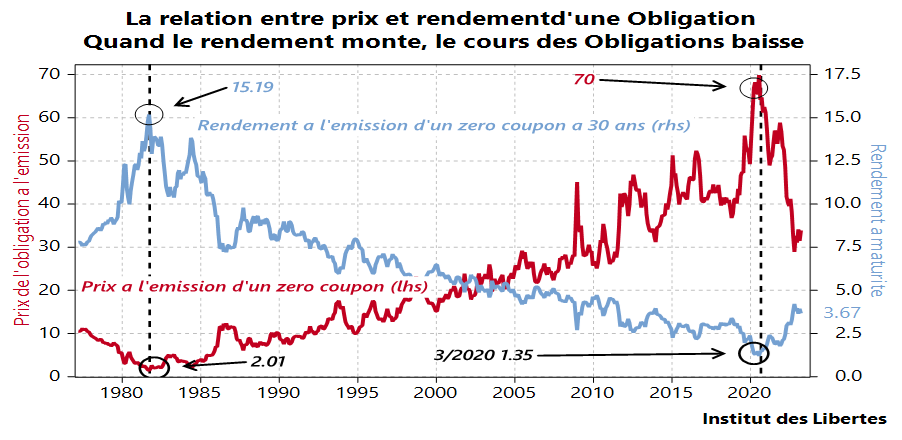

Que le lecteur veuille bien considérer le graphique ci-dessus.

La ligne bleue représente le taux d’intérêt que l’emprunteur (l‘état américain) servira au préteur (un fonds de pension par exemple) chaque année pendant les trente années suivantes.

Ces obligations ont donc une duration de trente ans.

Ce taux a varié énormément depuis le début du graphique. En 1978, il était à 8 %. Quatre ans plus tard, au début de 1982, nous étions à 15%, plus haut historique jamais atteint pour les obligations US, pour tomber à un plus bas de 1. 35% au début de 2020, et nous en sommes au moment où j’écris ces lignes à 3. 37%

La ligne rouge représente le cours d’une obligation qui serait émise «à trente ans» et qui aurait la caractéristique de ne pas payer de coupons annuels mais de capitaliser ces coupons à partir du cours initial pour atteindre 100 trente ans plus tard. Je m’explique.

Prenez la ligne bleue en 1978, les taux sont à 8 %. Tirez la verticale vers la ligne rouge et vous arrivez à $10. Cela veut dire que si vous investissez 10 dollars qui se capitalisent à 8 % année après année, au bout de trente ans vous aurez 100 dollars.

Imaginez maintenant que vous ayez acheté votre obligation à 10 $ un jour et que les taux montent à 15% le lendemain. Que va valoir l’obligation que vous avez acheté à 10 $ ?

Elle vaudra…$2 (tirez la verticale de la ligne bleue à 15 vers la ligne rouge).

Et donc, celui qui achetait une obligation à trente ans au début de 1982 était CERTAIN de voir son capital passer de $2 a $100 en trente ans. Ce qui est bien…

Mais celui qui a acheté un zéro coupon à trente ans à 70, au plus bas des taux au début 2000, a vu son capital passer de $70 à $30, ce qui représente une sacrée gamelle.

La conclusion est donc simple .

- Quand les taux à l’émission montent, le cours des obligations qui avaient été émises précédemment en offrant des taux plus bas baisse pour que toutes les obligations de même duration aient des taux égaux ( les différences sont arbitrés immédiatement).

- Plus une obligation a une duration longue, plus elle sera dépendante de l’évolution des taux et plus volatile elle sera.

Et donc :

- Si vous pensez que les taux vont baisser, vous achetez des obligations les plus longues possibles (>10 ans). Vous allongez la duration de votre portefeuille obligataire.

- Et si vous pensez que les taux vont monter, vous vous mettez en obligations les plus courtes possibles (< 1an). Vous raccourcissez la duration de votre portefeuille obligataire.

Ce qui m’amène à la troisième partie de ce papier : Comment moi, simple particulier , puis je savoir si les taux d’intérêts vont monter ou baisser ? Après tout, la plupart des économistes semblent incapables de répondre à cette question toute simple, ou, plus exactement, statistiquement, leurs prévisions sont moins bonnes qu’un tirage au hasard.

Voilà qui n’est guère étonnant. Encore une fois, il est complètement idiot d’essayer de faire des prévisions sur quoi que ce soit, le futur étant inconnaissable.

En revanche, il est tout à fait possible de déterminer s’il faut acheter ou vendre des obligations longues aujourd’hui, compte tenu de ce que je sais et que donc je n’ai pas besoin de prévoir.

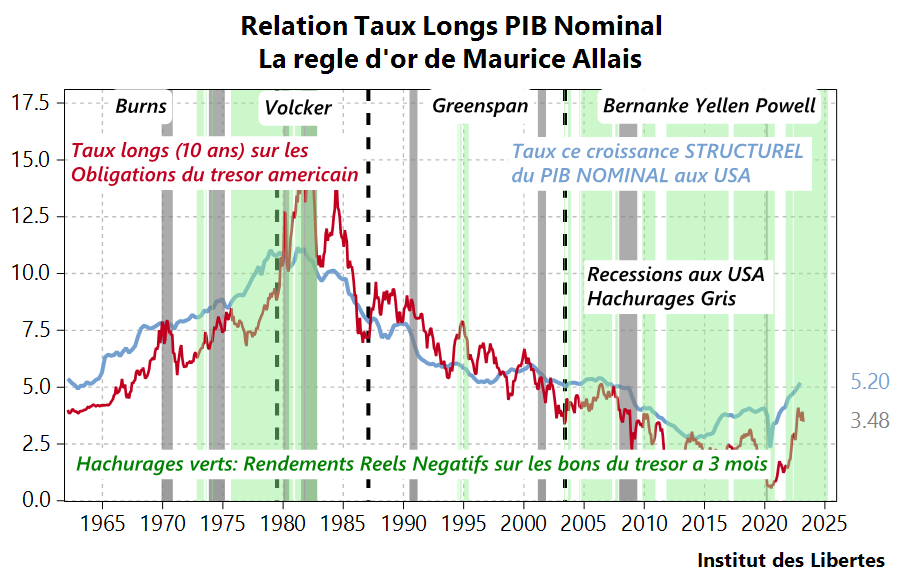

Pour cela, je vais utiliser les travaux de Maurice Allais prix Nobel d’économie et appliquer sa « règle d’or ».

La règle d’or stipule que sur le long terme, les taux longs aux USA , le rendement sur le 10 ans gouvernemental (ligne rouge sur le graphique) convergent toujours vers la croissance du PIB nominal (moyenne sur 7 ans de la croissance annuelle du PIB US),ligne bleue sur le graphique.

Les cinquante-cinq dernières années semblent confirmer ce théorème. Ce qui me permet d’émettre des recommandations

Voici les deux règles qu’il faut suivre .

- Si la ligne rouge est au-dessus de la ligne bleue, cela veut dire que les taux sont au-dessus de la croissance et qu’ils vont sans doute baisser, vous achetez des obligations longues. Dès que les taux passent en dessous du taux de croissance, vous vendez.

- Si les taux courts en termes réels sont négatifs, vous vendez au plus tard deux après ce passage, car cela veut dire que nous avons un banquier central Keynésien (Burns, Bernanke. Yellen, Powell), qui va foutre en l’air la monnaie et que l’inflation va repartir. Et l’inflation est le principal ennemi des marchés obligataires.

Aujourd’hui, aux USA, la croissance sur les 7 dernières années en termes nominaux est à 5.2 %, et le taux sur le 10 ans est à 3.48 %. Nous sommes 170 points de base trop bas sur les taux. La baisse des marchés obligataires qui a commencé en mars 2020 est loin d’être finie. Il faut donc réduire au maximum la duration de son portefeuille obligataire. N’avoir dans les portefeuilles à revenu fixe aux USA que des bons du trésor à 3 mois est donc la décision à respecter.

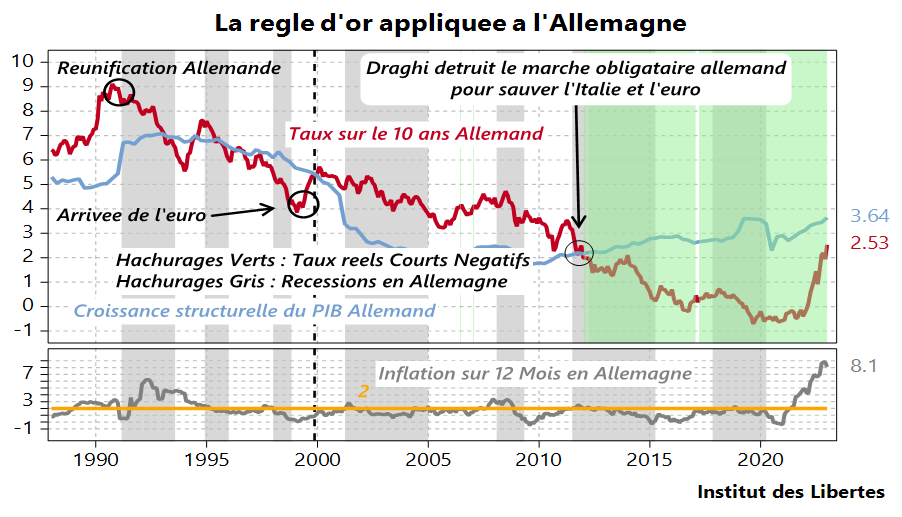

Appliquons maintenant ces deux règles au marché des obligations allemandes pour en vérifier la validité.

De 1985 à 2000, les taux longs restent au-dessus du taux de croissance, ce qui maintient la ligne rouge au-dessus de la ligne bleue. Le ‘’BUND » reste tout du long un merveilleux placement.

Arrive l’euro en 2000. Tout va bien jusqu’en 2012.

Survient l’inévitable crise de l’euro et Draghi doit choisir entre la disparition de l’euro ou la destruction du Bund comme réserve de valeur. Il décide de tuer le Bund pour sauver l’euro, c’est-à-dire de suivre une politique monétaire qui automatiquement déclenchera une forte hausse des prix en Allemagne. Les taux réels deviennent négatifs (hachurages verts),la ligne rouge passe sous la ligne bleue et la conséquence inéluctable suit. L’inflation explose, le marché obligataire allemand s’écroule …La conclusion est la même qu’aux USA.

Et donc

- Ne pas acheter le Bund tant que les taux allemands n’ont pas atteint 4%, c’est-à-dire tant que les taux longs ne sont pas passés au-dessus du taux de croissance. Ce qui implique une nouvelle baisse d’environ 10 % sur les Bunds 10 ans, qui ont déjà baissé d’environ 25% depuis le début de 2020. Ce qui met en danger les caisses de retraite et les compagnies d’assurance outre-Rhin .

- Mais si les taux allemands atteignent 4%, les taux français seront à 5% et les aux Italiens à 6%, niveaux très supérieurs aux taux de croissance de ces deux pays. Compte tenu de l’immensité de leur dette étatique existante, ces deux pays entreront immédiatement dans une trappe à dette, ce qui déclenchera une énorme crise dans la zone euro

Conclusion

Les Chinois souhaitent à ceux qu’ils haïssent « de vivre dans des temps intéressants. »

Les temps vont devenir de plus en plus intéressants en Europe et aux USA, en tout cas pour les gérants obligataires.

En ce qui me concerne, je suis investi ailleurs que dans les instruments américains ou européens. Je n’aime pas trop les temps intéressants.

Charles Gave

Aucun commentaire:

Enregistrer un commentaire

Remarque : Seul un membre de ce blog est autorisé à enregistrer un commentaire.