Comme chacun le sait, l’Inde est maintenant le pays le plus peuplé au monde et de loin la plus grande démocratie.

Dans le papier de cette semaine, je vais essayer d’expliquer pourquoi l’Inde risque d’être l’un des très grands gagnants de la crise géopolitique qui secoue le monde depuis le début de 2022.

Je m’explique.

L’Inde a toujours souffert d’un manque criant de matières premières en général , et d’énergie en particulier.

Devant importer la plus grande partie de son énergie , l’Inde se retrouvait à peu près sans arrêt avec un déficit de ses comptes courants. Et plus l’économie, tirée par un fort accroissement de la population et des besoins gigantesques d’investissements dans les infrastructures croissait, plus la demande interne était forte, et plus la demande d’énergie payable en dollars augmentait, ce qui à terme créait le risque d’une crise de la balance des paiements.

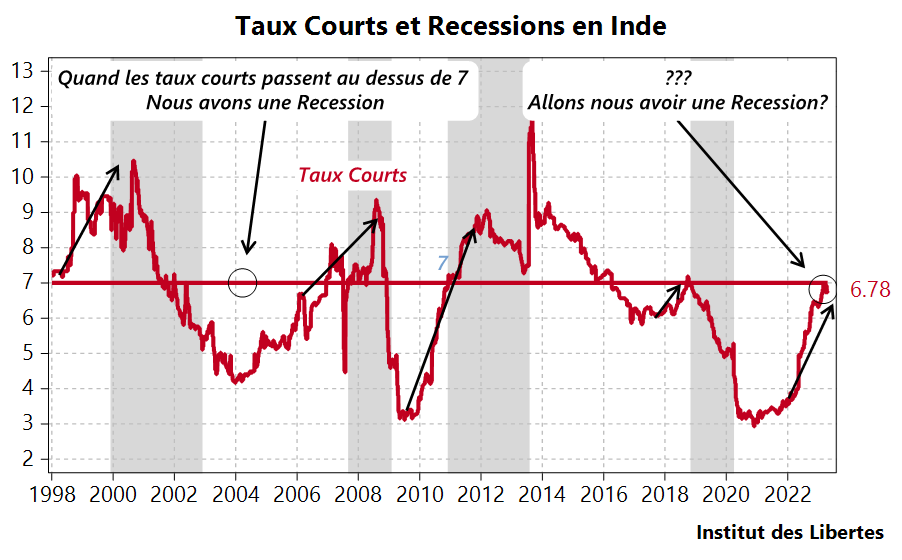

A ce moment-là, la banque centrale faisait grimper les taux courts, pour empêcher la roupie de se casser la figure et cette hausse des taux avait l’effet habituel de créer une récession, ce qui faisait baisser les importations et diminuer la demande d’énergie.

Et donc, arrivait toujours un moment où les deficits devenaient tellement importants qu’il fallait ralentir la croissance en montant les taux au risque de créer une récession.

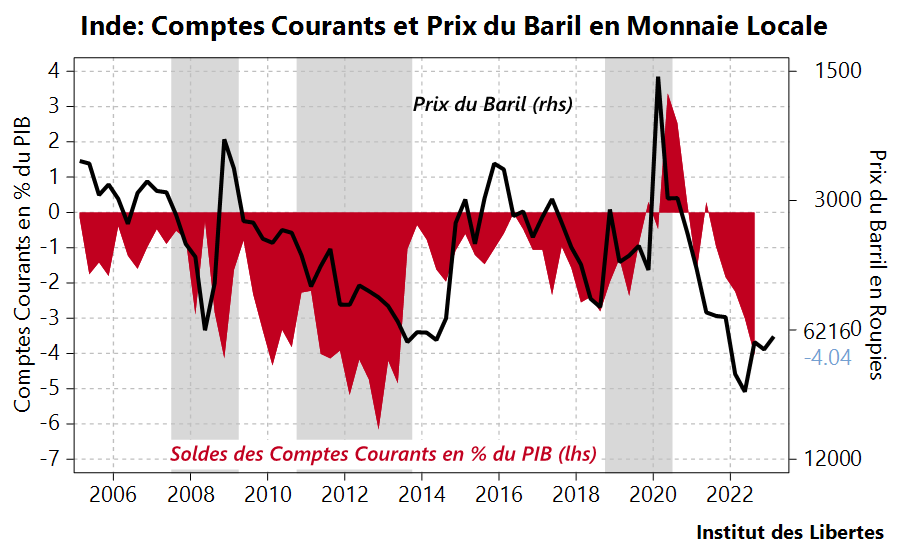

C’est ce cycle que montre mon premier graphique

On voit très bien que quand le prix du pétrole monte (la ligne noire baisse), les comptes courants se détériorent (la ligne rouge baisse).

Et quand les comptes courants passent en dessous de 2 % , une hausse des taux courts devient inévitable, la récession arrive (hachurages gris) pour « redresser le commerce extérieur »

C’est ce que montre mon deuxième graphique.

Et donc l’économie indienne souffre depuis des années d’un assez vilain cas de « stop and go » : dès que la croissance accélérait, la banque centrale intervenait pour annoncer la fin de la partie et ces à-coup gênaient beaucoup les investissements structurels nécessaires au pays.

Où en sommes-nous aujourd’hui ?

Les comptes courants sont en déficit de près de 4 % par rapport au PIB, les taux courts ont déjà doublé, une récession nous guette sans aucun doute….

Et pourtant, je ne crois pas que les taux vont continuer à monter et je ne crois pas non plus que l’économie indienne va rentrer en récession.

En fait, les taux courts vont sans doute baisser avec l’inflation tandis que l’économie risque de connaitre un vrai boom, qui ne sera pas inflationniste.

Pourquoi ?

Tout simplement parce que l’Inde achète maintenant son pétrole en roupie et non plus en dollar et que le vendeur n’est plus l’Arabie Saoudite mais la Russie, ce qui change tout pour le sous-continent.

Comme la Russie ne peut plus vendre son pétrole aux européens, elle a choisi de le vendre à qui voulait bien l’acheter, en particulier l’Inde, et ce pétrole ne peut pas être libellé en dollars (la Russie n’a plus accès au dollar), ni en roubles (il n’y a pas de roubles a l’extérieur de la Russie puisque la Russie est tres largement excédentaire sur son commerce extérieur depuis longtemps).

Techniquement, cela veut dire que la Russie ne peut vendre son gaz et son pétrole que dans la monnaie du pays acheteur.

Cela va avoir le même effet sur le commerce extérieur Indien que si l’Inde venait de découvrir des réserves pétrolières et gazières sur son territoire.

La contrainte du commerce extérieur disparait.

La Russie va donc se retrouver avec des tombereaux de roupies, avec lesquelles elle sera bien obligée d’acheter soit des obligations de l’Etat Indien, soit des actifs du secteur privé en Inde.

En termes simples cela veut dire que les réserves de change de la Russie vont automatiquement être reconstituées dans les monnaies des pays qui achèteront son pétrole et son gaz est que les réserves de change de la Russie seront conservées non plus à la Fed ou à la BCE, mais dans les banques centrales des pays acheteurs de produits Russes, ce qui va entrainer un gigantesque développement des marchés obligataires de ces pays.

Signalons au passage que ces paiements ne passeront plus par le système Swift, mais par des paiements d’Etats à Etats, ce qui fait que plus personne n’aura plus aucune information sur ce qui se vend ou qui s’achète dans le monde.

Les statistiques du commerce international vont donc devenir hautement douteuses, ce qui ne va pas faciliter mon boulot.

A ce point du raisonnement, il est curieux de constater que l’embargo sur la Russie exigé par les USA a eu comme conséquences.

- D’abord, de mettre fin au monopole de paiement qu’avait le dollar sur le pétrole

- Et ensuite de permettre le développement de marchés obligataires locaux qui seront de redoutables concurrents pour les marchés americains et européens, surtout à un moment où ces marchés ne présentent aucun intérêt.

C’est ce qu’on appelle se tirer une balle non pas dans le pied, mais dans la tête.

En ce qui concerne l’Inde, cela veut dire, et je le répète qu’elle n’a plus aucune contrainte du commerce extérieur puisqu’une grande partie de ses deficits extérieurs venaient de ses achats d’énergie.

Et ces achats d’énergie ne se feront plus en dollar, mais en roupie

Et cela laisse l’Inde dans une situation incroyablement favorable

La Banque Centrale Indienne a en effet environ 500 milliards de dollars de réserves de change (en dollar US, en Euro, en Yuan, en Yen etc…) et environ 50 milliards de dollars en or. Comme le pays est à l’équilibre ou en excèdent dans son commerce international ex énergie et que les rentrées de capitaux vont être substantielles pour bénéficier du boom Indien qui s’annonce, je ne doute pas une seconde que la banque centrale Indienne va changer son fusil d’épaule et cesser de gérer le pays en fonction de la contrainte du commerce extérieur pour le gérer de façon à faire baisser le taux d’inflation local structurellement et avec lui les taux d’intérêts longs , qui sont à 7.5 %.

L’outil pour ce faire sera le taux de change.

Ce taux de change , qui aura structurellement tendance à monter, sera utilisé par la banque centrale pour freiner l’économie lorsque cela sera nécessaire. ‘

Les taux d’intérêts vont suivre, à la baisse, et les marchés des actions, à la hausse, avec la consommation locale, les hausses de prix locales étant contrôlées par le taux de change.

Nous risquons d’avoir en Inde.

- Une hausse de la monnaie

- Une baisse de l’inflation

- Une Baisse des taux

- Une hausse des actifs financiers à long terme.

Si cette analyse est la bonne, nous rentrons sans doute dans une décennie très favorable aux actifs financiers Indiens, et je sais que je n’en ai pas assez.

Il va falloir que je fasse quelque chose à ce sujet.

Et les lecteurs aussi.

Aucun commentaire:

Enregistrer un commentaire

Remarque : Seul un membre de ce blog est autorisé à enregistrer un commentaire.