Le feu couvait depuis lundi dernie r: le PDG de la Silicon Valley Bank avec 212 milliards de dépôts et actifs dans 13 pays, la 16e banque du pays (et banque historique fondée à San Jose en 1983, qui a financé des milliers de start-ups (dont Intel en 1985), des prêts immobiliers et personnels en Californie comme dans le reste du monde) a volé brutalement dans les airs. Rappel pour mieux comprendre: la SVB est DEVANT la branche américaine de la HSBC !

Tout a commencé en février 2023 lorsque des virements classiques n'ont pas pu être effectués par la banque pour "des raisons techniques" ou "avec des demandes de vérifications" ont semé l'alerte dans le petit monde de la Silicon Valley. De fil en aiguille, l'information s'est répandue jusqu'aux oreilles de gens plus influents qui avaient des billes dans des start-ups comme Peter Thiel et d'autres, qui ont alors encouragé les dirigeants à quitter la banque pour aller à la JP Morgan, Citi ou Bank of America.

Tout a commencé en février 2023 lorsque des virements classiques n'ont pas pu être effectués par la banque pour "des raisons techniques" ou "avec des demandes de vérifications" ont semé l'alerte dans le petit monde de la Silicon Valley. De fil en aiguille, l'information s'est répandue jusqu'aux oreilles de gens plus influents qui avaient des billes dans des start-ups comme Peter Thiel et d'autres, qui ont alors encouragé les dirigeants à quitter la banque pour aller à la JP Morgan, Citi ou Bank of America.

Jeudi dernier les clients ont tenté de sortir 42 milliards sans succès, lire ici Bloomberg.

Et l'information a commencé à aller si vite que d'un seul coup, la banque a été assiégée ce qui l'a conduit à une opération de recapitalisation (vous connaissez bien ce terme désormais) de 2 milliards, mais qui a lamentablement échouée.

Et à partir de ce moment là, les demandes de retraits par centaines puis par milliers ont afflué en même temps, ce qui a conduit la banque à mettre son système en panne.

Que ce soit pour les vignerons de la Napa Valley ou les technos de la Silicon Valley, plus aucun virement n'était possible.

Ce qui n'a fait qu'aggraver les choses, et conduit la FDIC à mettre la banque en faillite vendredi dernier.

Depuis samedi, ce ne sont pas moins de 3.500 PDGs "qui représentent 220.000 salariés" (et des milliards de dépôts bloqués) "qui ont envoyé une pétition à Janet Yellen" pour lui demander de sauver la banque de toute urgence, sans quoi ils ne pourront payer personne, et jetteront du jour au lendemain 220,000 personnes à la rue (ie à la charge du gouvernement).

Aux Etats-Unis, les salariés sont payés chaque semaine ou toutes les 2 semaines, et la prochaine échéance salaries est le 15 mars 2023.

A l'heure de ces lignes, les pertes de la banque (et malgré les milliards de dollars de dépôts) sont d'environ 2 milliards et il lui manque 1 milliard de dollars pour répondre à toutes les opérations.

"The Bank announced a loss of approximately $1.8 billion from a sale of investments and was conducting a capital raise (which we now know failed), and despite the bank being in sound financial condition prior to March 9, 2023, "investors and depositors reacted by initiating withdrawals of $42 billion in deposits from the Bank on March 9, 2023, causing a run on the Bank"".

Remerciez la réserve fractionnelle qui permet aux banques de placer l'argent des clients dans du papier comme les Bons du Trésor qui, depuis 15 ans, étaient pratiquement à 0%.

Une hausse brutale des taux, et d'un seul coup, tout part en vrille ce que j'ai toujours expliqué ici et cela depuis... 2008: "tant que les taux sont négatifs, le système tient à peu près et c'est la raison pour laquelle la Fed, BofE et BCE les ont maintenu à presque zéro depuis tout ce temps".

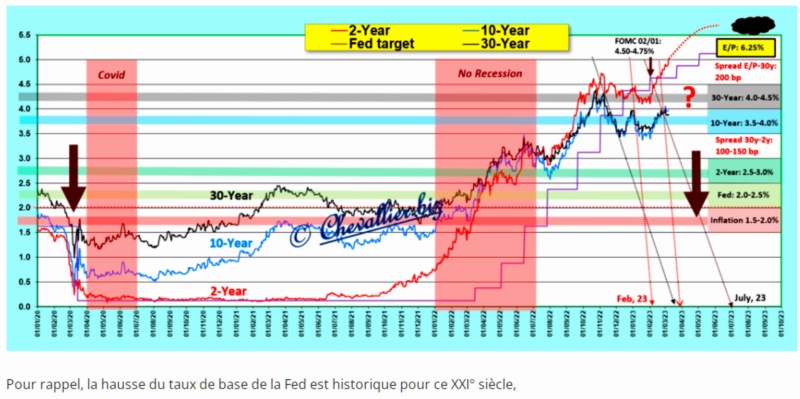

Et maintenant voyez l'effet de cisaillement: en 2023 le Bon du Trésor sur 2 ans rapporte autant que le 30 ans émis quelques années ans plus tôt !!!!! (graphique de JP Chevallier)

Reculer pour mieux sauter et, justement, là, la Silicon Valley Bank a sauté... mais dans les airs.

Attention: la SVB n'est pas la seule dans cette position, c'est le cas de milliers d'autres établissements qui ont géré les taux négatifs tant bien que mal.

Regardez bien: la Silicon Valley Bank avait placé 120 milliards de l'argent de ses clients dans divers papiers financiers: "of which most or $57.7 billion are Held to Maturity (HTM) Mortgage Backed Securities and another $10.5 billion are CMO, while $26BN are Available for Sale".

Si vous mettez 1 milliard de dollars dans des Bons du Trésor à 0,1% et que brutalement, les taux montent, les banques US payent les dépôts, la SVB paye 0,5% par exemple, eh bien cela entraîne déjà un immense déséquilibre comptable, même si le bilan, lui, est soi-disant positif !

Pour répondre aux demandes de virements vers une autre banque la SVB "a vendu mercredi dernier 21 milliards de dollars de Bons du Trésor US" ce qui n'a même pas suffi !

Pire: La SVB a tenté de tout vendre, et a vendu d'ailleurs certaines choses depuis 1 mois, mais à... perte !

Bloomberg écrit: "At this point, despite attempts from the Bank, with the assistance of regulators to transfer collateral from various sources, the Bank did not meet its cash letter with the Federal Reserve. The precipitous deposit withdrawal has caused the Bank to be incapable of paying its obligations as they come due, and the bank is now insolvent".

Chose imprévue sur le coup par le régulateur US, la faillite de la SVB a affecté TOUTES les banques américaines et européennes avec des centaines de milliards de pertes en capitalisation boursière: vendredi à la clôture, les actions bancaires ont été massacrées et les 4 plus grandes américaines ont perdu 50 milliards de capitalisations.

Et surtout, cela a affecté la confiance des clients américains. Les achats d'or aux US vont être colossaux ce lundi.

Janet Yellen a décidé de sauver les déposants, mais pas les actionnaires

Les choses se sont précipités ce dimanche (avant l'ouverture de Tokyo): la Fed, le Trésor et la FDIC ont annoncé que les clients de la Silicon Valley Bank et Signature Bank retrouveront leur argent en raison de nouvelles dispositions prises par le gouvernement.

Traduction : éviter à tout prix la contagion après que 2 banques ont fait faillite !

"Depositors will have access to all of their money starting Monday, March 13. No losses associated with the resolution of Silicon Valley Bank will be borne by the taxpayer".

Les actionnaires et les fournisseurs en revanche, paieront le prix, étant donné que l'action ne vaut plus rien. Ils ont tout perdu.

Contrairement à son habitude où la FDIC confie les dépôts et clients de la banque morte à la banque d'en face toujours debout, ici elle a créé une banque temporaire de toutes pièces chargée de gérer les clients de la Silicon Valley Bank, et lui fournira les milliards nécessaires pour couvrir tous les dépôts des clients.

La quasi totalité des clients iront à la... JP Morgan.

Si l'incendie est temporairement réduit, ce n'est que partie remise, vu que la Fed et la BCE vont augmenter leurs taux à nouveau. La Fed ne pourra pas sauver toutes les banques mort-vivantes. Ce qui va déclencher d'autres incendies et des nouvelles planches à billets de la Fed, ce qui ne manquera pas de ramener, à nouveau, les taux à... zéro. Et là on repartirait alors pour un 2e tour, mais nettement plus court. Un seul vainqueur dans l'histoire à nouveau: la JP Morgan

Silicon Valley Bank: ce qui est assuré et ce qui ne l'est pas

Aux Etats-Unis, tout compte bancaire est garanti par l'Etat via la FDIC à la limite des 250.000 dollars (je vous ai toujours expliqué l'escroquerie de la BCE qui garantit les Européens à seulement 100.000 euros!).

Dans le cadre d'une faillite, cette somme est garantie et reste sur le compte, mais tout ce qui est au-dessus est en lévitation, c'est-à-dire en attendant que tout soit vendu et mis au clair. Dans certains cas, les clients récupèrent 15%, dans d'autres 65%, très très rarement les 90%.

La SVB avait 175 milliards de dollars au 31 décembre 2022 mais si 5 milliards de dollars (en dessous des 250.000) sont eux assurés, le reste, soit 170 milliards de dollars des milliers d'autres clients ne sont pas assurés !

Ceux qui avaient mis des millions en cash dans leur coffre de la SVB, eux, récupéreront le contenu étant donné que la FDIC a ordonné la réouverture de la banque dès ce lundi afin d'honorer (entre autres) les chèques de banque mis en circulation avant la mise en faillite.

Ce qui va se passer ce lundi en Californie devant les banques sera malgré tout très intéressant, sachant que samedi et dimanche des Californiens ont commencé à faire la queue devant les distributeurs pour retirer du cash. En effet, il n'existe rien de plus terrifiant après un tremblement de terre qu'un bank-run, surtout aux Etats-Unis.

Dans le cadre de la SVB, si la Fed ne la sauve pas (donc elle sera forcée de la sauver), il y aura un effet de contagion et, surtout, la perte totale de confiance du peuple qui voudra de moins en moins laisser son argent dans une banque régionale.

Et qui dit retraits massifs, même des petites sommes (mais par des millions de clients) entraîne un affaiblissement à cause de la fameuse réserve fractionnelle.

PS: ce lundi la Bank of England va prendre le contrôle de la filiale anglaise de la SVB. Il en sera de même dans tous les autres pays où la banque a des filiales.

La faillite de la Silicon Valley Bank a entraîne celle de Signature Bank

La Signature Bank (d'affaires, de leasing, de prêts immobiliers et gestion de fortune) se trouve pourtant à New York, c'est à dire à l'autre bout du continent américain. Mais, sans qu'aucune vraie raison ait été donnée par la FDIC, la banque new-yorkaise a été fermée brutalement pendant ce week-end!

Les autorités ont simplement précisé que les déposants auront accès à la totalité de leurs fonds ce lundi matin à l'ouverture.

Néanmoins, cette fermeture a forcément un lien avec la firme Circle USDC qui pilote des cryptomonnaies ce qui la valu (à tort) le nom de crypto-banque en raison de ses activités intenses dans ce domaine.

Ce qui, du coup, explique le départ brutal du PDG fondateur Joseph DePaolo le 20 février 2023. Du coup, la Signature a suivi la Silvergate Bank dans la faillite, à quelques semaines d'intervalle.

Autre banque qui a brisé la confiance de beaucoup est la First Republic Bank dont le cours a perdu 50% en l'espace de quelques jours avant de remonter la pente avec difficultés ce qui a obligé le PDG à calmer tout le monde: "the bank has a continued safety, stability, strong capital and liquidity positions", lire ici le DM.

Moralité: quand le PDG d'une banque part soudain, ou vend ses actions sans raisons apparentes, ou les deux, eh bien la banque est très proche de la faillite.

Mort de la Silvergate Bank par faillite A cause de la Silicon Valley Bank, la mort de la Silvergate est passée inaperçue !!!! Pourtant elle était cotée au Nasdaq depuis 2019 et c'était une vraie banque, fondée en 1988 après le grand crash de Wall Street de 1987 avec comme objectif d'être toujours une banque saine.

C'est raté.

La banque a mal tourné à partir du moment où elle a mis 30% de ses fonds à disposition des rois de la cryptomonnaie, et a financé un nombre croissant de startups avec son action qui est monté de 13 dollars à 200 dollars lorsque le BitCoin avait atteint les 60.000 dollars ce qui l'a poussée à mettre en place une sorte de système Swift pour les établissements en cryptos, le Silvergate Exchange Network utilisé par des milliers de personnes pour acheter et vendre des cryptomonnaies.

La baisse des cryptos, et, surtout, la faillite de FTX a poussé la banque vers sa faillite le 8 mars avec des pertes de 600 millions de dollars. Elle a été liquidée en silence la semaine passée, le monde de la banque étant déjà en ébullition. Greg Crennan a écrit: "Silvergate ne vaut plus que 0, après été évaluée des milliards de dollars voici encore 30 jours". Il y a clairement un souci avec les commissaires aux comptes !

Aucun commentaire:

Enregistrer un commentaire

Remarque : Seul un membre de ce blog est autorisé à enregistrer un commentaire.