L’application sociale Snapchat illustre comment les zombies tirent leur épingle du jeu de l’accès au crédit.

Snap, le groupe auquel Snapchat appartient, a fait une perte plus importante que d’habitude au cours de l’année 2022, atteignant 1,4 milliards de dollars américains. Mais à la différence d’autres groupes de la Silicon Valley, Snap n’a pas creusé les déficits pour avoir embauché trop d’employés, comme dans le cas de certains pairs ; l’explosion du déficit de Snap provient d’une autre raison : la distribution de trésorerie aux actionnaires !

Depuis ses débuts, le groupe perd de l’argent.

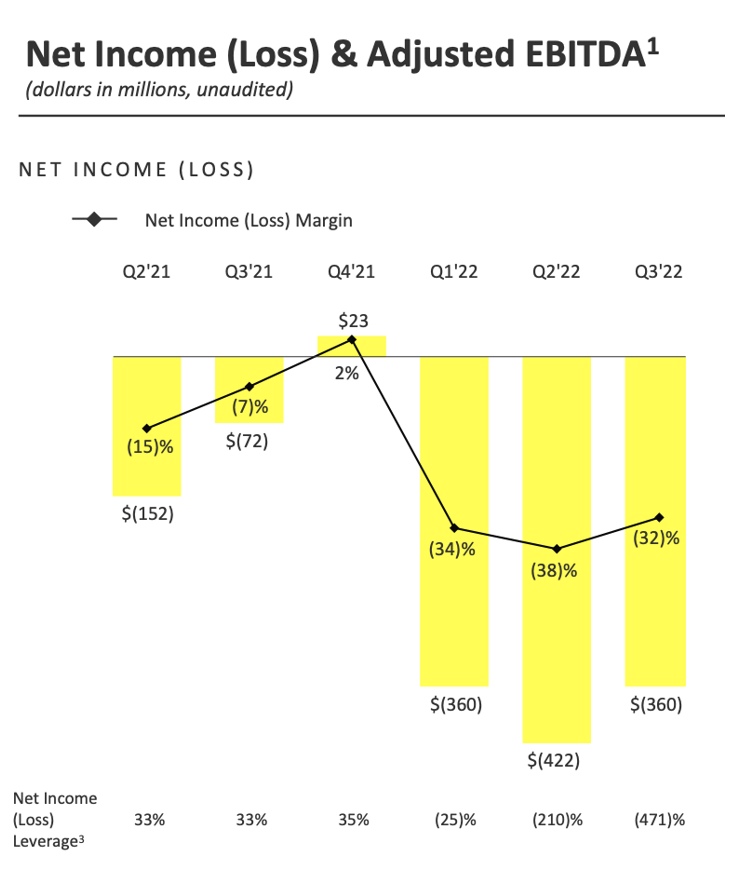

Le graphique ci-dessous, issu des rapports financiers de la boîte, montre les quelques derniers trimestres.

Dans le rapport trimestriel, on y lit :

“Étant donné … notre trésorerie bien garnie avec 4,4 milliards de dollars, nous avons annoncé aujourd’hui de nouveaux rachats de parts de 500 millions de dollars.”

“Le nouveau programme de rachats de parts doit servir pour limiter l’impact de futures émissions en lien avec les incitations payées sous forme de titres…”

En 2022, le groupe a dépensé plus de 800 millions de dollars sur le rachat de titres, et en prévoit encore 200 millions au moins.

Les 4,4 milliards de dollars en trésorerie – la sources des distributions – ne proviennent pas des activités du groupe, comme avec un dividende dans une société normale. La société perd de l’argent tous les jours. L’argent provint non de bénéfices, mais de la dette.

Après une levée de 3,4 milliards de dollars lors de l’introduction en Bourse du groupe, en 2017, le société opte pour la dette.

Aujourd’hui, elle traîne une dette de 3,7 milliards de dollars, un peu moins que l’argent en trésorerie. Les remboursements commencent à partir de 2025.

Certes, les gérants prévoient qu’ils vont réussir à générer un bénéfice à l’avenir – à temps pour payer la dette.

Cependant, les chiffres récents sur la croissance font planer des doutes.

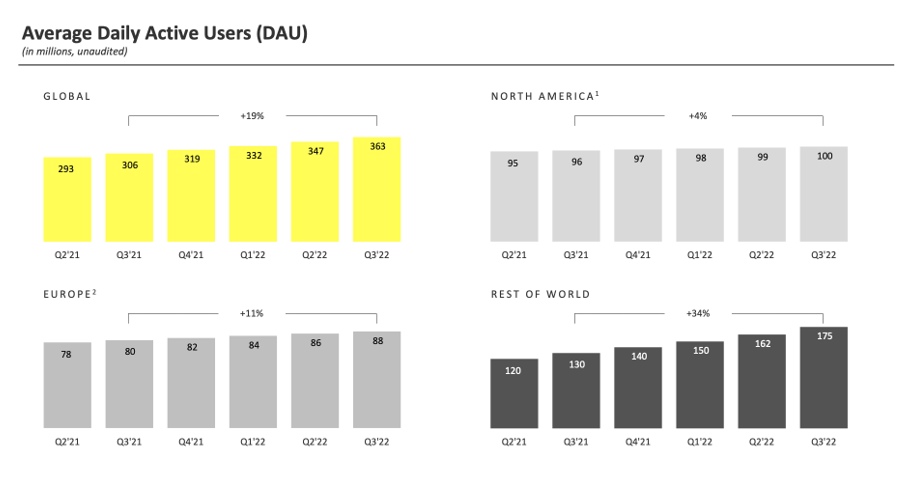

Le nombre d’utilisateurs dans les marchés européens et américains ne grimpe plus.

La totalité de la croissance a lieu dans d’autres marchés étrangers, dans lesquels Snap peine à monétiser les utilisateurs via la pub.

Selon Forbes :

“Le principal problème est que ses utilisateurs hors d’Europe et d’Amérique du Nord sont peu rentables. En Amérique du Nord, la société gagne 8,13 dollars par utilisateur par an, tandis qu’elle gagne juste 0,89 dollar hors d’Amérique du Nord et d’Europe.”

En comparaison, Instagram, la plateforme de photos, génère 312 dollar par utilisateur.

Certains y verront une source de potentiel pour Snap, mais les tentatives de rentabiliser les utilisateurs semblent accroître les déficits.

Snap a par exemple fait l’acquisition de KeyDB, un groupe de traitement de données, en 2022. Les acquisitions de ce genre ajoutent aux déficits.

Selon TechCrunch :

“En 2021, Snap a acheté un groupe de cartographie 3D, Pixel8earth, pour 7,6 millions de dollars, et la startup Fit Analytics pour 124 millions de dollars. Il a acheté le groupe de géolocalisation StreetCred, une startup dans le contrôle par ondes mentales NexMind, et un groupe de réalité artificielle, WaveOptics, pour plus de 541,8 millions de dollars.”

Les valorisations de sociétés comme Snap reposent sur un accroissement des utilisateurs, même à déficit. Le resserrement des conditions de crédit limite la capacité des entreprises de ce genre à faire des pertes, et à payer via l’endettement. Sans un retour de la souplesse dans les marchés, les zombies courent à la ruine.

Victimes du resserrement

Disney a renvoyé son PDG l’an dernier, suite à la publications des résultats.

Le groupe a augmenté ses dépenses sur le contenu – surtout des séries et films – à 33 milliards de dollars en 2022, afin d’alimenter sa plateforme de streaming. Mais Disney n’arrive à payer les déficits de la plateforme de streaming que grâce à la rentabilité d’autres activités du groupe.

Disney perd ainsi autant sur le streaming qu’il ne gagne avec ses parcs, soit environ 1,5 milliards de dollars au dernier trimestre. Les pertes totales de Disney+ depuis sa création sont de 8 milliards de dollars.

Disney, comme Snapchat, a parié sur la technologie, et la croissance d’utilisateurs, au prix de déficits.

Snap, pour sa part, fait une chute de 86 % depuis le sommet de l’optimisme de la Bourse, fin 2021.

Quant à Disney, il chute de 38 % sur la période.

Son PDG, Bob “Chapstick” Chapek, a dû quitter son rôle. L’ex-directeur, Bob Iger, a repris la suite, et promet de faire baisser les coûts.

Le resserrement des conditions de marché crée des soucis pour les zombies, et parie sur la technologie à coups de déficits.

Le marché attend avec impatience le retour des crédits faciles. Sans cela, des groupes comme Snap vont peut-être rencontrer la faillite. Des groupes comme Disney devront mettre fin aux projets de streaming.

Rebond des zombies

Depuis fin 2022, les zombies ont un peu de répit. Les actions les plus fragiles semblent rebondir.

La réunion de la Fed cette semaine ajoute une dose d’optimisme.

Un auteur chez Seeking Alpha explique :

“La Réserve fédérale a rehaussé les taux d’intérêts de 0,25 %, pour un objectif actuel des taux de 4,50-4,75 %.”

“Les marchés-actions avaient baissé légèrement avant le début de la réunion, mais tout a changé avec une seule réponse à une question.”

“Pour paraphraser, quand M. Powell [le directeur de la Fed] a répondu à la question de savoir s’il était inquiet du regain de souplesse dans les marchés financiers depuis le mois d’octobre, il a dit qu’il ne l’était pas.”

“En réponse, les conditions financières sur le marché se sont rapidement assouplies, presque d’un instant à l’autre ! Les actions qui ont le plus bénéficié étaient Carvana, Tesla, Nvidia, AMC, et les crypto-monnaies.”

En somme, la possibilité d’un retour de l’assouplissement des conditions de marché a donné de l’essence aux cours des zombies.

Un autre, Spotify, grimpe de 20 % depuis la publication de résultats le 30 janvier.

Il indique une hausse du nombre des utilisateurs.

Comme Snap ou Disney+, il paie la croissance avec des pertes.

Selon le Financial Times :

“La perte [de Spotify] au dernier trimestre a atteint 270 millions d’euros, en hausse par rapport aux 39 millions d’euros lors de la même période de l’année précédente. Les coûts d’opération ont grimpé de 44 %.”

Le marché connaît un regain d’optimisme sur les taux d’intérêts. Les zombies reprennent donc la hausse.

Cependant, un retour de l’inflation en 2023 peut mettre fin à la fête…

Henry Bonner

—

(Vous pouvez suivre – gratuitement – mes analyses quotidiennes sur la Bourse. Je vous enverrai aussi un entretien avec mon associée Simone Wapler qui expose les raisons de l’inflation en ce moment – ce n’est ni la guerre en Ukraine ni les perturbations des chaînes de production. Cliquez ici.)

Aucun commentaire:

Enregistrer un commentaire

Remarque : Seul un membre de ce blog est autorisé à enregistrer un commentaire.