D’abord le déluge déflationniste des actifs qui s’écroulent, puis le tsunami inflationniste...

Une fois que le bassin des plus grands imbéciles se tarit, les actions s’effondrent indépendamment de ce que la Fed peut faire ou raconter.

Le point de vue conventionnel veut que la Réserve fédérale, créant des milliers de milliards de dollars ex-nihilo, va déclencher l’inflation. Holà, pas si vite !

Oui, la création de milliers de milliards de dollars à partir de rien réduira pour finir le pouvoir d’achat de chaque dollar – ce que nous appelons l’inflation – mais avant cela, toutes nos bulles d’actifs sans précédent éclateront et leur valeur s’effondrera avec.

Appelons cela un déluge déflationniste, quand les prix insoutenables des actifs sont érodés par une forte pluie de réalité.

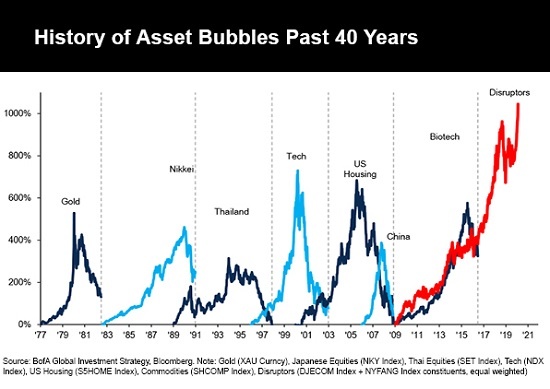

Historique des bulles d’actifs depuis 40 ans

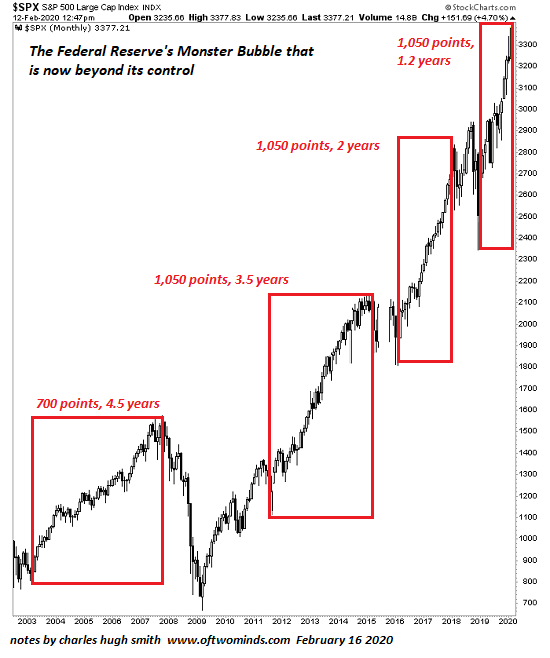

La bulle monstrueuse de la FED maintenant hors de contrôle

Pour comprendre l’énormité des bulles actuelles, veuillez consulter les graphiques ci-dessus.

Le premier graphique illustre les bulles boursières récentes. Notez l’extrême hauteur de la bulle actuelle.

Le graphique suivant montre le S&P 500, et l’extraordinaire amplification de la bulle qui a atteint son apogée en février 2020.

Notez que chaque rampe plus élevée prend moins de temps pour atteindre son apogée. Le rebond le plus récent a gagné environ 870 points en seulement deux mois – un mouvement qui avait pris environ 5 ans au début des années 2000.

L’immobilier et les autres actifs ont également gonflé des bulles sans précédent. Les vieux bungalows qui se vendaient $150.000 il y a moins de 20 ans valent désormais plus d’un million de dollars.

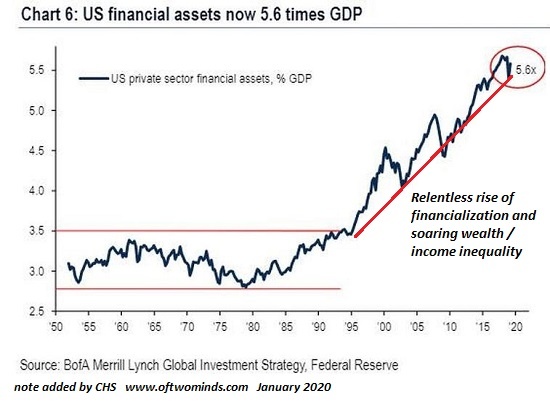

Qu’est-ce qui a rendu cela possible ? Eh bien, une bulle de dette équivalente. Tous les secteurs – ménages, entreprises et gouvernements – ont emprunté des sommes astronomiques qui ont gonflé la bulle. Dans cette marée montante de devises et de capitaux, tout ce qui avait une valeur de rareté – immobilier, art, actions – a été acheté avec l’argent emprunté comme réserve de valeur et/ou comme source de revenus dans un monde affamé par le faible rendement des Bons du Trésor, à faible risque, dont les banques centrales ont abaissé les taux d’intérêt à quasiment zéro.

Les actifs n’ont pas de raison d’augmenter, mais les intérêts et le capital de la dette doivent être payés. C’est le hic avec l’achat d’actifs basé sur de l’argent emprunté.

Le prix des actifs est fixé à la marge. Dans un quartier de 100 maisons, le prix de toutes les maisons est fixé par la dernière vente en date. Si chaque maison était évaluée à 1 million de dollars, et que trois maisons se vendaient à $800.000, la valeur des 97 autres maisons tomberait chacune à $800.000.

Toutes les bulles reposent sur un imbécile, prêt à payer un prix plus élevé que l’imbécile précédent. Le problème est que même l’offre des plus grands imbéciles tombe rapidement à zéro lorsque l’euphorie est remplacée par la peur et que les acheteurs marginaux ne sont plus disposés à payer des sommes farfelues pour des maisons, des actions, des bateaux, etc.

Chaque imbécile qui abandonne un marché plante une épingle dans la bulle. Alors que les prix commencent à s’éroder, ceux qui ont acheté les actifs surévalués, avec de l’argent emprunté, commencent à réaliser qu’ils doivent payer les intérêts même si l’actif perd de la valeur. Le seul choix rationnel est de se précipiter vers la sortie et de vendre l’actif.

Mais comme tant d’acheteurs récents ont payé avec de l’argent emprunté, la sortie est rapidement bloquée par les vendeurs désespérés. Cela déclenche un effondrement du marché, car les acheteurs marginaux, désireux de vendre, vont baisser leurs prix, tandis que le troupeau délirant croit toujours que les évaluations des bulles ne sont pas seulement justes mais « sous-évaluées ».

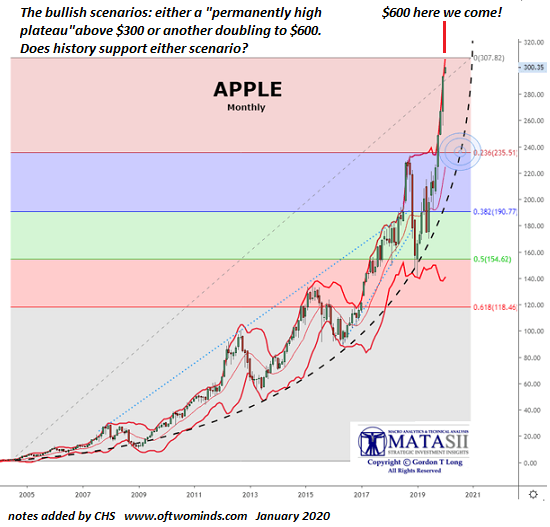

C’est pourquoi la majorité refuse de vendre jusqu’à ce qu’il soit trop tard. Ils croyaient aux contes de fées de « l’immobilier qui ne tombe jamais ». Apple est une bonne affaire à $300 – voir le graphique ci-dessus, etc. – et les gens ne sont pas disposés à abandonner leurs croyances alors même que le déluge déflationniste emporte leur richesse.

Au moment où ils réalisent l’impossibilité de récupérer leur richesse, il est trop tard pour faire autre chose que de récupérer ce qui reste en vendant maintenant.

Les bulles ont tendance à monter et à descendre dans une symétrie approximative, ce qui signifie qu’elles ont tendance à retracer toute la bulle à l’envers, bien que la descente soit souvent beaucoup plus rapide que l’ascension.

Le plus grand conte de fées de tous est que la Fed nous soutient. La croyance ici est que tous les dollars créés à partir de rien par la Fed iront aux actions. Mais il n’y a aucun mécanisme causal réel dans cette croyance; la Fed peut créer des dollars à partir de rien, mais ils ne se dirigeront pas forcément vers le marché boursier; ils peuvent aller ailleurs. Ils n’affectent les actions que parce que les financiers, les banques et autres parasites et prédateurs comptent sur de nouveaux grands imbéciles pour payer des prix toujours plus élevés pour les actions, en raison de leur croyance erronée que le nouvel argent de la Fed va magiquement dans les actions.

Une fois que le bassin des plus grands imbéciles se tarit, les actions s’effondrent indépendamment de ce que la Fed fait ou raconte, au point que la Fed reçoit le feu vert pour acheter des actions directement [à la place du plus grand imbécile, NdT]. C’est alors que l’inflation, que tout le monde anticipe, commencera. Mais l’inflation est tout aussi indisciplinée qu’une bulle d’actifs, et le contrôle n’est jamais aussi complet que le prétend la Fed.

D’abord le déluge déflationniste, puis le tsunami inflationniste. Les deux détruisent la richesse des croyants dans les contes de fées.

Montée implacable de la financiarisation et de l’inégalité

Le scénario haussier : soit un plateau permanent à $300, soit un doublement à $600. Est-ce-que l’historique justifie l’un des deux scénarios ?

Charles Hugh Smith

Traduit par jj, relu par Hervé pour le Saker Francophone

Aucun commentaire:

Enregistrer un commentaire

Remarque : Seul un membre de ce blog est autorisé à enregistrer un commentaire.