J’ai un grave problème. Je me méfie donc beaucoup des gens qui ont leurs bureaux bien rangés …

Le rôle d’un économiste est d’étudier l’économie, de constater les déséquilibres qui peuvent y exister pour mieux comprendre la façon dont nous allons passer de ces déséquilibres aux suivants (marchés financiers et économies ne sont jamais à l’équilibre) et d’en tirer des conclusions d’investissements, achetant ce qui va bénéficier des prochains mouvements et vendant ce qui va en souffrir.

La raison pour laquelle les économistes se trompent tout le temps est qu’ils pensent à peu près tous que ce qu’on leur demande c’est d’aider à revenir à un équilibre stable, qui ne peut pas exister, puisque la stabilité, c’est la mort.

Le monde est chaotique et les pauvres économistes pensent que leur rôle est de transformer le chaos en ordre, alors que l’ordre est naturellement stérile.

Ça, c’est la théorie et en pratique les choses sont beaucoup plus difficiles, car, comme le disait le philosophe américain (et joueur de base-ball) Yogi Berra : « En théorie, la pratique et le théorie c’est la même chose. En pratique, pas du tout. »

Venons-en donc à la pratique, et c’est là que les choses se gâtent vraiment.

Je vois bien les déséquilibres actuels, mais non seulement je ne vois pas comment nous allons passer à un impossible équilibre, mais bien plus, je suis en train de me dire que les déséquilibres actuels, loin de laisser la place à d’autres déséquilibres, ne peuvent que s’aggraver pour amener à une rupture du système, ce qui me laisse perplexe, très perplexe.

En termes simples, je me dis que nous sommes peut-être en train d’arriver non pas à la crise finale du capitalisme comme le pensent tous les Marxistes, mais à la crise finale de la social-démocratie, un peu comme nous sommes arrivés à la crise finale du communisme en 1990, qui montrera qu’une structure démocratique est irrémédiablement incapable de gérer une monnaie, ce qui ne surprendra pas les Schumpetériens, dont je me flatte de faire partie.

Considérons les USA.

La dette étatique y atteint la somme pharamineuse de 30 trillions de dollars alors que le PNB local est à 21 trillions de dollars, ce qui fait que le ratio dette sur PNB atteint 142 %, ce qui est inquiétant si l’on en croit l’économiste de base, mais qui ne veut rien dire.

Comparer la dette (un stock) au PNB (un flux) est une ânerie économique puisqu’il faut toujours comparer un flux à un flux ou un stock à un stock mais jamais un stock à un flux. Comparer un stock à un flux c’est un peu confondre vitesse et accélération.

Essayons donc de comparer un flux à un flux.

Je vais comparer le service de la dette (un flux) aux rentrées fiscales ou au PIB ( des flux également).

Les recettes fiscales des USA (un flux) se montent aujourd’hui à environ 4 trillions de dollar, qui baisseront d’un quart pendant une récession, aux alentours de 3 trillions de dollars.

La plus obligatoire des dépenses pour un État est toujours de servir ses créanciers, en premier. Calculons donc le rapport entre le service de la dette et les rentrées fiscales.

Si les taux d’intérêts sur la dette US sont à 1.5 % en moyenne (ce qui est le cas en ce moment), le service de la dette (30 trillions) sera donc aux alentours de $ 450 milliards soit 11. 25 % des recettes en temps normal et 15 % en cas de récession.

L’embêtant est que l’inflation aux USA est aux alentours de 8 % par an, et que pour faire baisser l’inflation dans le passé, il a toujours fallu faire monter les taux d’intérêts au-dessus du taux d’inflation. Faisons une hypothèse hardie, l’inflation retombe « de moitié » aux alentours de 4 % et les taux montent de 1 % à 5 %.

Dans ce cas, le service de la dette passera de 450 milliards à …1.500 milliards soit 37.5 % des recettes fiscales en temps favorables et 50 % en cas de récession.

Et donc, il faudra couper les dépenses ailleurs, et de façon gigantesque. Ce qui est complètement impossible .

Et donc, les taux d’intérêts ne vont pas monter car en fait, ils ne peuvent pas monter sans que l’État ne fasse faillite compte tenu de la taille de la dette au départ…

Qui plus est, le déficit budgétaire non seulement sera toujours là mais en plus s’aggravera, et il faudra donc le financer par l’émission de dettes nouvelles.

Mais qui va acheter des obligations de l’État Américain avec un rendement réel de -5 % ou de -6 % ?

Il faudrait être idiot pour le faire, ce que les financiers sont rarement.

Et donc le seul acheteur sera la banque centrale américaine. Ce qui implique que la masse monétaire continuera à monter , l’inflation à accélérer et les rentiers à être ruinés.

Il ne peut pas en être autrement

La sortie sera donc soit l’hyperinflation soit un refus des USA d’honorer leurs engagements (comme en France en 1797 avec la faillite dite des deux tiers) et, à ma connaissance il n’y a pas de troisième solution puisque le passage au déséquilibre suivant est en fait impossible, les autorités ayant cassé tous les mécanismes qui permettaient les ajustements naturels, en maintenant par exemple des taux d’intérêts trop bas pendant trop longtemps ,ce qui a facilité l’accumulation d’une dette de taille insoutenable si les taux d’intérêts se remettent à monter.

Nous y sommes.

Venons-en à la France, qui est dans une situation similaire a celle des USA, mais avec une contrainte supplémentaire : nous ne sommes pas autosuffisants dans le domaine énergétique, alors que les USA le sont.

Quand le prix de l’énergie augmente, New-York s’appauvrit mais le Texas s’enrichit, ce qui faut que pour les USA, les variations du prix de l’énergie sont un jeu à somme nulle.

Pas pour la France.

Une hausse du prix de l’énergie déclenche un appauvrissement instantané de notre pays (1) en transférant une bonne part de la valeur ajoutée créée par le secteur privé au Qatar ou à la Russie, tandis qu’une autre partie (2) de cette valeur devra être transférée aux étrangers qui ont souscrit à nos obligations.

Et si j’additionne le point un et le point deux, je sais d’ores et déjà que le niveau de vie moyen France va diminuer très fortement puisque la somme de 1 et de 2 sera supérieure à notre potentiel de croissance, qui est très faible puisque l’Etat représente aujourd’hui soixante pour cent du PIB.

Et cette baisse du niveau de vie sera d’autant plus profonde que nous ne pourrons plus payer notre énergie en utilisant notre monnaie puisque les Russes exigeront des roubles (ou de l’or) et que les Qataris réclameront des dollars (ou de l’or).

Et donc, plus notre monnaie baissera, et plus nous nous appauvrirons .

Prenons maintenant les chiffres français pour analyser notre situation.

Le service de la dette est aux alentours de 20 milliards d’Euros, chiffre extraordinairement bas simplement parce que la banque centrale européenne a maintenu les taux à zéro ou en dessous pendant des années .

Le déficit budgétaire français hors intérêts se monte à 180 milliards d’euros et si l’on rajoute les intérêts sur la dette nous arrivons à 200 milliards.

L’inflation est à 7. 4 % en Allemagne et à 4 % en France (ce que personne ne croit, mais nous étions en période électorale), puisque depuis 10 ans la BCE finance des dépenses qui ne rapportent rien avec de l’argent qui n’existe pas.

Si les taux passent de 1% à 4 % , pour ramener l’inflation à un niveau raisonnable, notre déficit, toutes choses égales par ailleurs , grimpera de 80 milliards et nous nous retrouverons avec une dette qui s’approchera de 140 % du PIB.

Et comme nous allons rentrer en récession à cause de la hausse du prix de l’énergie, il est à craindre que nos recettes s’écroulent tandis que les dépenses s’envolent (à cause des fameux stabilisateurs automatiques qui sont en train de devenir des déstabilisateurs automatiques).

Venons-en à notre déficit extérieur, dû pour les 4/5 à nos achats d’énergie.

Avec l’abandon des contrats Russes à long terme et l’obligation de payer nos importations d’énergie en dollar, il est tout à fait évident que notre déficit extérieur va exploser à la hausse (doubler ?)

Dans les trimestres qui viennent, nous allons donc avoir à la fois.

- Une économie en chute libre

- Une explosion de nos déficits intérieurs et extérieurs

- Une inflation en forte accélération

- Une monnaie en chute libre également

Madame Le Pen doit être bien contente de ne pas avoir été élue.

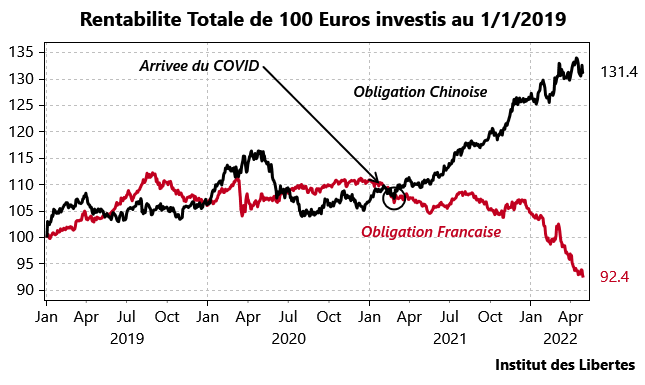

Convaincu que le capitalisme l’emportera toujours sur le communisme et donc partisan depuis toujours d’investir dans un pays capitaliste (la Chine) plutôt que dans un pays communiste (la France), je n’ai cessé depuis quelques années de recommander aux lecteurs de l’IDL des obligations chinoises plutôt que des obligations françaises.

Voici le résultat.

Aux USA et bien plus encore en France et dans la zone euro, nous sommes en train d’arriver dans une situation de rupture. Ce qui veut dire que les marchés seront incapables de rééquilibrer le système tant les distorsions des prix ont été gigantesques. Et donc, les prix de nombreux “faux actifs” vont aller à zéro.

L’embêtant est que je ne sais pas analyser de telles situations.

A mon avis (mais je peux me tromper puisque le monde va changer brutalement), le portefeuille que je propose depuis des mois reste valable. Il baissera dans les périodes de crise aigüe, mais beaucoup moins que les marchés et sa valeur rester convenable au travers du temps, quelle que soit la monnaie dans laquelle vous le mesurerez.

Le voici : 25 % en or, 25 % en obligations chinoises, 50 % en actions qui n’ont rien à voir avec les Etats. Pour l’instant, ce portefeuille a fonctionné à ma satisfaction.

Les mois qui viennent vont être durs, très durs.

Aucun commentaire:

Enregistrer un commentaire

Remarque : Seul un membre de ce blog est autorisé à enregistrer un commentaire.