Peu d’observateurs semblent conscients qu’une crise économique et systémique se produira à un moment où les finances publiques sont déjà précaires. Toutefois, les conséquences sont impensables pour les autorités et, pour cette raison, il est certain qu’un tel ralentissement entraînera une augmentation substantielle de l’inflation monétaire. L’ampleur du problème doit être appréhendée afin d’évaluer à quel point il sera destructeur pour les finances publiques et, finalement, pour les devises émises par l’État.

Introduction

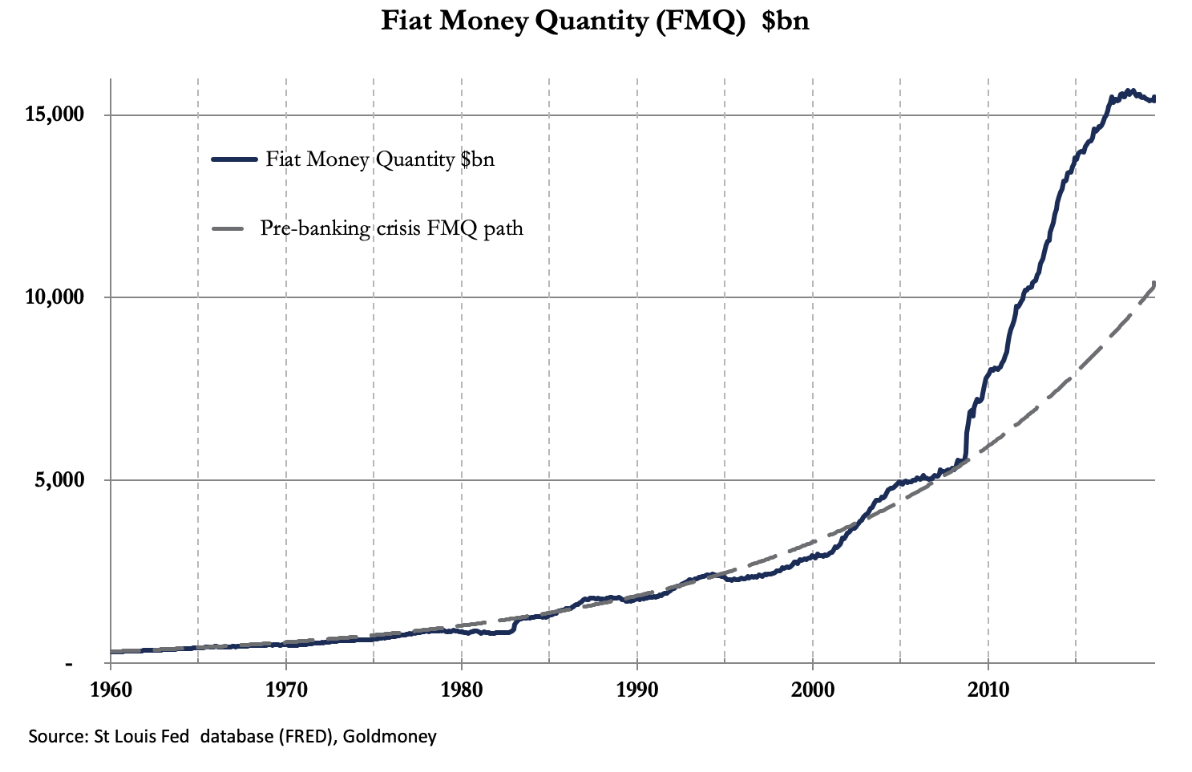

En écoutant les récents commentaires sur les échecs de la prise en pension à New York, on peut supposer que l’argent manque dans le système. Ce n’est pas le vrai problème, comme le montre clairement le graphique ci-dessous de la quantité de monnaie fiduciaire pour le dollar.

La quantité de monnaie fiduciaire (FMQ) est la quantité de monnaie – en l’occurrence, le dollar américain – à la fois en circulation et en réserve au bilan de la banque centrale. Avant la crise de Lehman, en 2008, elle avait progressé à un taux de croissance annuel composé de 5,86%, relativement constant. Depuis la crise de Lehman, elle a crû en moyenne de 9,45%, même après le ralentissement du taux de croissance amorcé en janvier 2017. La FMQ est toujours supérieure de 5.00 milliards de dollars à ce qu’elle aurait été aujourd’hui si l’expansion monétaire massive, qui a suivi la crise de Lehman, ne s’était pas produite. S’il y a une pénurie d’argent, c’est parce que le processus de création de dette pour financer les dépenses courantes est en train de devenir incontrôlable.

La quantité de monnaie fiduciaire (FMQ) est la quantité de monnaie – en l’occurrence, le dollar américain – à la fois en circulation et en réserve au bilan de la banque centrale. Avant la crise de Lehman, en 2008, elle avait progressé à un taux de croissance annuel composé de 5,86%, relativement constant. Depuis la crise de Lehman, elle a crû en moyenne de 9,45%, même après le ralentissement du taux de croissance amorcé en janvier 2017. La FMQ est toujours supérieure de 5.00 milliards de dollars à ce qu’elle aurait été aujourd’hui si l’expansion monétaire massive, qui a suivi la crise de Lehman, ne s’était pas produite. S’il y a une pénurie d’argent, c’est parce que le processus de création de dette pour financer les dépenses courantes est en train de devenir incontrôlable. Ce ne sont pas que les États-Unis. Si nous prenons des chiffres similaires – mais moins détaillés – pour les FMQ dans les autres grands pays, en additionnant les masses monétaires M3 au sens large et les bilans des banques centrales, nous constatons qu’ils ont augmenté à des taux variables pour les économies les plus importantes. En Chine, le taux de croissance annuel composé a été de 12%, mais de 5,2% au Japon et de 4,9% dans la zone euro, la modération reflétant le niveau stagnant du crédit bancaire. Quand, en l’absence de toute autre mesure, les statisticiens utilisent le PIB pour le montant monétaire, comme substitut à la définition du progrès économique, il ne faut pas s’étonner de voir que les économies affichant le taux de croissance monétaire le plus élevé sont considérées comme les plus performantes.

Alors que le PIB ne nous dit rien sur le progrès humain et ses avantages pour la société, les autres utilisations de la monnaie en tant que mécanisme de contrôle de la gestion économique sont également trompeuses. Une grande partie de l’expansion monétaire a consisté à financer des dépenses gouvernementales improductives. La majeure partie du solde, après la déduction des dépenses du gouvernement, a alimenté la spéculation dans le secteur financier et financé le crédit à la consommation pour ceux dont l’épargne s’est tarie. L’accélération de la croissance de la masse monétaire ne révèle pas l’effet de transfert de richesse, qui appauvrit tous les individus productifs au profit des gouvernements, du système bancaire et des clients privilégiés de la banque, que sont les principales grandes entreprises et directement ou indirectement les hedge funds.

Des décennies d’appauvrissement par l’inflation monétaire, qui s’est accélérée depuis Lehman, en 2008, constituent une question très grave et sont à l’origine de la fragilité des systèmes économiques dominés par les déficits des dépenses publiques. La raison pour laquelle il semble qu’il n’y ait pas assez d’argent, c’est que l’accélération de la dette publique en monnaie nominale rattrape la croissance de la masse monétaire. La célèbre estimation de Laurence Kotlikoff en 2012 sur les engagements futurs du gouvernement américain d’une valeur actuelle nette de plus de 222.000 milliards de dollars est bien là au bout du compte.

Il serait plus exact de dire que le chiffre pour les États-Unis tend vers l’infini. C’est déjà l’infini au Japon et dans la zone euro, où les taux d’intérêt négatifs et les rendements obligataires constituent la base de calcul de la valeur actuelle nette. Comme dans la plupart des domaines financiers, le public ignore parfaitement les véritables implications des taux d’intérêt bas et négatifs et des rendements obligataires extrêmement bas. Ils estiment que des taux d’intérêt très bas permettent à leur gouvernement d’emprunter autant qu’il le souhaite pour fournir au public de nouveaux hôpitaux, écoles, etc. C’est le cas d’un tas d’imbéciles, politiciens et banquiers centraux qui ont transformé tous les autres en imbéciles, et les rares qui le réalisent ne savent pas comment inverser le processus. Ce qu’ils ne voient pas, c’est que le gouvernement ne peut pas financer maintenant les soins de santé et les retraites, qui constituent la majeure partie des obligations futures dans un État social, sans accélérer encore davantage la dégradation monétaire.

Note du Saker Francophone :

Traiter les politiciens et les banquiers centraux d'imbéciles, c'est être encore plus sot qu'eux, car ils savent très bien ce qu'ils font, en contribuant à siphonner vers le haut de la pyramide l'argent qui manque en bas. Les hôpitaux, écoles, et autres services publics ne sont qu'un prétexte à endormir les peuples, les dépenses des états ne vont pas là, y a qu'à regarder autour de soi...

Personne ne peut savoir quel est le véritable chiffre des engagements futurs du gouvernement, dont le bien-être social est une composante croissante. Les politiciens, qui prétendent qu’une semaine en politique est du long terme, ne voient aucun problème. Les quelques gouvernements qui ont relevé l’âge de la retraite l’ont fait pour faire face à l’accroissement actuel des obligations sociales, sans se préoccuper de celles à venir, qui finiront par détruire ce que les Occidentaux considèrent généralement comme une société démocratique civilisée. C’est le problème de leurs successeurs.

Pour autant que l’histoire, et la théorie économique raisonnée, puissent être des guides, les demandes de crédit de l’État aboutiront à la destruction des monnaies gouvernementales. En réalité, l’inflation et le crédit ont créé l’illusion que nous pouvons tous vivre au-delà de nos moyens, notre revenu étant ce que nous produisons.

Rien, à la seule exception d’une banque centrale et de ses agents commerciaux, ne permet de gagner de l’argent sans avoir à l’annoncer – ni à le justifier : le seigneuriage est simplement pris sans le consentement du public. Sans se demander comment cela se produit, l’argent supplémentaire nous permet de nous livrer à toutes nos envolées fantaisistes jusqu’à un moment donné. Un peu comme le glouton de Monty Python, M. Créosote, pouvons-nous forcer un peu plus l’inflation avant d’exploser tous ? Voir ici, pas pour les cœurs sensibles.

Personne ne peut savoir quel est le véritable chiffre des engagements futurs du gouvernement, dont le bien-être social est une composante croissante. Les politiciens, qui prétendent qu’une semaine en politique est du long terme, ne voient aucun problème. Les quelques gouvernements qui ont relevé l’âge de la retraite l’ont fait pour faire face à l’accroissement actuel des obligations sociales, sans se préoccuper de celles à venir, qui finiront par détruire ce que les Occidentaux considèrent généralement comme une société démocratique civilisée. C’est le problème de leurs successeurs.

Pour autant que l’histoire, et la théorie économique raisonnée, puissent être des guides, les demandes de crédit de l’État aboutiront à la destruction des monnaies gouvernementales. En réalité, l’inflation et le crédit ont créé l’illusion que nous pouvons tous vivre au-delà de nos moyens, notre revenu étant ce que nous produisons.

Rien, à la seule exception d’une banque centrale et de ses agents commerciaux, ne permet de gagner de l’argent sans avoir à l’annoncer – ni à le justifier : le seigneuriage est simplement pris sans le consentement du public. Sans se demander comment cela se produit, l’argent supplémentaire nous permet de nous livrer à toutes nos envolées fantaisistes jusqu’à un moment donné. Un peu comme le glouton de Monty Python, M. Créosote, pouvons-nous forcer un peu plus l’inflation avant d’exploser tous ? Voir ici, pas pour les cœurs sensibles.

Le cycle de crédit est maintenant sur le retour

L’argument selon lequel la situation précaire qu’affrontent les grandes économies est due à un manque d’argent est fausse. Le problème est celui de l’escalade des dépenses et, de toute façon, la solution à toute pénurie, comme nous l’avons vu récemment avec les problèmes sur le marché Repo [la prise en pension au jour le jour] aux États-Unis, consiste simplement à émettre plus d’argent. Mais ce n’est pas une solution, elle ne fait qu’aggraver la crise finale.

Il est facile d’augmenter la quantité d’argent, mais il est pratiquement impossible d’augmenter la quantité de biens et services qui devraient l’accompagner. Pour cette raison, l’augmentation de la quantité de monnaie désavantage les producteurs quotidiens ordinaires de biens et de services dans les petites et moyennes entreprises, car avec plus de monnaie en circulation mais la même quantité de marchandises, la pression est forte pour que les prix montent, ainsi que les charges des producteurs. Pendant un certain temps, les consommateurs peuvent échapper à la hausse des prix en substituant des produits moins chers en provenance de l’étranger. Cela réduit l’impact de la hausse des prix sur le marché intérieur. Les épargnants bénéficient également de la stabilité des prix, car ils peuvent reporter leurs achats à une date ultérieure. Mais en l’absence d’épargnants compensant la demande alimentée par l’inflation, et les droits de douane américains contemporains sur les importations en provenance de Chine effaçant l’avantage des prix plus bas offerts par celle-ci, l’inflation monétaire ne manquera pas de relever le niveau général des prix.

Par conséquent, les entreprises traditionnelles américaines ont cru à leur bonne fortune sans être obligées de concurrencer la Chine. Pendant trop longtemps, elles ont vu les coûts de production augmenter, entraînés par la hausse du coût des intrants, des réglementations gouvernementales, de leurs propres bureaucraties, en expansion due à la tendance naturelle chez ces dernières d’augmenter plus vite les dépenses que le revenu disponible. Après avoir été lourdement ligotés par la paperasserie, ils espèrent que les droits de douane les protégeront des concurrents étrangers, qui eux ne sont pas ligotés. Ils maintiennent leurs prix non compétitifs plus élevés uniquement pour constater que les consommateurs, qui ne bénéficient pas du nouvel argent gratuit, ne sont pas disposés à les payer ou ne sont pas en mesure de le faire. Les volumes de vente souffrent et les pertes commencent à s’accumuler. Un problème international provoqué par le protectionnisme commercial devient un revers intérieur, la transition frappant actuellement l’économie américaine.

Nous constatons déjà les signes d’un affaiblissement croissant dans d’autres pays, qui ne sont pas directement impliqués dans les échanges commerciaux entre la Chine et les États-Unis, mais qui dépendent également des deux plus grands pays du monde, dans la mesure où leur commerce est concerné par leur guerre commerciale. Les États membres de la zone euro font tous état de conditions commerciales intérieures décevantes, à l’instar de la quasi-totalité des autres pays qui les ont signalées. Les inflationnistes disent que la solution est d’avoir plus d’argent.

Cet appel a même évolué en une demande selon laquelle les emprunteurs devraient être payés pour emprunter au moyen de taux d’intérêt négatifs, détruisant ainsi le peu d’épargnants restant dans les économies avancées. La source des investissements dans la production, jugés nécessaires pour empêcher l’économie mondiale de s’effondrer, ne repose plus sur une véritable épargne, mais sur des quantités croissantes de monnaie directement fabriquée à partir de rien ou indirectement par le système bancaire.

Ceux qui bénéficient de l’inflation par l’expansion du crédit bancaire sont ceux qui n’en ont pas besoin, car ils sont solvables et peuvent toujours lever des fonds sur le marché. Le problème concerne ceux qui ne sont pas solvables. Aucune quantité d’inflation monétaire ne les sauvera, car les banques, en Amérique par exemple, ont déjà prêté la quasi-totalité de l’équivalent de leurs capitaux propres à des emprunteurs non financiers qui sont considérés comme de qualité inférieure à celle des investisseurs, en d’autres termes pourris, soit directement, soit par le biais de titrisations basées sur des collatéraux pourris. Dans les mois à venir, voire dans quelques semaines, les banques se protégeront en ne fournissant plus de liquidités mais, au contraire, en les retirant. Inévitablement, une volte-face des banques sur la distribution de crédit entraînera la récession. Une crise systémique s’ensuivra et les banques centrales seront obligées de venir à la rescousse en imprimant encore plus d’argent.

Comme nous l’avons vu après la crise de Lehman, l’argent sera imprimé pour renforcer les réserves des banques en contrepartie de la dette publique accumulée auprès de la banque centrale. La majeure partie de cet argent récemment imprimé finit par couvrir le déficit public par le biais de l’achat d’obligations d’État du gouvernement par la Banque centrale.

Un cycle de crédit sera terminé : la stabilisation post-Lehman, suivie d’une reprise incertaine, puis d’un retour à la normale. La normalité évolue en complaisance, le crédit bancaire étant élargi au profit d’emprunteurs de plus en plus risqués. Le krach de l’expansion post-crédit, à l’instar de Lehman, est en cours.

C’est un cycle répétitif, conséquence des interventions monétaires antérieures des banques centrales. Elles ont été incapables de se retenir. La décision de sacrifier Lehman, banque d’investissement de second rang, a failli faire tomber tout le système financier mondial. Aucune banque centrale ne peut à nouveau prendre ce risque. Nous pouvons être certains que la solution à la prochaine crise du crédit sera une nouvelle accélération de la production de monnaie et de crédit, aucun membre du système financier ne pouvant faillir. Et l’expansion de l’argent de base destiné à renforcer les avoirs des banques favorisera principalement la seule classe d’emprunteurs avec un certain standing financier, les gouvernements.

Mais ce que nous voyons, c’est que deux forces s’unissent pour accélérer la disparition des monnaies émises par les États, qui ne sont finalement soutenues que par la confiance et le crédit que le public accorde aux finances de leurs gouvernements. Le resserrement du crédit à venir se produira dans un contexte d’accroissement rapide du fardeau des obligations en matière de protection sociale, identifié de manière si dramatique par Laurence Kotlikoff il y a sept ans, et susceptible d’avoir fortement augmenté par rapport à son estimation alarmante.

Inévitablement, la faiblesse prolongée des rendements des obligations d’État commencera à prendre fin, et quelles que soient les politiques de taux d’intérêt de la banque centrale, ils augmenteront au fur et à mesure que les investisseurs se rendront compte que, corrigées des estimations plus réalistes de l’inflation que celles fournies par les statisticiens des États, elles sont un refuge sûr. Ensuite, les finances publiques deviendront si incontrôlables que même les théoriciens modernes de la monnaie retourneront à leurs manuels scolaires pour voir quel petit chapitre ils n’ont pas compris.

L’aube de l’inflation se lève sur le grand public

Aujourd’hui, le public ignore parfaitement l’inexorable tendance à la dépréciation monétaire, tout en bénéficiant des avantages continus de l’aide sociale du gouvernement, dont les économistes leur assurent que la hausse modérée des prix, conséquence et justification de l’expansion de la quantité de monnaie et de crédit, leur est favorable. Et qui sont-ils pour remettre en question les experts ?

Heureusement, dans leur vie quotidienne les gens s’adaptent généralement aux circonstances qui leur sont imposées par les gouvernements. Un taux d’inflation des prix ciblé à 2 % ne perturbe pas ouvertement le cours des choses, et les statisticiens du gouvernement sont devenus experts en matière d’ajustement de l’inflation à leur l’objectif. L’expérience de chacun en matière d’inflation des prix est différente [selon ses habitudes de consommateur, NdT], de sorte que les chiffres gouvernementaux sont acceptés par défaut. Mais, depuis pas mal de temps, la faible augmentation des salaires des gens s’est fortement écartée de la hausse des prix de leurs achats normaux, ce qui n’a guère de rapport avec la composition des statistiques des prix à la consommation des gouvernements. En liaison avec la liberté financière qui leur a été offerte pour emprunter, ils ont compensé la différence entre revenus et dépenses, comme le fait n’importe quel gouvernement moderne : en empruntant avec peu ou pas d’intention de rembourser.

Le problème auquel les gens sont confrontés est la destruction continuelle de leur richesse personnelle par l’inflation monétaire. Cela a conduit à une différence fondamentale entre le cycle de crédit actuel et ceux décrits précédemment dans les manuels de l’école autrichienne d’économie. Avant que le keynésianisme ne s’installe, l’investissement dans la production était financé par l’épargne. Celle-ci a été considérablement réduite. L’épargne n’est plus un coussin contre l’incertitude car elle n’existe pratiquement plus.

Deux conséquences nous concernent ici. La première est que la charge de l’investissement et sa continuité incombent désormais entièrement à l’État et à ses banques agréées, dont le seul recours est une expansion monétaire encore accrue. La seconde est la confiance presque totale que les salariés d’aujourd’hui accordent à leur salaire mensuel pour survivre, 78% des travailleurs américains vivent au mois le mois. Les travailleurs britanniques sont également piégés. Ils n’ont aucun moyen de survivre à une crise du crédit et aux conséquences économiques qui en découleront. Ce sera un autre coût qui incombera au gouvernement et à sa banque centrale, qui s’ajouteront aux engagements déjà croissants en matière de protection sociale.

Il devient facile d’envisager le jour où la majeure partie des dépenses de l’État sera financée par l’inflation et les emprunts inflationnistes, combinant baisse des recettes fiscales et augmentation des engagements de dépenses. Il existe également un déséquilibre entre les contribuables, avec une classe riche mobile qui supporte l’essentiel du fardeau fiscal national qui peut mettre les bouts à tout moment. La question se pose alors de savoir quelle sera la réaction des marchés financiers lorsque la triple conjonction d’une crise du crédit, d’une forte augmentation des déficits publics et de l’escalade à long terme des coûts de l’aide sociale se matérialisera, en même temps, dans la conscience publique.

En prévision de la prochaine crise du crédit, le fait de savoir que les choses ne se passent pas bien, a jusqu’à présent conduit à une fuite vers la sécurité ressentie : dans certains pays, les investisseurs paient même pour assumer la dette de leur gouvernement. Aux États-Unis, le rendement des obligations du Trésor américain à 10 ans est passé de 3,2% il y a un an à 1,4% aujourd’hui.

À mesure que la prochaine crise du crédit se matérialisera, la perception du risque par les investisseurs changera radicalement. L’impératif d’imprimer de l’argent à un rythme encore plus rapide accompagnera la tendance à la poursuite de taux d’intérêt de plus en plus négatifs, pénalisant les dépôts bancaires, éliminant les épargnants résiduels du système. Par conséquent, si la Fed commet l’erreur de seulement imaginer des taux d’intérêt négatifs, elle fera régresser l’ensemble du prix des produits de consommation courante, car tous les produits de base sont libellés en dollars.

Nous pouvons nous attendre, avec certitude, à des taux négatifs plus bas et plus répandus lorsque le cycle du crédit entrera dans sa phase de crise. La dernière fois, en 2008, le monde était tellement soulagé que la vie continue après la mort de Lehman, qu’il considérait toujours la dette publique comme un refuge sans risque pour les investissements financiers. Il serait insensé pour une banque centrale de penser que cette astuce pourrait être exploitée une seconde fois. Imaginez à quel point la quantité de monnaie fiduciaire figurant dans notre graphique ci-dessus serait supérieure à cette ligne de tendance pré-Lehman à long terme. Et imaginons les dégâts causés au pouvoir d’achat du dollar et des autres principales monnaies fiduciaires par les politiques de taux d’intérêt qui vont inévitablement conduire à un retrait généralisé des dépôts.

Cette fois-ci, la coïncidence d’une crise du crédit et d’une augmentation rapide des engagements en matière de protection sociale à court et à long terme ajoute une nouvelle dimension à l’évolution de l’inflation. Loin de sauver l’économie mondiale, on peut s’attendre à ce que la propagation de taux d’intérêt nuls et négatifs mette en lumière la valeur réelle des monnaies fiduciaires. La prochaine fois est différente à un autre égard : il y a une nouvelle génération d’hommes et de femmes éduqués qui, par le biais des crypto-monnaies, ont maintenant compris la fausseté de la monnaie fiduciaire, avant le krach. Dans le passé, presque tout le monde l’avait appris trop tard. Aujourd’hui, dans tous les pays, en particulier en Amérique et en Chine, la génération Y [millénials] pourrait accélérer la fin de la monnaie fiduciaire en déclenchant rapidement le passage de la monnaie fiduciaire à la crypto. Le bitcoin à un million de dollars n’est plus une pure fantaisie, mais n’oubliez pas qu’un million de dollars risque de ne plus vous acheter grand chose.

Ce n’est pas un résultat attendu, sauf par les rares personnes qui comprennent ce qui se passe avec l’argent et l’escalade artificielle de sa quantité. Ces personnes se composeront d’un nombre croissant de membres de la communauté des crypto-monnaies et quelques-uns qui ont étudié le sujet loin des influences des macroéconomistes. Espérons qu’ils incluront désormais les lecteurs de cet article. [humm … les cryptos dépendent totalement des infrastructures de l’état, NdT]

Anticiper un krach

Que la crise du crédit pousse l’expansion monétaire en mode turbo ou entraîne un effondrement hyper-inflationniste, les citoyens sont obligés de commencer à se débarrasser de leur monnaie nationale au profit des biens dont ils pensent avoir besoin à l’avenir. La liquidité minimale en espèces devient la position souhaitée. Cela peut rapidement mener à un krach final de courte durée, qui marque la mort d’une monnaie fiduciaire non garantie, quand le grand public s’aperçoit que la monnaie de leur gouvernement pourrait être sans valeur. Au fur et à mesure que la conviction augmente, le rythme auquel les gens s’en débarrassent, pour mettre la main sur tout ce qui peut leur être utile, augmente de façon exponentielle. En Allemagne, cela a duré de mai 1923 environ à novembre de la même année, date à laquelle le deutschemark a finalement expiré.

Tout ceci est depuis longtemps le thème des libertariens survivalistes

Tant que l’alternative de posséder de l’or et de l’argent physiques existe, il n’est pas nécessaire de stocker les produits de première nécessité, à moins que des ruptures d’approvisionnement ne soient anticipées. Dans un marasme économique, les prix des biens vont baisser, mesurés en monnaie saine. Cela, après tout, a fermement impressionné les keynésiens inflationnistes lors de l’expérience du début des années 30, lorsque, mesurés par rapport à l’or, les prix ont presque tous dégringolé. Lorsque l’or et l’argent sont devenus plus attrayants que la possession de biens, leur pouvoir d’achat a augmenté tandis que celui des monnaies fiduciaires diminuait.

En mettant de côté la question de l’offre, si, à la suite de la prochaine crise du crédit, les conditions économiques des années 1930 se rétablissaient, ceux qui utilisent l’or et l’argent en guise de monnaie verront les coût de leurs biens de consommation baisser, il n’y aurait donc pas d’urgence à les stocker.

Alasdair Macléod

Aucun commentaire:

Enregistrer un commentaire

Remarque : Seul un membre de ce blog est autorisé à enregistrer un commentaire.